[한진그룹 경영권 분쟁]'1500억 투입' 반도그룹, 한진칼 지분 추가 매입할까2018년 현금성자산 1700억

박상희 기자공개 2020-01-15 09:02:27

이 기사는 2020년 01월 14일 11:35 thebell 에 표출된 기사입니다.

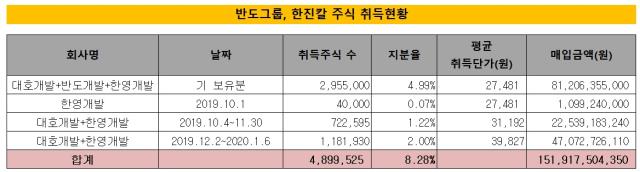

'경영 참여'로 한진칼 주식 보유 목적을 바꾼 반도그룹이 추가 지분 매입에 얼마나 더 많은 자금을 쏟아 부을지 관심이 쏠린다. 반도그룹은 최근까지 한진칼 지분 매입에 1500억원을 웃도는 자금을 투입한 것으로 추정된다. 업계는 현재 8.28%의 한진칼 지분을 보유한 반도그룹이 이 지분율을 10% 이상으로 끌어올릴 것으로 내다보고 있다.반도그룹이 한진칼 주주로 처음으로 공시된 건 지난해 10월 초다. 반도그룹 계열사인 대호개발은 9월30일 기준 4.99%였던 한진칼 지분율이 10월1일 기준 5.06%로 올라갔다고 공시했다. 상장기업의 의결권 있는 주식을 5% 이상 보유하게 된 경우와 해당 법인 주식 총수의 1% 이상 변동된 경우, 그 내용을 5일 이내에 보고하도록 한 '5% 룰'에 따른 공시였다.

이후 반도그룹은 자회사를 동원해 한진칼 지분 매입에 박차를 가한다. 이달 10일 기준 반도그룹의 한진칼 보유 지분율은 8.28%로 늘어났다. 3개월 새 2배 가까이 지분을 늘렸다. 매입주체는 대호개발, 한영개발 등 주력 자회사다.

반도그룹이 최근까지 한진칼 지분 매입에 쓴 자금은 1500억원 이상인 것으로 추정된다. 반도그룹은 계열사들의 지분 매입 현황을 3차례에 나눠 공시했다. 지난해 12월부터 최근까지 한진칼 지분 매입에 쓴 비용은 470억원 가량으로 추정된다. 지난해 10월 초부터 11월 말까지 한진칼 주식을 사들이는데 쓴 비용은 약 225억원이다.

대호개발과 반도개발 등은 10월 지분 보유 최초 공시 이전에도 한진칼 지분을 보유하고 있었다. 반도그룹 계열사 가운데 2018년 감사보고서 기준 한진칼 지분을 보유한 곳이 없었다는 점을 감안하면 지분 매입은 지난해 하반기 본격화 된 것으로 풀이된다.

한영개발이 10월 초 한진칼 주식을 매입할 때 매입단가는 2만7481원이었다. 이전 매입이 이와 비슷한 수준으로 이뤄졌다고 가정하면 초기 한진칼 지분 5.06% 지분을 매입하는데 823억원 가량을 쓴 것으로 추정된다.

반도그룹은 한진칼 지분 매입에만 1500억원이 넘는 대규모 자금을 썼다. '단순 투자' 차원으로 보기엔 무리가 있다. 반도그룹은 최근 공시에서 지분 보유 목적을 '경영 참여'로 바꿨다. 3월 열리는 정기 주주총회 기준이 되는 주주명부가 지난달 26일 폐쇄된 이후에도 계열사 한영개발은 한진칼 지분을 0.08% 추가로 취득했다. 반도그룹이 주총에서 오너일가 백기사 역할에 만족하지 않고 한진그룹 경영권 분쟁에서 보다 적극적으로 개입하겠다는 의지를 내보인 것으로 해석된다.

주주명부 폐쇄 기준 오너일가를 제외한 한진칼 단일주주로는 KCGI가 17.29%의 지분율로 1대주주 자리에 올라 있다. 반도그룹은 8.28%의 지분율로 델타항공(10%)에 이어 3대 주주다. 반도그룹이 10% 이상으로 지분율을 늘려 KCGI에 맞먹는 수준으로 올라설 경우 캐스팅 보터가 아니라 직접적으로 한진칼 경영권에 위협을 미치는 존재로 부상할 수도 있다.

한진그룹 일가는 특수관계인 지분까지 합해 총 28.94%의 지분을 보유하고 있지만 개인 지분율은 각각 5~6% 수준에 그친다. 조원태 한진그룹 회장 6.52%, 조현아 전 대한항공 부사장 6.49%, 조현민 한진칼 전무 6.47%, 이명희 정석기업 고문 5.31%로 지분율에 큰 차이가 없다.

항공업계 관계자는 "반도그룹에서 한진칼 지분을 매집하는데 상당한 자금을 쓴 것으로 알고 있다"면서 "주주명부가 폐쇄된 이후에도 계속해서 지분 매수에 나선다면 단순 백기사 역할에 그치지 않을 가능성도 배제할 수 없어 보인다"고 말했다.

관건은 반도그룹의 자금력이다. 반도홀딩스를 지주사로 하는 반도그룹은 반도건설, 대호개발, 한영개발 등을 100% 자회사로 두고 있다. 매출과 자산규모로 볼 때 이들 자회사가 반도홀딩스의 주력이다.

대호개발과 한영개발 등 한진칼 주식을 취득한 곳은 보유 예금으로 매집 비용을 충당했다고 밝혔다. 반도홀딩스의 2018년 말 기준 보유현금자산은 1700억원 수준이다. 현금성 자산의 상당부분을 한진칼 주식 매입에 쓴 것으로 추정된다. 반도홀딩스는 2018년 약 3500억원의 당기순이익을 기록했다. 지난해도 비슷한 규모의 이익을 거뒀다고 가정하면 한해 순이익의 42% 가량을 한진칼 지분을 사들이는데 쓴 셈이다.

반도그룹에서 추가로 한진칼 지분을 매입할 경우 소요되는 비용도 늘어날 전망이다. 반도그룹이 한진칼 지분을 추가로 매입하고 투자목적을 경영참가로 변경하면서 한진칼 주가가 상승 흐름을 타고 있기 때문이다. 실제 반도그룹의 한진칼 평균 취득단가는 2만원대 후반에서 최근 4만원 가까이 상승했다. 지분율을 10% 이상으로 끌어올릴 경우 최소 수백억 원 이상의 자금이 소요될 것으로 예상된다.

반도그룹 관계자는 "한진칼 지분을 추가로 매입할지 여부는 현재로선 결정된 게 없다"면서 "반도가 무리해서 사업을 하는 경영 스타일이 아니기 때문에 추가로 지분을 매입하더라도 대호개발과 한영개발이 보유한 현금자산 내에서 거래가 이뤄질 것"이라고 말했다.

< 저작권자 ⓒ 자본시장 미디어 'thebell', 무단 전재, 재배포 및 AI학습 이용 금지 >

관련기사

best clicks

최신뉴스 in 인더스트리

-

- '3D 세포 관찰' 토모큐브의 상장 재도전, 예심 신청

- 율호,정부 핵심광물 공급망 확대 지원 선정

- 김연수 한컴 대표, '탁월한 선구안' AI 빅테크 이끈다

- CBI 관계사 지비이노베이션, 쌍전광산 장비설비 구축

- 오가노이드사이언스, 기평 신청…사업성 입증 '관건'

- 대동, 농업 챗GPT 서비스 'AI대동이' 오픈

- 자사주 전량 소각 감성코퍼레이션 "ESG 경영 시작"

- [교육업체 생존전략 돋보기]교원, 교육 매출 1조 탈환 전략 '대규모 투자'

- 라온시큐어, 아시아·태평양 '디지털 ID 톱 벤더' 선정

- '자사주 매입' 대동전자, 자진상폐 노리나