[PE 포트폴리오 엿보기]에이플러스에셋, 우월한 수익성…IPO 청신호경쟁사 대비 영업이익률 높아…연내 상장 가시권

김병윤 기자공개 2020-04-10 10:24:30

이 기사는 2020년 04월 09일 11:21 thebell 에 표출된 기사입니다.

사모투자펀드(PEF) 운용사 스카이레이크인베스트먼트(이하 스카이레이크)가 투자한 보험 비교판매 전문사 에이플러스에셋어드바이저(이하 에이플러스에셋)가 경쟁사 대비 우월한 수익성으로 주목받고 있다. 보험판매지급수수료 등 비용과 판매 채널의 관리가 효율적으로 이뤄진 것으로 분석된다.업계 내 우수한 수익성을 앞세워 연내 계획한 기업공개(IPO)에서도 우호적 밸류에이션을 인정받을 것으로 예상한다. 첫 보험업 투자에 나선 스카이레이크의 엑시트(exit) 기대감도 제고될 전망이다.

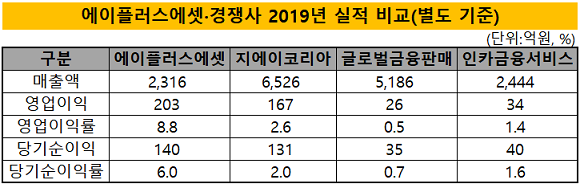

별도 기준 지난해 에이플러스에셋의 총매출은 전년 대비 14.7% 증가한 2316억원이다. 같은 기간 영업이익과 당기순이익은 각각 17.4%, 52.3% 늘었다. 지난해 에이플러스에셋의 영업이익률은 약 8.8%다.

에이플러스에셋의 수익성은 경쟁사로 꼽히는 △지에이코리아(영업이익률 2.6%) △인카금융서비스(1.4%) △글로벌금융판매(0.5%) 등 대비 높다. 동일한 사업을 영위하는 케이지에이에셋과 피플라이프는 지난해 실적을 공개하지 않았다. 피플라이프의 경우 2016~2018년 평균 8%대 영업이익률을 기록했다.

에이플러스에셋의 우월한 수익성은 유사한 매출을 기록한 인카금융서비스와의 비교를 통해 실감할 수 있다. 코넥스에 상장한 인카금융서비스의 지난해 매출은 에이플러스에셋 대비 100억원 가량 많다. 반면 에이플러스에셋은 인카금융서비스 대비 7.4%p 높은 영업이익률을 기록했다.

매출의 핵심은 판매수수료다. 에이플러스에셋의 경우 35개 생명·손해 보험사에서 만들어낸 상품을 고객에게 판매하면서 일정 수준의 수수료를 취한다. 최근 종신·치매간병·연금·운전자 보험 등 자체 개발 상품을 다양하게 내놓고 있지만, 다른 보험사의 제품 판매 비중이 높은 것으로 파악된다.

유사한 업종을 영위하는 두 업체의 수익성을 결정한 핵심은 보험판매지급수수료율(보험판매지급수수료÷보험판매수입수수료)이다. 최근 3년 에이플러스에셋의 보험판매지급수수료율은 70% 안팎이다. 같은 기간 인카금융서비스는 80%대를 기록했다.

보험업계 관계자는 "판매지급수수료의 경우 회사별 운영하고 있는 판매 채널 등에 따라 달라질 수 있다"며 "에이플러스에셋의 경우 업계 내 가장 높은 보험 계약유지율을 기록하고 있는 점을 감안했을 때, 보험 설계사에 대한 처우가 경쟁사 대비 나쁘지 않을 것으로 보인다"고 말했다. 에이플러스에셋의 보험 계약 유지율은 85% 안팎으로 파악된다.

이 관계자는 이어 "판매지급수수료 체계는 민감한 영업기밀이기 때문에 구체적으로 알기는 어렵다"며 "다만 에이플러스에셋이 효과적으로 수수료 지출을 관리한다고 볼 수 있다"고 덧붙였다.

에이플러스에셋 관계자는 "2018년부터 운영하고 있는 WM(wealth manager)팀을 통해 제공하는 서비스의 질을 높이고 있다"며 "양적인 성장뿐 아니라 질적인 성장에도 집중하고 있다"고 밝혔다. 이 관계자는 이어 "금융당국의 규제 이슈가 있기 때문에 불완전판매 등 리스크를 최소화하는 데에도 노력을 기울이고 있다"고 밝혔다. WM팀은 우량한 재산을 보유한 개인고객이나 기업의 재무컨설팅에 특화된 집단이다. 현재 WM팀원 수는 50여명으로 늘어난 것으로 파악된다. 비대면 보험 서비스 가입 등으로 보험업계 내 인력이 감소하는 추세와 반대의 양상을 보이고 있다는 평가다.

에이플러스에셋이 우수한 수익성을 이어감에 따라 언내 목표로 한 IPO 기대감도 높아지는 분위기다. NH투자증권과 IBK투자증권이 IPO 주관사로 선정돼 작업에 돌입한 상태다. 올 상반기 한국거래소에 상장 예비심사를 청구할 것으로 예상된다. 투자은행(IB) 업계 관계자는 "에이플러스에셋의 IPO 주관사가 해외 증시에 상장한 보험대리점(General Agency·GA) 가운데 비교기업을 선정할 예정"이라며 "다만 GA 간 사업 모델의 차별화가 있기 때문에 비교기업 선정에 신중한 모습"이라고 밝혔다.

스카이레이크는 2016년 10호 블라인드펀드를 조성한 뒤 2017년 에이플러스에 총 500억원어치 투자했다. 에이플러스에셋이 발행한 신주인수권부사채(BW), 상환전환우선주(RCPS), 구주 9.21%를 매입했다. BW는 2018년과 지난해 상반기에 걸쳐 모두 상환한 것으로 알려졌다.

< 저작권자 ⓒ 자본시장 미디어 'thebell', 무단 전재, 재배포 및 AI학습 이용 금지 >

관련기사

best clicks

최신뉴스 in 인베스트

-

- 회계법인 해솔, 부동산 타당성 자문 업무협약

- 다올운용 라인업 확대 '총력'…해외재간접 펀드 출시

- [스튜어드십코드 모니터]브이아이운용, 현대엘리 표대결서 이사회측 손들었다

- [스튜어드십코드 모니터]다올운용, 삼성전자 이사 후보 '리스크 관리 미흡'

- [성과연동 펀드판매 확산]당국 눈치보며 쉬쉬…법령해석 재확인후 '본격화' 조짐

- [IB 풍향계]한투까지 성과급 이연…증권가 IB '줄잇는' 이직 면담

- [IPO 모니터]'상장 '드라이브' 이피캠텍, 딜레마 빠진 'RCPS 콜옵션'

- [IPO 모니터]'역성장' 롯데글로벌로지스, '알리·테무'가 반전카드?

- [LP Radar]회원지급률 낮춘 과기공, LP 금리 고점 찍었나

- [VC 투자기업]인테리어 유니콘 '오늘의집', 미국 법인 설립