포커스운용, 솔루에타 CB 수익기회 다시 노린다 [메자닌 투자 돋보기]50억 물량 중 30억 재발행…전환가액 낮추고 풋옵션 행사일 앞당겨

이민호 기자공개 2020-05-19 07:56:29

이 기사는 2020년 05월 15일 15:27 thebell 에 표출된 기사입니다.

코스닥시장 상장사 솔루에타가 포커스자산운용을 대상으로 전환사채(CB) 차환 발행에 성공했다. 포커스자산운용은 이번 차환으로 전환가액을 크게 낮추며 수익 기회를 다시 한 번 노릴 수 있게 됐다.15일 금융투자업계에 따르면 전자파 차폐소재 제조업체 솔루에타는 포커스자산운용을 대상으로 30억원 규모 4회차 CB를 발행했다. 솔루에타는 4회차 CB 발행으로 유입한 자금 전액을 포커스자산운용이 보유한 3회차 CB 상환에 활용한다.

포커스자산운용이 솔루에타에 처음 투자한 것은 2018년 5월이다. 포커스자산운용은 당시 솔루에타가 발행한 120억원 규모 3회차 CB를 전량 인수하며 솔루에타가 2회차 CB를 조기상환하는 데 필요한 자금을 지원했다. 포커스자산운용의 3회차 CB 인수물량은 당시 솔루에타에 대한 지분율 16.13%에 이르렀다.

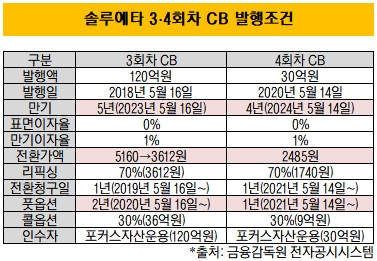

표면이자율 0%와 만기이자율 1%였던 만기 5년의 3회차 CB는 발행 2년 이후부터 인수자가 풋옵션을 행사할 수 있는 조건이 붙었다. 발행사의 콜옵션 행사는 발행가액의 30%(36억원)까지 가능하도록 했다. 전환청구권 행사는 발행 1년 이후부터 가능했으며 최초 전환가액(5160원)의 70%(3612원)까지 하향 조정(리픽싱)할 수 있는 조건이 삽입됐다.

포커스자산운용은 전환청구일이 도래한 지난해부터 3회차 CB 물량에 대한 일부 엑시트를 진행해왔다. 주가 부진에 따라 전환가격이 하향 조정되자 지난해 6월부터 34억원어치를 전환해 약 2억원의 시세차익을 거두기도 했다. 솔루에타는 10월 보유하고 있던 콜옵션 전량을 행사해 36억원어치를 사들였다.

3회차 CB의 풋옵션 행사시기가 이번달 16일 도래하지만 잔여물량 50억원을 보유하고 있었던 포커스자산운용은 솔루에타와 협의해 30억원 규모 4회차 CB를 인수하는 형태로 발행조건을 조정했다. 나머지 20억원은 풋옵션을 행사해 조기상환받는다. 솔루에타는 56억원 규모 5회차 CB를 최대주주인 다산네트웍스에 발행해 풋옵션 상환자금을 조달한다.

4회차 CB 발행조건의 가장 큰 특징은 최초 전환가액이 2485원으로 크게 낮아졌다는 것이다. 리픽싱 한도 70%를 적용하면 1740원까지도 하향 조정이 가능하다. 솔루에타의 이번달 14일 종가 기준 주가는 2220원이다. 기존 3회차 CB 발행조건대로라면 전환차익이 불가능했지만 4회차 CB 차환으로 전환청구가 가능해지는 내년 5월부터 다시 전환차익을 노려볼 수 있게 됐다.

이외에도 풋옵션을 발행 1년 이후로 앞당겨 전환차익이 불가능할 경우 곧바로 풋옵션 행사로 엑시트할 수 있도록 했다. 만기도 4년으로 기존 3회차 CB 만기보다 1년 연장된 셈이다. 시장에서는 솔루에타의 주요제품인 전자파 차폐소재의 수출물량 증가와 적용 제품군 확대가 주가 상승의 요인이 될 것으로 기대하고 있다.

포커스자산운용 관계자는 “이번 4회차 CB 인수로 포커스자산운용에 크게 유리해졌다”며 “솔루에타 턴어라운드에 대한 기대감으로 전환청구가 가능해지는 내년부터 전환차익을 노려볼 수 있을 것”이라고 설명했다.

< 저작권자 ⓒ 자본시장 미디어 'thebell', 무단 전재, 재배포 및 AI학습 이용 금지 >

best clicks

최신뉴스 in 인베스트

-

- '업스테이지 투자' 미래에셋벤처, AI포트만 2000억 '베팅'

- [2분기 추천상품]불안한 시장 "소나기 피하자" 고배당·공모주 전면배치

- [2분기 추천상품]글로벌 기술주 인기 여전 "저평가 테크기업 주목"

- [헤지펀드 기관 LP 동향]신한증권, 부실자산 대거 상각

- [2분기 추천상품]6곳 가판대 구성 변화…판매사 선택 '천차만별'

- 펀드 도우미 사무관리사, 작년 성과 비교해보니

- [VC 투자기업]테사, A2라운드서 88억 유치…추가 유상증자 진행

- 타이로스코프, 50억 규모 시리즈A 시동

- [비상하는 K-우주항공 스타트업]루미르, 초고해상도 초소형 위성 '상업 활용' 목표

- [비상하는 K-우주항공 스타트업]이노스페이스, '불확실한' 사업모델 극복 방안은

이민호 기자의 다른 기사 보기

-

- [Board Index/두산그룹]규제 전문가 다수 포진한 사외이사진

- 사외이사는 누가 뽑아야 할까

- [Board Index/두산그룹]내부절차뿐인 CEO 승계정책…위원회 설치 의지는 밝혀

- [Board Index/두산그룹]'보상위원회 미설치' 사내이사 보수는 내규 준수

- [Board Index/두산그룹]사내이사 배제된 사추위, 독립성 눈길

- [Board Index/두산그룹]사외이사가 이사회 의장인 상장사 '0곳'

- [Board Index/두산그룹]'각자대표' CFO 위상 높인 두산그룹

- [조인트벤처 활용법]SK가스 가스화학 밸류체인 중심에 손철승 재무실장

- [조인트벤처 활용법]자생력 요구받는 SK가스 가스화학 밸류체인

- [조인트벤처 활용법]SK가스, 가스화학 밸류체인 완성한 SK어드밴스드-울산PP