하나금투, IPO 최대 실적 기대…초대형IB '위용' [하우스 분석]중견그룹 공략, 계열 딜 잇단 수임…주관 이력 부각, '조단위' 빅딜도 확보

전경진 기자공개 2020-05-27 14:42:44

이 기사는 2020년 05월 26일 15:10 thebell 에 표출된 기사입니다.

하나금융투자가 기업공개(IPO) 시장에서 달라진 위상을 뽐내고 있다. 우수한 트랙레코드를 기반으로 사실상 별도 주관사 선정 비딩(Bidding·응찰) 없이 알짜 IPO 딜을 대거 수임해내고 있다. 특히 바이오 빅딜의 주관사로 잇달아 선정되고 있는 점이 부각된다.시장에서는 올해 역대 최대 실적 경신도 가능하다는 전망이 나온다. 자력으로 이끌어낸 평판이란 점은 고무적이다. 이제는 명실공히 자기자본 4조원대 초대형IB급 대우를 받고 있다는 평가다.

◇빅딜 RFP 수령 수월…트랙 레코드 '부각', 중견그룹·바이오 딜 '두각'

26일 투자은행(IB) 업계에 따르면 하나금융투자는 하반기 6개 기업의 상장 예비심사를 준비하고 있다. 이미 상반기에만 SLS바이오, 박셀바이오, 이오플로우 등 3곳의 예비심사는 청구한 상태다. 올해 9개 이상의 IPO 딜을 주관할 수 있을 전망이다.

이는 2010년대 초반 4~5건의 딜만 주관하던 것과 대비된다. 최근 몇년새 IPO 시장에서 하나금융투자의 위상이 달라졌다. 특히 지난해부터는 시장에 빅딜이 등장하면 주관사 선정을 위한 입찰제안요청서(RFP)는 무난히 수령받고 있다.

주관사 채택까지는 아직 어려워도 업계 주요 하우스로 대접을 받고 있다는 평가다. 실제 지난해 하나금융투자가 RFP를 받는 빅딜들은 SK바이오팜, 블랭크코퍼레이션, 현대중공업그린에너지, 메가박스중앙, CJ헬스케어 등이 있다.

하나금융투자가 차곡차곡 트랙레코드를 쌓아온 것이 빛을 발하는 모양새다. 전략적으로 중견 '그룹' 딜에 공을 들인 것이 효과를 발휘했다. 계열사 IPO를 흥행으로 성사시킨 후 이어서 다른 계열사 딜까지 추가로 수임하고 있어서다.

올해 하반기 예비심사 청구를 앞둔 핀테크 기업 쿠콘이 대표적이다. 쿠콘은 지주사 웹케시 딜을 흥행시키면서 추가로 주관 계약을 체결한 딜이다. 2019년초 웹케시의 IPO를 공모 희망밴드 최상단(2만6000원)에서 성사시킨 덕분이다. 웹케시의 25일 기준 주가는 6만1100원으로 공모가의 2배를 웃돌 정도로 여전히 각광받고 있다.

웹케시는 계열사를 모두 차례로 상장 시킬 계획을 내부적으로 세우고 있다. 하나금융투자는 경쟁사 대비 웹케시 그룹 주관 입찰 경쟁에서 우위에 있다는 평가다.

하나금융투자는 녹십자그룹 딜도 잇달아 수임하고 있다. 하나금융투자는 2016년 녹십자그룹 계열사 녹삽자랩셀의 IPO도 성공적으로 이끄면서 지난해 녹십자웰빙의 딜을 사실상 비딩 없이 수임해냈다.

시장에서는 하나금융투자가 '조단위' 바이오 빅딜까지 주관하게 된 점이 주목받는다. 올해 하반기 IPO를 준비 중이 지아이이노베이션이 그 대상이다. 지아이이노베이션은 현재 시장에서 몸값(예상 시가총액)이 최대 2조원까지 불리고 있는 빅딜이다.

시장 관계자는 "하나금융투자가 주관했던 딜들을 보면 IPO 흥행은 물론 상장 이후에도 주가 흐름이 좋다"며 "공모가 프라이싱 능력에서 우수한 역량을 보이면서 발행사와 투자자들 모두에게 좋은 평가를 받는 모습"이라고 말했다.

◇역대 최대 실적 전망, 초대형 IB급 대우

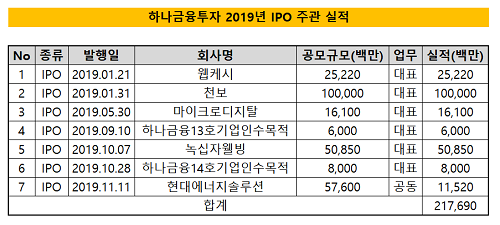

하나금융투자는 올해 역대 최대 IPO 실적도 경신할 전망이다. 앞선 최대 실적은 2019년에 달성했다.

하나금융투자는 2019년 당시 처음으로 주관 실적고가 2000억원을 넘어섰다. NH투자증권, 미래에셋대우, 한국투자증권 등 '빅3' 주관사와 경쟁을 하기에는 아직 부족하지만 서서히 두각을 나타내고 있다.

실제 하나금융투자가 현재 확보한 주관계약 중 하나인 지아이이노베이션만 놓고 봐도 1000억원 안팎의 실적고가 예상되고 있다. 계획대로 총 9개 딜을 주관할 경우 신기록 경신은 무난하다는 평가다.

시장에서는 하나금융투자가 초대형 IB 급 대우를 자력으로 이끌어냈다는 평가를 받는다. 단순히 지주사의 유상증자로 자기자본 규모만 커진 것이 아니라 꾸준히 어려운 딜에 도전하면서 시장 평판을 확보해냈다는 설명이다.

또 다른 시장 관계자는 "하나금융투자는 올해 주관사가 투자자의 청약 손실을 일정 기간 보전해주는 성장성 특례 상장까지 주관하면서 달라진 역량과 딜 성사 자신감을 드러내고 있다"며 "초대형 IB 지정 전이지만 사실상 동급으로서 입지를 구축해 나가고 있다"고 말했다.

< 저작권자 ⓒ 자본시장 미디어 'thebell', 무단 전재, 재배포 및 AI학습 이용 금지 >

관련기사

best clicks

최신뉴스 in 딜

-

- 대규모 펀딩 나선 사피온, 기존FI '투자 조건' 바뀐다

- 그로비교육, 300억 펀딩 돌입 '경영권 확보도 가능'

- CJ올리브영, 'SPC에 판 지분 11.3%' 되살 권리 갖는다

- CJ올리브영 지분 산 SPC, 자금 충당 구조 '살펴보니'

- [IPO 블루프린트 체크]바이오노트, 엔데믹과 함께 '멈춰버린' 투자시계

- 'K-방산' 탑승 풍산, 새 캐시카우로 '매력 어필'

- [Market Watch]'금리매력' A급 훈풍?…옥석가리기 '본격화'

- [PE 포트폴리오 엿보기]'매각 추진' 에프앤디넷, 체질개선 노력 빛 보나

- 딜로이트안진, TPG의 녹수 매각 '숨은 도우미'

- SK그룹 AI반도체 '사피온', 최대 2000억 시리즈B 펀딩 추진