기업은행, 하반기 지속가능채권 8000억 발행 예정 코로나19 정책금융 자본여력 확보…BIS비율 44bp 제고효과

이은솔 기자공개 2020-05-29 10:00:53

이 기사는 2020년 05월 27일 15:56 thebell 에 표출된 기사입니다.

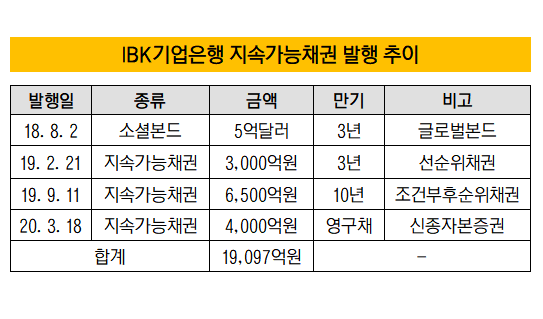

IBK기업은행이 올해 지속가능채권(Sustainability bond) 발행 규모를 확대한다. 코로나19로 인한 중소기업, 소상공인 정책지원 등을 위한 자본여력을 확보하기 위해서다.27일 금융권에 따르면 기업은행은 올해 하반기 8000억원 규모의 지속가능채권 발행을 계획하고 있다. 지난 3월 지속가능채권으로 발행한 4000억원의 원화 신종자본증권의 연장선상이다. 계획대로 발행할 경우 기업은행의 올해 지속가능채권 발행 규모는 최초로 1조원을 넘어갈 것으로 보인다.

기업은행은 최근 코로나19로 중소기업과 소상공인을 대상으로 한 금융지원 규모가 늘면서 지속가능채권도 발행 규모를 확대하기로 결정했다. 지속가능채권으로 조달한 자금은 코로나19 정책대출인 기업은행의 초저금리 특별대출이나 피해기업 지원책의 재원으로 활용이 가능하다.

8000억원의 지속가능채권을 발행할 경우 기업은행의 BIS비율은 약 44bp 상승할 것으로 관측된다.

기업은행 관계자는 "1,2분기 대출이 급격하게 늘면서 위험가중자산이 증가했고 BIS 비율 하락을 막기 위해 증자도 두차례 실시한 바 있다"며 "지속가능채권 발행을 통해 자본비율을 제고할 예정"이라고 설명했다.

지속가능채권은 환경·사회·지배구조(ESG) 채권의 일종이다. ESG채권은 국제자본시장협회(ICMA)가 정한 기준에 따라 특정 분야에만 조달 자금을 사용할 수 있다. ESG채권은 친환경 사업 용도로만 사용가능한 그린본드, 사회적 의미를 가진 사업에 사용가능한 소셜본드, 두 속성을 모두 아우르는 지속가능채권으로 나뉜다.

지속가능채권 가이드라인(Sustainability Bond Guideline, SBG)에서는 사회분야 자금배분 대상을 사회취약계층 대상 인프라, 저소득층과 취약계층의 생계지원, 주택금융, 고용창출, 사회적기업, 중소기업 등으로 정의하고 있다.

중소기업에 대한 대출과 투자 비중이 높은 기업은행에서는 활용할 여지가 많다. 2019년 기업은행이 발행한 지속가능채권의 경우 사회 분야에 93%, 환경분야에 7%가 배분됐다. 사회분야에 배분된 재원은 중소기업과 스타트업 회사의 금융지원에 사용됐다.

기업은행은 앞으로도 연간 1조~2조원 수준의 지속가능채권을 꾸준히 발행할 계획이다.

이 관계자는 "대출재원을 위해 시장에서 조달하는 선순위채권에 비하면 규모가 크지는 않지만 중소기업 지원이라는 기업은행의 역할을 다하기 위해 지속가능채권 발행을 늘리는 추세"라고 밝혔다.

< 저작권자 ⓒ 자본시장 미디어 'thebell', 무단 전재, 재배포 및 AI학습 이용 금지 >

관련기사

best clicks

최신뉴스 in 인베스트

-

- [VC 투자기업]씨어스테크놀로지, 공모가 보장 '6개월'…흥행 총력

- 솔리더스인베, 바이오 심사역 '7인 체제' 새도약

- [VC 투자기업]경영효율화 집중 '핏펫', 재도약 채비 갖췄다

- [VC 경영분석]SBVA, '손바뀜' 속 실적 탄탄…"투자 집중"

- [LP Radar]VC 출자, 줄어든 출자비율에 모태 GP 침울

- [thebell interview]"해빗팩토리, 상담사 한 명이 8인분하는 비결은 AI"

- [VC 경영분석]파트너스인베, 펀딩·투자·회수 '3박자' 호실적 두각

- [thebell interview]"뱅크몰, 대출딜러·온투업 투자상품 비교 서비스 출격"

- [비상하는 K-우주항공 스타트업]프리IPO '2500억 밸류' 이노스페이스, 적정 몸값은

- [비상하는 K-우주항공 스타트업]루미르 ‘3000억 중반 밸류’ 전망…흑자전환 기대감