호텔신라-호텔롯데, 엇갈린 채권가치 [Rating & Price]내재등급 두 노치 격차…BIR, 신라 A급 하락 vs 롯데 AA 회복

임효정 기자공개 2020-06-01 14:24:41

이 기사는 2020년 05월 29일 06:59 thebell 에 표출된 기사입니다.

호텔업계의 라이벌인 호텔신라와 호텔롯데가 채권시장에서는 서로 다른 가치로 평가 받고 있다. 두 기업은 신용등급이 'AA(하향검토)'로 같지만, 채권 평가 수익률을 반영한 채권내재등급(BIR)은 두 노치 격차를 보인다. 호텔롯데는 지난해 BIR이 한 노치 상향되며 신용등급과 같은 수준으로 회복한 반면 호텔신라의 BIR은 처음으로 A급으로 떨어졌다.코로나19 여파로 신용등급 하방 압력이 커진 만큼 향후 채권시장 내 디스카운트가 확대될 가능성도 존재한다. 신용평가업계는 연초 '중립적'으로 바라본 호텔업의 산업 전망을 '부정적'으로 바꿔 달았다.

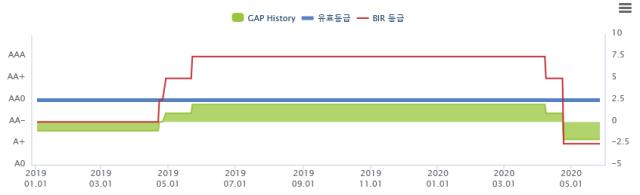

◇호텔신라 BIR, 한달새 4노치 강등

호텔신라의 BIR이 빠른 속도로 하락하고 있다. NICE P&I에 따르면 27일 기준 호텔신라의 BIR은 A+로, 신용등급보다 두 노치 낮은 수준이다.

지난달 초까지만 해도 호텔신라의 BIR은 AAA급이었다. 지난해 AA-에서 AAA로 세 노치 상향되며 1년간 AAA급을 유지해왔다. 신용등급보다 두 노치 높았던 BIR이 네 노치 하락하는 데는 한 달도 걸리지 않았다. 지난달 8일 한 노치 하향된 이후 같은 달 24일 세 노치가 추가 하락했다. 호텔신라의 BIR이 A급으로 떨어진 것은 이번이 처음이다.

내재등급은 국내 신용평가사로부터 등급전망이 조정되는 시점을 전후로 흔들리기 시작했다. 코로나19 여파로 실적부진이 예상된 탓에 국내 신용평가 3사는 일제히 호텔신라의 등급전망을 부정적으로 바꿔 달았다. 한국기업평가와 나이스신용평가는 하향검토대상에 등재했다. 신평사는 향후 90일 내에 등급 하향 가능성이 있는 경우 하향검토 대상에 등재하고 있다.

호텔신라는 올 1분기 매출액 9437억원, 영업손실 668억원을 기록했다. 지난해 1분기 대비 매출액은 30.7% 줄었고 영업이익은 적자 전환했다.

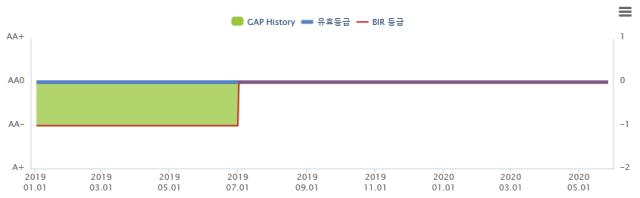

다만 신용도가 흔들리는 것과 달리 채권시장 내 호텔롯데의 몸값은 견고하다. BIR은 신용등급한 동일한 'AA0'를 유지 중이다. 지난해 7월 AA-에서 한 노치 상향된 이후 1년 가까이 이를 유지 중이다. 호텔롯데의 경우 상대적으로 낮은 금리로 발행에 성공하며 채권시장 내 가치 하락을 방어하고 있다는 분석이다.

◇등급 하방압력 속 디스카운트 확대 가능성

다만 등급 하향 기조가 본격화되고 있어 호텔업종에 대한 채권시장 내 몸값은 더 떨어질 가능성도 있다. 신평업계는 코로나19 사태 이후 호텔업에 대한 사업환경과 등급전망을 기존 '중립적'에서 '부정적'으로 조정했다. 출입국자 감소로 업계 전반의 영업실적이 급격히 악화될 것이란 판단에서다.

등급전망 조정 이후 발행금리도 상승 추세다. 양사는 코로나19 사태 이후 3000억원대 공모 회사채를 발행했다. 호텔신라는 지난달 3년물, 5년물, 10년물로 만기를 구성해 총 3500억원 규모의 회사채를 찍었다. 금리는 모두 희망금리밴드 상단에서 결정됐다. 10년물의 경우 지난해 2.16%로 발행했지만 올해는 3%대 초반에 금리가 형성됐다. 1%대로 발행했던 3년물도 2.2%대로 상승했다.

호텔롯데의 회사채 금리는 상대적으로 낮았다. 호텔신라에 비해 개별민평금리가 낮게 형성된 영향이다. 호텔롯데는 28일 3000억원 규모의 회사채를 발행했다. 3년물(2800억원)과 10년물(200억원) 발행금리는 각각 2.18%, 2.54%로 확정됐다. 호텔신라와 비교해 발행금리는 낮지만 올해 초 10년물(1000억원)을 1.97%로 발행한 것을 감안하면 호텔롯데 역시 단기간 내 발행금리가 60bp 가까이 상승했다.

< 저작권자 ⓒ 자본시장 미디어 'thebell', 무단 전재, 재배포 및 AI학습 이용 금지 >

best clicks

최신뉴스 in 전체기사

-

- 스튜디오산타클로스ENT, 주주권익 보호 '구슬땀'

- 이에이트, AI 시뮬레이션·디지털 트윈 기술 선보여

- MBK, '몸값 2조' 지오영 인수 SPA 체결 임박

- [2024 더벨 글로벌 투자 로드쇼-베트남]한인이 설립한 RCE, 세계 첫 ‘중장비 온라인 중고거래’

- 회계법인 해솔, 부동산 타당성 자문 업무협약

- [2024 더벨 글로벌 투자 로드쇼-베트남]베트남의 지오영 '바이메드'·전기오토바이 '셀렉스' 눈길

- 지아이에스, 코스닥 상장 위한 예비심사신청서 제출

- [꿈틀대는 토큰증권 시장]'업계 표준' 루센트블록, '두자릿수' 레코드 조준

- [Company & IB]조달 '막바지' 롯데그룹, 롯데케미칼에 쏠리는 눈

- '910억 CB 발행' 아스트, 경영 정상화 속도 낸다