현대BS&C, 우수AMS 활용 자금조달 '눈길' 자회사 현대BS&E 통해 75억 출자, 전환우선주 발행해 180억 재유입

임경섭 기자공개 2020-12-02 07:19:14

이 기사는 2020년 11월 30일 10:12 thebell 에 표출된 기사입니다.

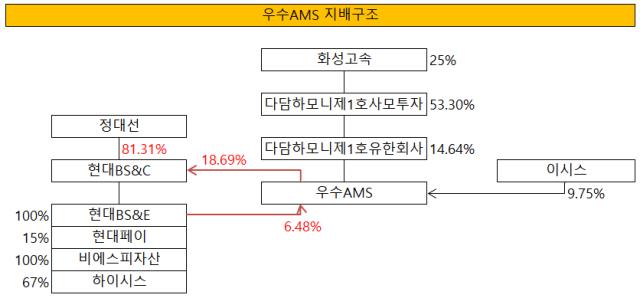

자동차 부품업체 우수AMS가 현대가(家) 3세 정대선 사장의 자금조달 창구로 역할을 하고 있다. 현대BS&C가 자회사 현대BS&E를 통해 우수AMS의 주요 주주로 올라섰다. 이후 우수AMS는 전환사채(CB) 발행으로 모은 200억원 중 180억원을 현대BS&C에 재투자했다.30일 금융감독원 전자공시에 따르면 우수AMS는 최근 현대BS&C의 제3자배정 유상증자에 참여해 전환우선주 121만9181주를 취득한다고 밝혔다. 올 9월말 기준 자본총계의 27.61%에 달하는 180억원을 투입한다. 전환우선주의 전환 조건은 밝히지 않았다.

우수AMS 측은 “향후 IT산업과 전기차 사업의 융합 가능성 확대와 신소재를 통한 수소차 산업 진출시 시너지 확대가 기대된다”고 밝혔다.

현대BS&C의 최대주주는 정대선 사장으로 지분 100%를 보유하고 있다. 정 사장의 아버지는 현대그룹 정주영 회장의 4남인 정몽우 현대알루미늄 회장이다. 우수AMS는 전환우선주의 권리를 모두 행사할 경우 현대BS&C 지분 18.69%를 확보하고 2대주주로 등극한다.

우수AMS는 현대BS&C 전환우선주 취득을 위해 3회차 CB를 발행했다. 카이로스제1호사모투자가 150억원, 와이알인베스트가 50억원을 인수하는 등 200억원 규모다. 180억원이 현대BS&C로 유입됐고 20억원은 운영자금으로 활용한다.

주목할 부분은 현대BS&C의 자회사 현대BS&E가 우수AMS의 주주로 이름을 올린 직후 발생한 자금이동이라는 점이다. 현대BS&E는 현대BS&C가 지분 100%를 보유하고 있던 회사로 복합소재를 활용한 가스용기를 제조하고 있다.

현대BS&E는 이달 12일 우수AMS의 제3자 배정 유상증자 대금을 납입하며 3대주주로 등극했다. 기존 19일로 예정됐던 납입기일을 일주일 앞당기며 유상증자를 마무리지었다. 당초 올 8월 사모투자회사 ‘코빛파트너스’가 75억원 규모 유상증자에 참여하기로 했지만 청약을 철회했고, 현대BS&E가 새롭게 들어왔다.

주요 주주로 등극하고 재투자를 받는 과정에서 현대BS&C에 105억원의 순현금유입이 발생했다는 점에서 우수AMS가 정 사장의 자금조달 창구로 활용된 것으로 판단된다. '현대BS&E→우수AMS→현대BS&C'로 자금이 흘러 들어갔다.

더불어 우수AMS의 유상증자 과정도 현대BS&E에 유리한 조건이었던 것으로 보인다. 올 11월 주당 9000원이 넘는 등 주가가 급등한 상황이었지만 신주발행가액은 절반에 못 미치는 3769원으로 결정됐던 탓이다. 최초 유증에 참여했던 코빛파트너스가 청약을 포기하고 이 권리를 현대BS&E가 가져오면서 시세의 절반가량에 우수AMS에 대한 영향력을 확보한 셈이다.

현대BS&E는 우수AMS 보통주 198만9917주(6.41%)를 확보했다. 회사 측에 의하면 2대주주인 이시스는 지분 9.75%를 보유하고 있지만 경영참여 목적이 아닌 단순투자 목적의 확약서를 제출한 상황이다. 이 때문에 현대BS&E는 우수AMS의 3대주주지만 실질적인 2대주주로서 영향력을 행사할 전망이다.

현대BS&C는 계열사로 현대BS&E, 현대페이, 비에스피자산, 하이시스를 보유하고 있다. 건설사업이 가장 큰 비중을 차지하고, 이외에 스마트팩토리, 블록체인 사업 등을 영위하고 있다.

우수AMS의 최대주주인 ‘다담하모니제1호유한회사’는 지분 14.64%를 보유하고 있다. 이 회사는 다담하모니제1호사모투자합자회사가 53.3% 지분을 가졌는데, 화성고속이 25%를 출자한 최대출자자다.

< 저작권자 ⓒ 자본시장 미디어 'thebell', 무단 전재, 재배포 및 AI학습 이용 금지 >

관련기사

best clicks

최신뉴스 in 인더스트리

-

- [이스트소프트는 지금]'알집' 신화로 세운 종합 ICT그룹 '경고등 켜졌다'

- [동구바이오제약 신사업 전략]캐시카우만으론 역부족, 벌크업 기반 '오너 보증 차입'

- [LK삼양 뉴비기닝]그룹 오너 구본욱의 변신, 경쟁력 강화만 본다

- [루키 바이오텍 in market]김권 셀비온 대표"경쟁약 넘는 효능, 품목허가 꿈 도전"

- [Policy Radar]바이오시밀러 문턱 낮춘 유럽, 비용·경쟁 판이 바뀐다

- '삼수는 없다' 이뮨온시아, 기평 'A·BBB'로 상장 본격화

- 스마일게이트RPG, 기업가치 '7조' 추산…IPO 전망은

- 'K-GAAP과 IFRS 사이' 스마일게이트의 CB 스토리

- 스마일게이트, CB 전환권 만료 덕 순이익 '8512억'

- [건설리포트]중흥토건, 분양수익 급감…수익성 제동