[유증&디테일]그룹사 재편 자금줄 된 '라이브플렉스 4회차 CB'②김병진 경남제약 회장, 1년만에 114억 차익…계열사 유증 자금 원천

박창현 기자공개 2021-04-05 07:56:16

[편집자주]

자본금은 기업의 위상과 크기를 가늠할 수 있는 대표 회계 지표다. 자기자금과 외부 자금의 비율로 재무건전성을 판단하기도 한다. 유상증자는 이 자본금을 늘리는 재무 활동이다. 누가, 얼마나, 어떤 방식으로 진행하느냐에 따라 기업의 근간이 바뀐다. 지배구조와 재무구조, 경영전략을 좌우하는 이벤트이기 때문이다. 더벨은 유상증자 추진 기업들의 투자위험 요소와 전략 내용을 면밀히 살펴보고자 한다.

이 기사는 2021년 04월 01일 10:43 thebell 에 표출된 기사입니다.

김병진 경남제약 회장은 100% 개인회사인 '㈜장산'을 활용해 그룹 지배구조를 다시 만들어가고 있다. 중간 지주사격인 계열사의 유상증자에 참여해 지배력을 강화하는 방식이다. 투자금만 170억 원이 넘는다. ㈜장산은 이 투자금을 어떻게 마련했을까.그 해답은 '라이브플렉스(현 ES큐브)'가 2019년 7월에 발행한 전환사채(CB)에서 찾을 수 있다. 당시 김 회장의 지배를 받고 있던 라이브플렉스는 타법인 증권 취득 자금 등을 확보하기 위해 346억 원 규모로 CB를 발행했다. 상상인증권이 대표 주관을 맡았고 직접 돈도 넣었다. 무려 330억 원 어치의 물량을 직접 떠안았다.

다만 자금 납입과 동시에 보유 물량을 쪼개서 다시 되팔았다. 이 때 김 회장은 100% 개인회사인 ㈜장산을 앞세워 30억 원 어치의 CB를 취득했다. 만기 이자율은 4%였고, 전환가액 조정 한도 또한 액면가(500원)까지 가능해 투자 메리트가 충분했다는 평가다.

실제로 라이브플렉스 주가가 하향 곡선을 그리면서 최초 발행 당시 855원이었던 전환가액은 1년만에 661원까지 조정됐다. 그 만큼 차익 실현 마지노선이 낮아진 셈이다.

투자 구조도 눈길을 끈다. ㈜장산은 투자금 30억 원 중 28억5000만 원을 빚을 내 마련했고 자기 자금은 1억5000만 원이 전부였다. 최대 투자자이자 대표 주관사였던 상상인증권의 계열사 '상상인저축은행'이 대출을 해줬다. 대신 보유 CB를 담보로 맡겼다.

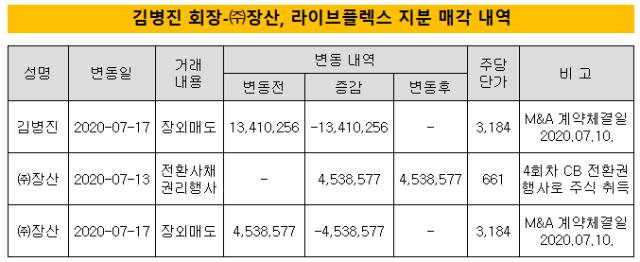

4회차 CB 전환권 행사 시점이 도래한 지난해 7월, 김 회장은 전격적으로 라이브플렉스를 매각하기로 결정했다. 경남제약 등 바이오·제약 사업에 집중하기 위한 선택이었다. 김 회장은 직접 보유하고 있던 라이브플렉스 경영권 주식 1341만여주(16.98%)를 '지에프금융산업제1호주식회사'에 모두 넘겼다. 주당 3184원 씩, 총 427억 원이 오갔다.

M&A 계약 체결일 당일 라이브플렉스 주가는 1000원이 채 안됐다. 인수자 측이 200%를 훌쩍 넘는 경영권 프리미엄을 지불한 셈이다.

흥미로운 점은 김 회장의 분신인 ㈜장산도 똑같은 조건에 보유 주식을 팔았다는 점이다. ㈜장산은 보유하고 있던 라이브플렉스 4회차 CB를 전환권 행사 시기가 도래하자 마자 보통주로 전환했다. 전환가액은 661원. 권리 행사로 453만주 가량을 손에 넣었다.

이후 M&A 거래가 진행되자 김 회장과 똑같은 3184원에 보유 주식을 인수자 측에 팔았다. 결과적으로 30억 원에 취득한 주식을 144억 원에 넘기면서 114억 원의 차익을 남겼다. 투자금 30억 원 가운데 1억5000만 원만 자기자본이었다는 점을 감안하며 레버리지 투자로 소위 대박을 터트렸다는 평가다.

2019년 말까지 자본잠식 상태였던 ㈜장산은 이 거래로 내부 곳간을 가득 채울 수 있었다. 이후 이 자금으로 그룹 중간 지주사격인 '클라우드에어'와 '경남바이오파마'의 유상증자에 참여하면서 그룹 지배구조의 최정점에 올라섰다.

< 저작권자 ⓒ 자본시장 미디어 'thebell', 무단 전재, 재배포 및 AI학습 이용 금지 >

관련기사

best clicks

최신뉴스 in 인더스트리

-

- '자사주 소각' 한미반도체, 주주가치 제고 재확인

- '심혈관 질환 타깃' 카리스바이오, iPSC-EC 임상 본격화

- [이스트소프트는 지금]'알집' 신화로 세운 종합 ICT그룹 '경고등 켜졌다'

- [동구바이오제약 신사업 전략]캐시카우만으론 역부족, 벌크업 기반 '오너 보증 차입'

- [LK삼양 뉴비기닝]그룹 오너 구본욱의 변신, 경쟁력 강화만 본다

- [루키 바이오텍 in market]김권 셀비온 대표"경쟁약 넘는 효능, 품목허가 꿈 도전"

- [Policy Radar]바이오시밀러 문턱 낮춘 유럽, 비용·경쟁 판이 바뀐다

- '삼수는 없다' 이뮨온시아, 기평 'A·BBB'로 상장 본격화

- 스마일게이트RPG, 기업가치 '7조' 추산…IPO 전망은

- 'K-GAAP과 IFRS 사이' 스마일게이트의 CB 스토리