[보험경영분석]MG손보, 대규모 적자전환 이면에 '빅배스' 잔상손상차손 반영, 투자익 -1000억…채권매각익 축소는 '긍정적'

이은솔 기자공개 2021-04-23 07:41:35

이 기사는 2021년 04월 22일 15:24 thebell 에 표출된 기사입니다.

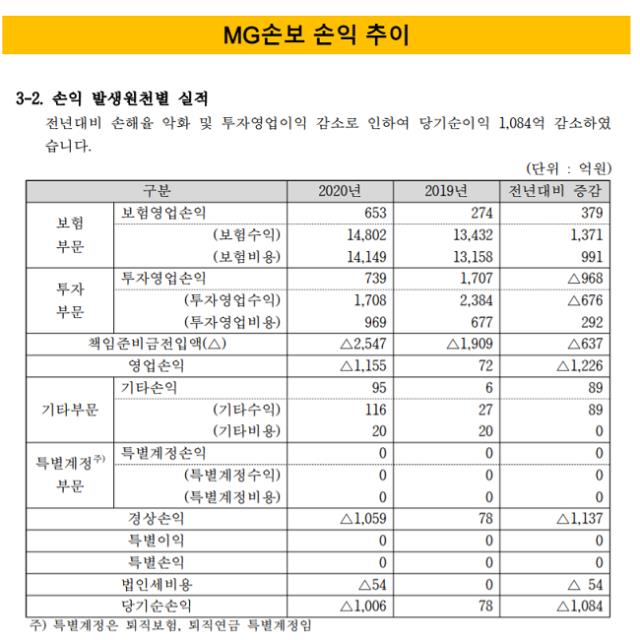

MG손해보험이 지난해 1000억원의 손실을 내며 적자로 전환했다. 투자영업익 감소의 영향이 가장 컸다. 전년 대비 매각익을 줄이고 손상차손을 대거 반영하자 대주주 변경 이후 과거의 손실을 선제적으로 털어낸 '빅배스'로 봐야한다는 해석도 나온다.22일 금융권에 따르면 MG손보는 지난해 1006억원의 당기순손실을 기록했다. 가장 큰 원인은 투자영업이익의 부진이었다. MG손보의 투자영업손익은 1년만에 1700억원에서 700원대로 1000억원 가까이 줄었다. 전체 손실폭에 맞먹는 타격이 투자영업에서 발생한 셈이다.

MG손보는 부진한 실적을 타개하기 위해 2016년경부터 해외 대체투자를 공격적으로 늘려왔다. 2019년에는 자산수익률이 5%에 달하는 등 대형 손보사보다 높은 수익률을 보이기도 했다.

그러나 코로나19로 인해 그동안 늘려온 해외 대체투자에서 손실이 발생했고 연말 손상차손을 대거 반영했다. 이외 금리 하락 효과로 인해 매도가능증권과 만기보유증권 이자수익 등도 전년 대비 감소했다.

다만 투자영업이익이 줄어들었음에도 채권처분익 규모는 전년 대비 줄어든 점이 긍정적으로 해석된다. 채권을 팔아 손실을 메우지 않고 지난해 발생한 손실을 떠안았다는 의미다.

MG손보의 금융자산처분이익은 2019년 550억원에서 2020년 170억원으로 급감했다. 2017년과 2018년에도 300억원대의 처분이익을 거둔 것과 대비되는 수준이다.

손상차손도 대거 인식했다. MG손보가 지난해말 인식한 손상차손은 300억원으로 직전연도(100억원)의 세 배 수준이다. 지난해 연말 금리가 상승하며 채권의 손상차손이 발생한 영향으로 보인다.

MG손보는 RBC비율이 80%대로 떨어졌던 2016년 채권재분류를 통해 만기보유증권을 매도가능증권으로 옮겼다. 이후 3년이 지나 다시 계정재분류가 가능해졌을 때 일부 채권을 다시 만기보유자산으로 돌렸다.

지난해 보험업계 전반적으로 코로나19로 인한 손해율 개선 효과가 나타났지만 MG손보는 이 혜택을 크게 누리지 못했다. 자동차보험 손해율은 전년 대비 12%포인트 하락했지만 여전히 107.5%로 업계에서 가장 높다.

MG손보는 경영개선권고를 받았기 때문에 지난해 보험료를 비교적 큰 폭으로 인상할 수 있었다. 이 때문에 신계약의 손해율은 어느정도 관리가 가능했다. 그러나 보험사의 보유계약 중 신계약이 차지하는 비중은 5%도 되지 않고, 95% 가량은 과거 체결한 계약이기 때문에 신계약에서의 보험료 인상으로는 손해율을 잡기에 역부족이었다는게 보험업계 관계자들의 해석이다.

사업비율도 상승했다. 1년간 1.4%포인트 상승했고 순사업비 지출은 2019년 2468억원에서 2020년 2753억원으로 늘었다. 일년간 300억원의 사업비를 더 집행했다는 의미다. 대리점수수료도 20억원 증가했다. MG손보는 지난해 GA를 통한 매출을 늘렸는데, 이 과정에서 사업비가 늘어난 것으로 풀이된다.

코로나19로 인한 투자자산 손상의 타격을 입고, 채권도 크게 매각하지 않았다는 점에서 지난해 MG손보의 실적 하락은 '빅배스' 개념으로 봐야 한다는 해석도 나온다. MG손보는 지난해 4월 대주주가 사모펀드운용사(PEF) 자베즈파트너스에서 JC파트너스로 교체됐고, 한화손보 출신인 박윤식 대표를 새 전문경영인으로 선임했다.

다만 빅배스를 견딜만한 기초체력은 갖춰져있는지는 미지수다. MG손보는 2018년 RBC(지급여력)비율이 기준점인 100% 밑으로 떨어지면서 금융당국으로부터 경영개선권고를 받았다. 당시 대주주인 자베즈파트너스는 2500억원의 자본확충계획을 제출했으나 제때 조달에 성공하지 못했고 운용사(GP)는 JC파트너스로 교체됐다.

이후 JC파트너스는 1000억원의 지분투자와 1000억원의 리파이낸싱 등 총 2000억원 규모의 자본확충에 성공했다. 지급여력(RBC)비율도 180%에 도달했다. 그러나 1년도 채 되지 않아 RBC비율은 135%까지 다시 급락한 상태다.

보험업계 관계자는 "지난해 대주주 변경 이후 손실을 털어내는 과정에서 실적 하락은 모두 예상했던 것"이라며 "다만 예상치 못한 대체자산 손상이 더해지며 타격이 너무 컸던 것으로 보인다"고 설명했다.

< 저작권자 ⓒ 자본시장 미디어 'thebell', 무단 전재, 재배포 및 AI학습 이용 금지 >

관련기사

best clicks

최신뉴스 in 파이낸스

-

- [카드사 해외사업 점검]우리카드, '악전고투' 미얀마…인니 성장으로 보완

- [보험사 GA 열전]AIG어드바이저, 손보 유일 제판분리의 성공적 안착

- [금융지주 해외은행 실적 점검]KB미얀마은행, 악재 딛고 사상 첫 연간 흑자 '의미 크다'

- [금융지주 해외은행 실적 점검]KB프라삭, 캄보디아 '1등' 도전 앞두고 숨고르기

- [저축은행 유동성 진단]애큐온저축, 예치금 확대…수익성보다 '안정성'

- [보험사 IFRS17 조기도입 명암]AXA손보, 결손금→이익잉여금…전환 효과 톡톡

- [보험사 IFRS17 조기도입 명암]농협생명, 부실한 자본관리 새 제도서도 취약성 드러났다

- [저축은행 이사회 돋보기]한투저축, 캐피탈과 사외이사진 '판박이'

- [보험사 IFRS17 조기도입 명암]교보라이프, 시가평가·결손금 직격탄…유증 탈출 언제쯤

- [우리은행 글로벌그룹 대수술]기강잡기 나선 조병규 행장, 해외법인장 소집해 '쓴소리'