[스팩 합병 기업 리뷰]독보적 사업모델 구축 코퍼스코리아, 곳간 채우나②사업 확장용 지분투자 등 검토, 차입·증자 가능성 열려있어

윤필호 기자공개 2021-05-10 08:13:20

[편집자주]

스팩(SPAC·기업인수목적회사) 합병 상장이 증시 입성 등용문으로 자리 잡고 있다. 올해 12개 기업이 스팩과 합병해 코스닥 시장에 안착했다. 스팩 합병 상장은 대대적으로 공모주 청약을 진행하는 일반 기업공개(IPO)와 달리 이미 조달된 자금을 품에 안는 방식이다. 이 때문에 상장 이후에도 주목받지 못한 기업들이 많다. 더벨은 스팩 합병 기업들의 사업 현황, 지배구조 등을 들여다본다.

이 기사는 2021년 05월 06일 07:05 thebell 에 표출된 기사입니다.

코퍼스코리아가 영위하는 일본 내 한류 콘텐츠 배급 사업은 남다른 경쟁력을 갖추고 있다. 오랜 기간 일본 현지 시장에서 사업을 영위하며 안정적인 네트워크와 독보적인 수익 모델을 갖췄다. 이를 기반으로 다양한 분야의 콘텐츠 배급 서비스 확장을 꾀하고 있다. 이 때문에 지난해 스팩(SPAC) 상장을 통해 공모 자금을 확보했지만 향후 신규 사업을 추진하기 위해서는 지속적인 현금 확보 노력이 필요하다는 관측이 나온다.4일 업계에 따르면 코퍼스코리아는 지난해 스팩상장 과정에서 공모자금 80억원을 조달하며 현금 보유고를 늘렸다. 지난해 말 기준으로 현금자산(현금 및 현금성자산+기타유동금융자산)은 전년대비 56.2% 늘어난 210억원으로 집계됐다.

부채가 일부 증가했지만 재무상태도 양호한 수준을 유지했다. 기존의 기업인수목적회사(SPAC)인 DB금융스팩7호가 발행한 전환사채(CB) 등을 함께 떠안으면서 부채총계는 전년대비 69.4% 늘어난 122억원을 기록했지만, 부채비율은 32%에 그쳤다.

스팩 상장의 주요 목적은 사업 확장에 방점이 찍혀 있다. 특히 드라마 제작, 웹툰, 웹소설 콘텐츠 확보 등 오리지널 지식재산권(IP) 확보를 위해 분주한 행보를 보이고 있다.

드라마 제작 등 신사업을 진행하는 만큼 신중한 모습이다. 그러면서도 보다 많은 오리지널 IP 콘텐츠 확보를 위해 자금 확보가 불가피해 보인다. 특히 콘텐츠 제작 경쟁이 갈수록 치열해지는 환경에서 여러 변수를 검토해야 한다. 또 일정 수준의 작품 퀄리티를 유지하기 위해 스타 작가 섭외 등 제작 역량 강화도 필요하다. 웹툰과 웹드라마 서비스 사업 역시 번역, 감수 등의 작업과 플랫폼 구축을 위한 각종 투자가 예상된다.

이와 관련해 코퍼스코리아는 타법인과 인수합병(M&A)이나 지분 투자 등 다양한 방안에 가능성을 열어놓고 있다. 자금 확보의 필요성이 커지면 유상증자는 물론 전환사채(CB)와 같은 메자닌 발행 등 다양한 방안을 검토할 수 있다는 입장이다.

코퍼스코리아 관계자는 "당장 큰 금액이 들어가는 것은 아니었지만 오리지널 IP 확보에 필요성을 느껴서 스팩상장을 진행했다"면서 "향후 신사업 성과에 따른 활성화를 위해 지분 투자 등 다양한 가능성을 염두에 두고 있다"고 설명했다. 이어 "추가 자금이 필요할 경우 차입이나 증자 등의 방안을 고려할 것"이라고 덧붙였다.

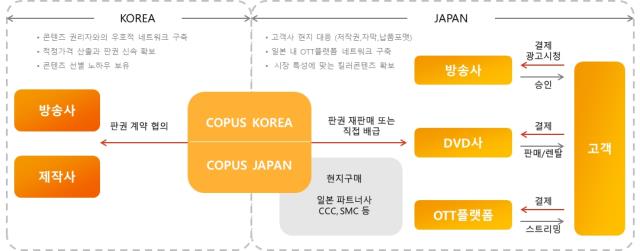

발빠른 확장을 가능하게 만든 배경에는 일본에서 오랜 기간 걸쳐 구축한 콘텐츠 배급 사업 모델이 있다. 일본의 콘텐츠 시장을 살펴보면 저작권은 크게 방송권(TV)과 DVD권, 전송권(VOD·OTT) 3가지가 있다. 세 가지 방식 모두 콘텐츠에 대한 권리인 '올라이츠(All rights)'를 확보해 수익을 내는 방식을 꾀했다.

코퍼스코리아는 설립 초기부터 VOD 중심의 전송권을 주력으로 삼으며 방송권과 DVD권에 집중한 다른 배급사와 차별화를 꾀했다. 2019년까지 전송권 사업은 수익을 나누는 RS(Revenue Share) 방식으로 진행했다.

나머지 방송권과 DVD권 사업의 경우 서브라이선스(sub licence)를 양도하는 방식으로 진행했다. 서브라이선스는 판권을 매입해 일본 현지 정서에 맞춰 영상이나 음향, 자막 처리 등 커스커마이징을 거쳐 플랫폼사에 배급하거나 다른 배급사에 권리 일부를 양도한다.

하지만 지난해부터 직접 영업을 통해 일본 방송국에 공급하는 방식으로 바꿨다. 전문 사업자를 끼지 않고 고객사에 직접 배급해 수익을 올리는 방식이어서 높은 마진을 올릴 수 있다.

이 같은 방식은 글로벌 미디어 시장이 코로나19 등의 영향으로 OTT 위주로 급변하는 상황에서 유리한 고지를 점할 수 있었다. TV 방송국을 상대로 직접 방영권을 판매하면서 2차방송 등을 통해 추가 수익을 인식한 덕분이다.

일본 현지에서 커스터마이징과 영업을 담당한 자회사(COPUS JAPAN Co., Ltd)의 역할도 빼놓을 수 없다. 현지 자회사는 배급 전문성을 위한 각종 영상 편집기기를 갖추고 있다. 이를 통해 다양한 디바이스에서 시청이 가능한 초고화질, 고음향 영상 편집기술과 자막 제작기술, 음원 교체 등의 작업을 수행하고 있다.

< 저작권자 ⓒ 자본시장 미디어 'thebell', 무단 전재, 재배포 및 AI학습 이용 금지 >

관련기사

best clicks

최신뉴스 in 인더스트리

-

- 하이스틸, 미국발 훈풍 타고 성장 기대감

- 셀론텍, 중국에 테라필 의료기기 등록 신청

- 제이스코홀딩스 "필리핀 다나가트 광산 니켈 채굴 임박"

- 폴라리스오피스, 위레이저와 '해운물류 문서 AI 혁신' 맞손

- EV첨단소재, 나라장터 엑스포에 '투명LED 필름' 출품

- '(여자)아이들+나우어데이즈+우기' 큐브엔터 IP 라인업 확대

- 광동제약, 30억 출자 KD헬스바이오 6개월만에 청산

- [바이오텍 CFO 스토리]CFO는 재무만? 에이비엘의 이재천, BD까지 '전천후'

- [루키 바이오텍 in market]'세번 실패 없다' 셀비온의 도전, '데이터·실적' 선뵌다

- 디앤디파마텍, IPO 신고서 '4차정정'에서도 '멧세라'