'300억 유증' 에이티세미콘, 빅배스 마침표 찍는다 4월 무상감자 이은 후속 조치, 재무개선 방점…40% 할인율 적용, 구주주 대상 당근책 제시

조영갑 기자공개 2021-09-29 08:03:23

이 기사는 2021년 09월 27일 15:05 thebell 에 표출된 기사입니다.

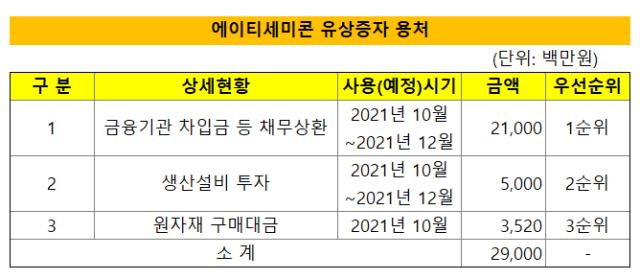

반도체 후공정 패키징 전문기업 '에이티세미콘'이 300억원 조달에 나선다. 조달한 자금의 상당 부분은 재무구조 개선에 투입된다. 2019년과 지난해 세전손실이 대거 발생하면서 관리종목 지정의 위험성이 커진 만큼 유상증자와 부채 상환을 통해 '빅배스(재무 대청소)'에 나선 모양새다.27일 금융감독원 전자공시에 따르면 에이티세미콘은 주주배정후 실권주 일반공모 방식의 유상증자를 통해 300억원을 조달한다. 현재 총주식수 1496만2842주의 107%에 이르는 대규모 증자다. 구주주 청약일은 27~28일 진행되며, 실권주 일반공모는 30일과 10월 1일 진행된다. 주당 발행가액은 1875원이다.

눈에 띄는 점은 발행가액에 적용된 할인율이다. 당초 에이티세미콘은 25%의 할인율을 적용, 발행가액을 2355원으로 산정했다. 그러나 최종적으로 할인폭을 40% 수준으로 넓혀 1875원으로 확정했다. 대규모 신주 상장에 따른 큰 폭의 지분 희석이 예상되는 만큼 기존 주주들의 불만을 잠재우고, 향후 대주주의 지배력 확대까지 염두에 뒀다는 분석이다.

에이티세미콘의 최대주주는 김형준 대표로, 올해 2분기말 기준 지분율은 5.55%에 불과하다. 특수관계인인 더에이치테크 지분율(5.21%)을 더해도 10.8% 수준이다. 김 대표와 더에이치테크가 청약에 참여하지 않는다고 가정하면, 신주 상장 시 김 대표 및 특관인의 지분율은 절반 이상 희석된다.

이 때문에 김 대표는 더에이치테크와 함께 구주주 청약에 최대한 참여하고, 이후 실권주가 발생하면 그 물량까지 인수해 지배력을 끌어올릴 것으로 보인다. 에이티세미콘 관계자는 "아직 확정된 사안은 없지만, 대주주(구주주)는 배정 물량의 최소 50% 이상을 청약할 것"이라고 밝혔다.

김 대표와 더에이치테크가 배정된 물량(172만주)을 전량 인수하면 기존 지분율을 지킬 수 있다. 여기에 실권주 물량이 발생하면 이를 추가로 인수해 지배력을 11% 이상으로 끌어올릴 수 있을 것으로 예상된다.

일단 주당 발행가액이 평균주가 대비 크게 낮은 수준이기 때문에 부담이 무겁지 않다는 평가다. 만약 청약이 흥행해 추가 인수에 실패하더라도 배정 물량이 지분희석을 상쇄해 주기 때문에 대주주 입장에서 크게 잃을 게 없다. 향후 주가 상승에 따른 자산증식 역시 기대해 볼 수 있다.

이와 별도로 업계에서는 이번 유상증자가 완료되면 에이티세미콘이 지난해부터 추진해 온 빅배스의 마침표를 찍을 것으로 보고 있다. 에이티세미콘은 2019년 95억원, 지난해 310억원의 대규모 당기순손실이 발생, 자본잠식률이 40%에 육박했다. 특히 세전손실 역시 자본금의 50%를 넘어 올해 역시 대규모 손실이 발생하면 관리종목 지정이 불가피한 상황이다.

이 때문에 에이티세미콘은 올해 4월 10대1 수준의 무상병합(무상감자)을 단행했다. 이를 통해 641억원에 달하는 결손금을 해소하고, 자본잉여금을 100억원가량 늘렸다. 그런데도 단기기타채무 등이 141억원가량 늘어나 부채비율은 올해 상반기 말 기준 219.76%에 달했다.

에이티세미콘 관계자는 "코로나 사태 장기화로 생산활동이 지연, 중단되면서 미지급금이 늘어난 탓"이라고 밝혔다.

에이티세미콘은 무상감자에 이은 대규모 유상증자를 통해 재차 재무구조를 정비한다. 10월 20일 신주가 상장되면 자본금이 80억원가량 증가하고 단기성 금융부채는 대폭 해소돼 관리종목 지정의 위험이 줄어들 전망이다. 에이티세미콘의 세전손실은 235억원 가량이다. 유증대금이 납입되면, 손실의 대부분을 차지하는 금융부채를 해소할 수 있다.

더불어 내년 비메모리를 중심으로 후공정 전방투자가 예상되는 만큼 원자재 확보, 설비투자에도 나선다. 10월께 50억원을 들여 기존 거래처 대덕전자, 심텍 등을 통해 반도체 기판(Substrate) 등의 원자재를 확보하고, 설비 확장에도 투자한다.

에이티세미콘 관계자는 "유상증자는 재무 건전성 강화와 원자재 확보에 목적이 있다"면서 "유증을 통해 빠르게 재무구조를 정비해 주주가치 제고에 나서겠다"고 말했다.

< 저작권자 ⓒ 자본시장 미디어 'thebell', 무단 전재, 재배포 및 AI학습 이용 금지 >

best clicks

최신뉴스 in 인더스트리

-

- 크라우드웍스, 비즈니스 특화 소형언어모델 ‘웍스원’ 개발

- [클리니컬 리포트]박셀바이오, '가보지 않은' NK 췌장암 임상 '숨고르기'

- [제일약품의 온코닉테라퓨틱스 첫 '신약']'비상장 바이오벤처' 국산신약, 블록버스터에 도전장

- [Red & Blue]보라티알, 오염수 방류 중단되자 '소금 테마' 주도

- 초격차 저력 삼성바이오로직스 실적 '또 자체기록 경신'

- [Company Watch]'손바뀜 실패' 프리엠스, 매각 완주 가능성은

- [코스닥 MZ 리더가 온다]지배구조 재편 성공한 강원에너지, 성장 발판 마련

- [한경협 파이낸셜 리포트]'돈 굴리기' 보수적 접근, '채권 투자' 집중

- 콤텍시스템, 'BM 금융 솔루션 데이' 개최

- OTT 티빙, 마케팅담당 임원 '컬리→배민 출신'으로

조영갑 기자의 다른 기사 보기

-

- [Company Watch]'손바뀜 실패' 프리엠스, 매각 완주 가능성은

- 바이브컴퍼니, AI EXPO KOREA서 'AI 솔루션' 공개

- [Company Watch]'액면병합' 모비데이즈, 재무전략 재정비

- 시노펙스, 옌퐁사업장 IATF16949 인증 획득

- [Red & Blue]'삼성·애플·TSMC' 다 잡은 이오테크닉스, 그 끝은

- [코스닥 MZ 리더가 온다]'사전증여' 제일엠앤에스, 안정적 승계 '주춧돌'

- 고광일 고영테크놀러지 대표, 과학기술혁신장 수훈

- [코스닥 MZ 리더가 온다]"사전증여 어려운 현실, 가업상속공제 부담 여전"

- [코스닥 MZ 리더가 온다]김다산 위세아이텍 대표, 경영수업 일찌감치 완료

- [코스닥 MZ 리더가 온다]이영진 제일엠앤에스 대표, 위기의 가업 구했다