'주담대 청산' 한국전자인증 오너, 자사주 소각 덕봤다 신홍식 대표, 30만주 처분해 부채 상환…14% 지배력 마지노선 지켜

김형락 기자공개 2021-09-29 07:40:13

이 기사는 2021년 09월 27일 14:38 thebell 에 표출된 기사입니다.

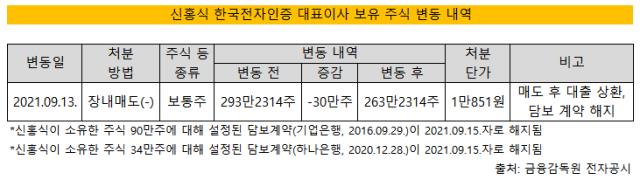

신홍식 한국전자인증 대표이사가 보유 주식을 일부 처분해 주식 담보 대출을 전액 상환했다. 다만 지분 매각에도 불구하고 14%대 지배력은 사수했다. 상장 이후 마지노선으로 지키고 있는 개인 지분이다. 지난달 한국전자인증이 지분 11%가량의 자사주를 소각한 후광 효과를 입은 덕분에 최대주주 지분율을 일정하게 유지할 수 있었다.신 대표는 지난 15일 대출금 총 27억5000만원을 상환하면서 주식 담보 대출을 모두 해소했다. 각각 기업은행 대출 21억원, 하나은행 대출 6억5000만원이다. 개인자금을 마련하기 위해 빌린 돈이다. 기업은행 대출은 2016년 9월 한국전자인증 주식 90만주(당시 지분 4.19%)를 담보로 설정하고 만기를 연장했다. 하나은행 대출은 지난해 12월 한국전자인증 주식 34만주(당시 지분 1.58%)를 담보로 제공했다.

상환자금은 보유 지분을 현금화해 만들었다. 신 대표는 지난 13일 지분 1.58%(30만주)를 장내매도해 33억원을 쥐었다. 2010년 한국전자인증이 코스닥에 상장한 뒤 첫 투자금 회수였다.

대출 이자로 빠져나가는 자금을 줄이려는 행보다. 기업은행과 하나은행 대출 이자율은 각각 2.75%, 2.95%였다. 1년 이자비용은 약 8000만원이다.

최대주주 주식 담보 대출을 지배구조 위험요소로 보는 시선도 의식했다. 지난 15일 종가(1만500원) 기준 담보가치는 각각 95억원(기업은행 대출), 63억원(하나은행 대출)이다. 담보 유지비율이 120%라 담보 여력은 충분했다. 하지만 시장 변동성에 노출돼 언제든 담보가치가 하락할 수 있었다. 경영권 지분 반대매매를 미연에 방지하는 차원에서 주식 담보 대출을 만기 전 상환한 셈이다.

한국전자인증 관계자는 "최대주주가 담보로 제공한 주식이 시장에 부정적으로 보일 수 있어서 이를 원위치시키기 위해 대출을 한꺼번에 정리했다"고 말했다.

자사주 소각으로 늘어난 지배력도 한몫했다. 신 대표 보유 주식 수는 줄었지만 개인 지분율은 연초보다 상승했다. 지난 13일 주식 매각 이후 지분율은 13.85%다. 올 초 13.66%에서 0.19%포인트(p) 올랐다. 분모 격인 전체 발행 주식 수 감소 폭이 더 컸기 때문이다.

한국전자인증은 지난달 자사주로 보유하던 주식 245만9249주(당시 지분 11.46%)를 소각했다. 소각일 종가(1만1950원) 기준 294억원 규모 물량이다. 기존 주주들의 보유 주식 수는 변하지 않고, 발행 주식 수가 2145만9249주에서 1900만주로 줄어 지분 상승효과가 나타났다.

한국전자인증 창업주인 신 대표는 상장 이후 14%가량의 지배력을 유지하고 있다. 2010년 11월 상장 직후 지분은 14.72%였다. 이듬해 6월 6000만원을 들여 지분 0.19%를 장내매수했지만, 주식 매수선택권 행사로 발행 주식 수가 늘어 보유 지분은 14.17%로 조정됐다. 이후 아내 김형숙 씨 등에게 지분 0.87%를 증여하고, 신 대표가 이사장으로 있는 영리더십미래재단에 개인 지분 0.33%를 출연했다.

특수관계인으로 묶여 있는 가족들의 보유 지분은 적다. 특수관계인을 포함한 최대주주 지분은 15.76%다. 대신 사업 파트너를 우군으로 두고 있다. 미국 인증서비스기업 베리사인(VeriSign)과 핀테크기업 비바리퍼블리카가 각각 한국전자인증 지분 7.21%, 5.65%를 보유 중이다.

베리사인은 상장 전부터 지분 5% 이상 주요주주로 함께 하고 있다. 한국전자인증이 2001년 베리사인에서 400만달러를 투자받으면서 지분 관계가 만들어졌다.

비바리퍼블리카와는 인터넷전문은행 분야에서 협업하고 있다. 한국전자인증은 지난 1월 토스혁신준비법인(가칭)에 75억원을 출자해 지분 4%를 취득했다. 2019년 4월 비바리퍼블리카로 자사주 107만2961주(지분 5.65%)를 54억원에 넘기며 사업 제휴를 맺었다.

< 저작권자 ⓒ 자본시장 미디어 'thebell', 무단 전재, 재배포 및 AI학습 이용 금지 >

best clicks

최신뉴스 in 인더스트리

-

- [대기업 프로스포츠 전술전략]전북현대, '돈방석' 기회 끝내 놓쳤다

- 골프존, 주가 하락에 발목잡혔나…GDR 분할 '무산'

- [Art Price Index]시장가치 못 찾은 퍼포먼스 작품

- 이익률 업계 톱인데 저평가 여전…소통 강화하는 OCI

- 대외 첫 메시지 낸 최창원 의장의 속내는

- KG모빌리티, 라인 하나로 전기차까지

- [이사회 분석]갈 길 바쁜 LS이브이코리아, 사외이사 없이 간다

- [캐시플로 모니터]현금창출력 저하 SK케미칼, 3년째 '순현금' 유지 배경은

- 발전 자회사 관리 맡은 윤병석 SK가스 사장, SKMU 의장 겸직

- [LG화학의 변신]배터리 사업 분할 이후 4년, 뭘 얻었을까

김형락 기자의 다른 기사 보기

-

- '코스피행' 파라다이스의 상환 스케줄

- [기업집단 톺아보기]파라다이스, 지배력 변수로 남은 CB 콜옵션

- [기업집단 톺아보기]파라다이스, 자사주 소각 재개할까

- [기업집단 톺아보기]파라다이스글로벌, 건설 계열사 충당금 환입시킬까

- [기업집단 톺아보기]파라다이스, 이견 있었던 자회사 출자 규모

- [기업집단 톺아보기]파라다이스, 잉여현금 쌓아두는 이유는

- [기업집단 톺아보기]파라다이스, 원가율 70%대로 낮아진 이유

- [기업집단 톺아보기]코스피 이전 추진하는 파라다이스, 거버넌스 재편 과제

- [Board Index/BSM분석]롯데쇼핑, 기업 운영 경험도 이사회 필요 역량

- [Board Index/롯데그룹]이사진 출석률 100%인 상장사는 한 곳뿐