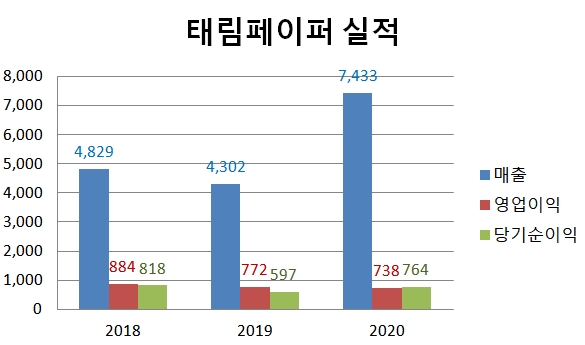

태림페이퍼, 'IPO 예심청구' 중형딜 윤곽 작년 순이익 764억, 골판지 시장 점유율 10%

이경주 기자공개 2021-10-12 14:38:35

이 기사는 2021년 10월 07일 17:44 thebell 에 표출된 기사입니다.

글로벌세아그룹 계열사 태림페이퍼가 기업공개(IPO) 예비심사청구를 했다. 내년 초 상장을 목표로 한다. 연간 순이익이 700억원이 넘는 중견사로 중형딜이 될 것으로 보인다.태림페이퍼는 7일 한국거래소 유가증권시장본부에 상장예비심사청구서를 제출했다. 공모예정주식수는 918만4229주로 상장 예정 주식수(3061만4097주)의 30%다. 신한금융투자와 하나금융투자가 대표주관사다.

거래소 심사에 통상 2개월(45영업일)이 걸리기 때문에 승인은 빠르면 12월 초에 날 수 있다. 물리적으로 12월 중순에 증권신고서를 제출하고 기관 수요예측 등 공모에 착수할 수 있다.

다만 12월은 주요 기관투자자들이 회계장부 마감(북클로징)을 하는 시기이기 때문에 수요가 평시보다 적다. 때문에 기관 예산이 풍성한 내년 1월을 공모 타이밍으로 잡을 것을 관측된다.

태림페이퍼는 글로벌세아그룹 지주사인 글로벌세아의 증손자회사다. 글로벌세아→세아상역→세아인베스트먼트→태림페이퍼로 이어지는 지배구조다. 세아인베스트먼트는 지난해 말 기준 태림페이퍼 지분 52.2%를 보유하고 있다. 나머지 47.8%는 태림페이퍼가 자사주로 보유하고 있다.

태림페이퍼의 전신은 코스피 상장사인 동일제지다. 2015년 사모펀드인 IMM 프라이빗에쿼티(PE)에 인수된 뒤 현재 사명으로 바꾸고 자진 상장폐지 절차를 밟았다. 이후 2019년 글로벌세아그룹이 인수하면서 두 번째 증시입성에 도전하는 케이스다.

태림페이퍼는 국내 골판지시장에서 수위권 지위를 갖추고 있다. 2020년 기준 점유율이 9.8%다. 매년 안정적으로 이익을 창출하는 것이 매력이다. 지난해 매출은 7433억원, 영업이익은 738억원이다. 전년에 비해 매출은 72.7% 늘어난 반면 영업이익은 4.3% 감소했다. 순이익은 같은 기간 597억원에서 764억원으로 27.9% 증가했다.

< 저작권자 ⓒ 자본시장 미디어 'thebell', 무단 전재, 재배포 및 AI학습 이용 금지 >

관련기사

best clicks

최신뉴스 in 딜

-

- MBK, '몸값 2조' 지오영 인수 SPA 체결 임박

- [Company & IB]조달 '막바지' 롯데그룹, 롯데케미칼에 쏠리는 눈

- 카페마마스 품는 시몬느자산운용, '넥스트다이닝' SI로 유치

- KT&G, '반ESG 정서' 마케팅으로 만회했다

- [IPO 모니터]'영국 딥테크' 테라뷰, 프리IPO 나섰다

- '창원에너텍 인수' 젠파트너스, 앵커 LP로 군공 확보

- [IB 풍향계]DN솔루션즈, 급한 불 껐다…상장 일정 '속도조절'

- [IPO 모니터]''AI 플랫폼 유망주' 슈퍼브에이아이 상장한다

- SK네트웍스, 전기차 충전 'SK일렉링크' 물밑서 매각 타진

- 이음PE, 고려노벨화약 마케팅 포인트 '실적·진입장벽'