[4분기 추천상품]현대삼호 하이일드 채권 등장, 크레딧물 선호 '지속'[채권]한국증권 채권 추천 대열 합류…녹색채권 가판대 '점령'

김진현 기자공개 2021-10-26 08:28:40

이 기사는 2021년 10월 22일 10:29 thebell 에 표출된 기사입니다.

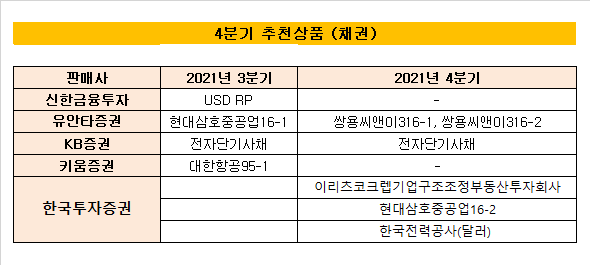

신축년 마지막 분기에도 국내 증권사들의 크레딧물 추천이 이어졌다. 안정적인 신용등급을 지닌 2%대 크레딧물이 주로 추천 상품 가판대에 이름을 올렸다.22일 더벨이 집계한 2021년 4분기 추천상품에 따르면 채권을 추천한 증권사는 유안타증권, KB증권, 한국투자증권 세 곳이다. 키움증권과 신한금융투자는 이번 분기에는 추천 목록에서 채권을 제외했다.

전분기와 마찬가지로 크레딧물 선호가 이어졌다. 유안타증권과 한국투자증권 모두 채권 가판대에 최근 발행된 회사채를 올렸다.

눈길을 끄는 건 한국투자증권이 하이일드 채권인 현대삼호중공업 회사채(16-2)를 추천했다는 점이다. 해당 채권의 신용등급은 BBB+로 우량 크레딧물에 비해서는 위험도가 높은 것으로 평가받는다. 한국투자증권은 해당 채권에 대한 투자 등급을 위험중립형(보통위험)으로 분류했다.

현대삼호중공업은 6년만에 공모 회사채 조달 시장에 복귀해 계획했던 물량의 두배만큼 채권을 발행하는 데 성공했다. 한국투자증권이 추천한 16-2채권은 녹색채권으로 표면이율은 3.32%, 만기는 2024년 7월 8일까지다. 3개월 이표채로 꾸준히 이자 수익이 발생한다는 점이 장점이다.

한국투자증권은 이외에도 이리츠코크렙기업구조조정부동산투자회사가 리파이낸싱을 위해 NC백화점 야탑점을 담보로 한 담보부사채도 추천했다. 담보부사채는 일반회사채보다 신용 등급이 한 노치(Notch) 높아 신용등급상으로도 안전하다는 평가를 받는다.

해당 채권의 신용등급은 A-등급이며 만기는 2024년 5월 7일이다. 표면이율은 2.75%인 3개월 이표채다. 한국투자증권은 저위험 투자 채권으로 분류했다.

이밖에 한국전력공사의 달러표시 채권도 추천을 받았다. 5년물로 표면금리는 1.125%로 낮은 편이지만 장기간 안정적으로 자금을 운용하려는 수요가 있는 이들에게 해당 채권을 추천한 것으로 보인다.

지난 분기 현대삼호중공업의 하이일드 회사채(16-1)를 추천했던 유안타증권은 4분기에는 좀 더 보수적인 관점에서 우량 크레딧물을 투자자들에게 권했다. 유안타증권은 4분기 쌍용C&E가 발행한 회사채(316-1, 316-2)를 추천했다. 316-1과 316-2는 각각 3년물과 5년물로 표면금리는 각각 2.238%, 2.962%다. 신용등급은 두 채권 모두 A0로 우량 회사채로 평가된다.

KB증권은 지난해에 이어 올해도 전자단기사채를 계속해서 추천하기로 했다. 만기 1년 미만의 전단채는 초단기물로 분류된다. 여유 자금을 단기간 투자하기를 원하는 고객들의 수요에 맞는 전단채 추천을 이어가고 있는 셈이다.

한편 환경·사회·지배구조(ESG) 강화 흐름에 따라 녹색채권을 통해 자금을 조달하는 회사가 늘어나면서 4분기 추천 채권에서도 녹색채권이 눈에 띄었다. 쌍용씨앤이316-1과 현대삼호중공업16-2, 한국전력공사(달러) 모두 녹색채권으로 발행됐다.

< 저작권자 ⓒ 자본시장 미디어 'thebell', 무단 전재, 재배포 및 AI학습 이용 금지 >

관련기사

best clicks

최신뉴스 in 파이낸스

-

- [우리은행 글로벌그룹 대수술]조병규 행장, '글로벌 비이자이익' 당부한 까닭은

- [캐피탈사 유동성 점검]신한캐피탈, 조달 다변화로 시장 변동성 리스크 상쇄

- [저축은행 이사회 돋보기]한투저축, 보수위원회에 무슨 일이

- [보험사 IFRS17 조기도입 명암]농협생명, 새 회계기준서 부채규모 줄어든 비결은

- 실탄 채운 교보라이프, 카디프생명 출신 영입한 까닭

- [카드사 해외사업 점검]BC카드, 다 권역 결제 인프라 구축…본사 수익 지원

- [보험사 GA 열전]삼성보험 GA 2사, 화재 매출우위 속 적자탈출 고민

- [우리은행 글로벌그룹 대수술]조병규 행장 파격 제안, '우수 법인장' 근무지 선택권 준다

- [카드사 해외사업 점검]우리카드, '악전고투' 미얀마…인니 성장으로 보완

- [보험사 GA 열전]AIG어드바이저, 손보 유일 제판분리의 성공적 안착