KB증권, 한국물 계열 효과 톡톡…입지 구축 속도 주관 실적, 국내 증권사 중 최대…진입 후 곧바로 성과, 유로화도 잡았다

피혜림 기자공개 2021-11-29 14:25:42

이 기사는 2021년 11월 25일 07:15 thebell 에 표출된 기사입니다.

KB증권이 한국물(Korean Paper) 시장에서 존재감을 드러내고 있다. 지난해 KB캐피탈 달러채를 주관해 첫 실적을 올린 데 이어 이듬해 주관 물량 기준 국내 증권사로는 최고 지위에 올랐다.국책은행과 공기업 등의 토종IB 지원책을 바탕으로 시장 진입에 속도를 낸 것은 물론, 홍콩법인 등을 통해 계열 발행물에 참여한 결과다. 최근 초대형 투자은행(IB)을 중심으로 한국물 진입에 속도가 붙은 가운데 KB증권은 은행계 강점을 십분 발휘하는 모습이다.

◇KB증권, 한국물 도전 빛났다…성과 뚜렷

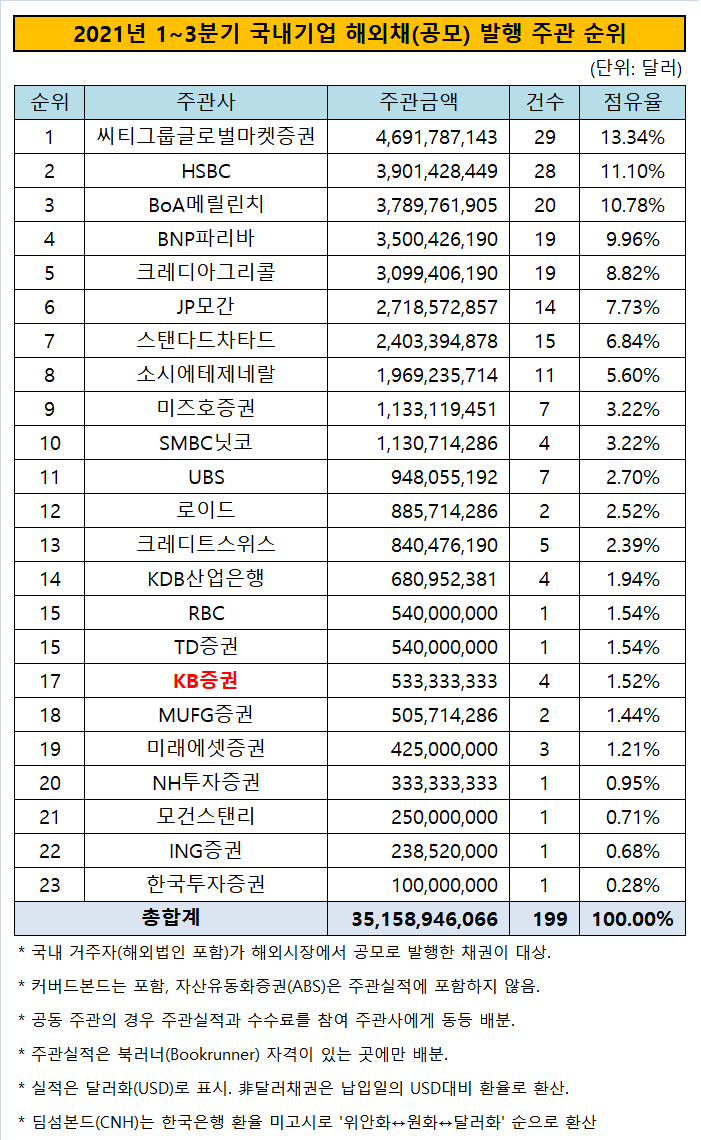

더벨 리그테이블에 따르면 KB증권은 2021년 1~3분기 공모 한국물 시장에서 5억 3333만달러가량의 주관 실적을 쌓았다. 전체 한국물(351억달러)의 1.52%에 해당하는 비중이다. 올 4분기 주관한 KB국민은행 유로화 이중상환청구권부채권(커버드본드)과 KB증권 달러채 물량을 더할 경우 올 연간 실적은 7억달러를 넘어설 전망이다.

이는 국내 증권사 중 최고 실적이다. 올 1~3분기 기준 한국물 리그테이블에 이름을 올린 국내 증권사는 KB증권과 미래에셋증권, NH투자증권, 한국투자증권 등으로 대부분 1% 안팎의 점유율을 보이고 있다. KB증권은 이중에서도 가장 많은 딜을 담당한 것은 물론, 주관 물량 측면에서도 선두를 달렸다.

KB증권이 한국물 시장에 뛰어든 건 불과 1년여 전이다. KB증권은 지난해 10월 KB캐피탈 달러채 발행에 북러너(bookrunner)로 참여해 본격적인 영역 확장에 나섰다. 이후 올 2월 한국수출입은행 글로벌본드 딜로 굵직한 트랙 레코드를 쌓기 시작했다. 빠른 속도로 시장에 진입해 적응력을 드러내는 모습이다.

국책은행·공공기관의 토종IB 육성책 등도 성장을 뒷받침했다. KB증권이 올 1~3분기 주관한 4건의 딜 중 두 건이 관련 물량이었다. 2월 한국수출입은행에 이어 7월 한국가스공사 맨데이트를 받으며 한국물 주요 섹터로 발을 넓혔다.

◇KB금융 계열 효과 톡톡…DCM 글로벌화 속도

KB금융그룹 계열사로서의 이점 역시 톡톡히 누리고 있다. KB금융그룹의 경우 KB국민은행은 필두로 외화채 조달에 앞장서고 있다. KB국민은행이 주요 한국물 발행사로 자리잡은데 이어 최근에는 KB캐피탈·카드·증권 등 계열사의 데뷔전이 이어지고 있다.

KB증권이 한국물 진출과 동시에 빠르게 입지를 다질 수 있었던 배경이다. 지난해 북러너 데뷔를 이끈 딜은 KB캐피탈이 발행한 달러화 채권이었다. 이어 올해에는 KB국민은행과 KB국민카드, KB증권 딜로 착실히 성과를 올리고 있다.

계열 발행물 주관에 힘입어 국내 경쟁사들이 쉽사리 넘보지 못하는 이색 딜에서 실적을 올리기도 했다. 계열사의 달러화 지속가능채권(Sustainability bond) 딜을 맡아 환경·사회·지배구조(ESG) 주관 이력을 쌓은 것은 물론, 올 10월에는 KB국민은행 발행물로 유로화와 커버드본드 딜 트랙레코드를 동시에 확보하기도 했다.

시장 진입에 나선 대부분의 하우스들이 비교적 공략이 쉬운 달러화 채권에 집중하는 것과 대조적이다. KB증권의 경우 올해 한국주택금융공사의 유로화 커버드본드 딜 주관사단 선정 절차에 참여해 고배를 마셨으나 계열사 딜로 곧바로 해당 시장에 진입했다.

KB증권은 글로벌 시장은 물론 국내 채권시장의 세계화까지도 이끌겠다는 각오다. 한국물을 통해 글로벌 채권시장으로 발을 넓힘과 동시에, 해외 기업들의 한국 조달시장 진출 또한 뒷받침하겠다는 계획이다. 실제로 KB증권은 2018년 중국 국유기업 길림시철로투자개발유한공사의 김치본드와 2019년 중국동방항공의 아리랑본드 발행을 이끌었다.

올 10월에는 인도네시아 제지 기업 'PT Indah Kiat Pulp&Paper Tbk'의 김치본드 주관사로 활약하기도 했다. 신한금융투자, 한국투자증권과 함께 6500만달러 규모의 채권 발행 업무를 뒷받침한 것이다. 부채자본시장(DCM) 글로벌화를 위해 박차를 가하는 모습이다.

< 저작권자 ⓒ 자본시장 미디어 'thebell', 무단 전재, 재배포 및 AI학습 이용 금지 >

관련기사

best clicks

최신뉴스 in 전체기사

-

- 수출입은행, 상반기 출자사업에 14곳 출사표

- 카카오, 2억달러 교환사채 발행 '공식화'

- [Red & Blue]수급 몰리는 피제이메탈, 알루미늄 시세 급등 '수혜'

- 이에이트, 가천대·길병원과 '디지털 트윈 병원' 구축 MOU

- [멀티플렉스 재무 점검]베트남만 남은 롯데시네마 해외사업

- [뮤지컬 제작사 열전]EMK컴퍼니, 고속성장 비결은 '대기업과 10년 동맹'

- 모트롤 인수 추진하는 두산그룹, 3년 전과 달라진 건

- [LG화학의 변신]패착된 NCC 증설, 자산 유동화 '제값 받기' 관건

- [캐시플로 모니터]포스코인터 '조단위 투자' 거뜬한 현금창출력

- [항공사 기단 2.0]'공격 확대' 에어프레미아·이스타, 매출·리스 줄다리기