[헤지펀드 판매사 지형도 분석]시몬느운용 좁은 판매채널, 미래에셋 의존도 부담설정잔액 1조 불구 6곳 불과…1곳 비중 70% 넘어

윤종학 기자공개 2022-06-28 08:09:32

이 기사는 년 월 일 theWM 에 표출된 기사입니다.

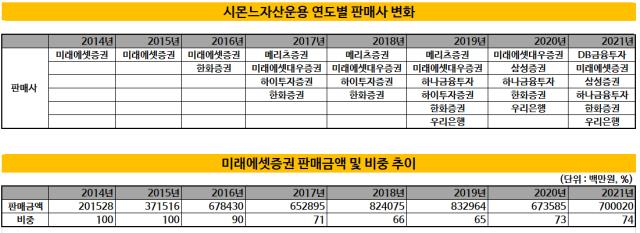

시몬느자산운용이 2014년 설립 이후 펀드 판매 채널 확대에는 소극적인 모습을 보이고 있다. 특히 미래에셋증권 등 특정 판매사의 의존도가 높은 것으로 나타났다.27일 금융투자협회에 따르면 시몬느자산운용의 지난해 말 판매사 설정잔액은 총 9473억원으로 집계됐다. 2019년 1조272억원을 고점으로 감소하며 2년 연속 9000억원대를 유지했다.

시몬느자산운용의 설정잔액 규모는 미래에셋증권 판매금액 변화 추이와 유사하다. 미래에셋증권 판매금액은 2019년 8329억원에서 2021년 7000억원으로 1300억원 줄었다. 미래에셋증권 판매금액 감소분이 전체 판매사 판매금액 감소로 이어진 셈이다. 이는 판매 채널 중 미래에셋증권의 의존도가 압도적으로 높기 때문이다.

시몬느자산운용은 2014년 설립 이후 미래에셋증권과 파트너십을 이어오고 있다. 전액 미래에셋증권에서 판매됐던 2014년, 2015년을 지나서도 꾸준히 60% 이상 비중을 유지하고 있다. 최근 2년 사이에는 다시 70%대로 비중이 높아지기도 했다.

특정 판매사에 기대는 구조는 중장기적 관점에서 펀드 비즈니스 확대에 불안감을 키우는 요소다. 미래에셋증권이 지속해서 든든한 판매채널 역할을 해줄지에 대한 불확실성이 존재한다. 시몬느자산운용과 미래에셋증권은 70%가 넘는 판매 비중에도 이해관계인으로 묶이지 않은 만큼 '형식적 판매' 관계일 가능성이 높아 보인다. 시몬느자산운용 관계자도 "미래에셋증권의 판매 비중이 높은 데 특별한 이유는 없다"는 설명이다.

금융위원회는 특정 집합투자업자 펀드의 30% 이상을 판매한 판매사는 해당 집합투자업자의 이해관계인, 관계인수인으로 구분한다. 원칙적으로 이해관계인과의 거래는 불가능하다.

다만 연기금투자풀 자금위탁 과정에서 펀드 판매사의 형식적 판매행위는 집합투자업자의 이해관계인, 관계인수인 판단을 위한 펀드 판매규모에서 제외하고 있다. 시몬느자산운용은 국내 연기금 및 공제회에서 유치한 자금으로 초기 펀드 수탁고를 키운 것으로 알려졌다.

업계 관계자는 "통상 운용사들이 30% 비중을 맞추려고 하는 이유는 증권사와 추가 비즈니스 수요 때문"이라며 "시몬느운용도 초기 기관투자 중심의 비즈니스에서 벗어나려면 판매사 다변화 니즈는 충분할 것"이라고 말했다.

당장 미래에셋증권의 판매 의존도가 높은 점이 문제될 것은 없지만 펀드 비즈니스를 다각화하고 있는 상황에서 판매사 다변화 필요성은 커질 수 밖에 없다. 시몬느자산운용은 글로벌 핸드백 ODM 전문업체인 시몬느가 100% 출자해 설립한 하우스다. 설립 초기 글로벌 부동산 투자에 집중해 단기간에 수탁고를 1조원 넘게 불렸다. 최근 PE 투자, 벤처 투자, 증권 투자 등으로 펀드 비즈니스를 확대하고 있다.

이에 시몬느자산운용도 꾸준히 판매 채널 다변화에 노력을 기울이고 있지만 여전히 성과는 미미한 것으로 나타났다. 지난해 말 기준 판매사는 DB금융투자, 미래에셋증권, 삼성증권, 하나금융투자, 한화증권, 우리은행 등 6곳으로 확대됐지만 미래에셋증권을 제외한 다른 증권사들의 비중은 1%에 그쳤다. 설정잔액 100억원 안팎에 머문 수치다.

< 저작권자 ⓒ 자본시장 미디어 'thebell', 무단 전재, 재배포 및 AI학습 이용 금지 >

best clicks

최신뉴스 in 인베스트

-

- 회계법인 해솔, 부동산 타당성 자문 업무협약

- 다올운용 라인업 확대 '총력'…해외재간접 펀드 출시

- [스튜어드십코드 모니터]브이아이운용, 현대엘리 표대결서 이사회측 손들었다

- [스튜어드십코드 모니터]다올운용, 삼성전자 이사 후보 '리스크 관리 미흡'

- [성과연동 펀드판매 확산]당국 눈치보며 쉬쉬…법령해석 재확인후 '본격화' 조짐

- [IB 풍향계]한투까지 성과급 이연…증권가 IB '줄잇는' 이직 면담

- [IPO 모니터]'상장 '드라이브' 이피캠텍, 딜레마 빠진 'RCPS 콜옵션'

- [IPO 모니터]'역성장' 롯데글로벌로지스, '알리·테무'가 반전카드?

- [LP Radar]회원지급률 낮춘 과기공, LP 금리 고점 찍었나

- [VC 투자기업]인테리어 유니콘 '오늘의집', 미국 법인 설립

윤종학 기자의 다른 기사 보기

-

- [성과연동 펀드판매 확산]당국 눈치보며 쉬쉬…법령해석 재확인후 '본격화' 조짐

- [2분기 추천상품]연금보험 인기 여전…가판대 소폭 교체

- 이지스운용, 독일 트리아논빌딩 매각 '산 넘어 산'

- 코람코운용, 국내2부문 보강…운용 전문성 강화

- 디셈버앤컴퍼니, 자문업 진출…수익 다각화 총력

- 세컨더리 펀드, 증권사 리테일 전략상품 '부각'

- 타임폴리오, 코벤펀드 자금몰이…비상장 정조준

- 파인밸류운용, 공모주 훈풍에 연초 '자금몰이'

- [매니저 프로파일]시장 트렌드 분석, 모멘텀 투자 이지스운용 박택영 팀장

- 'ETF 1위' 위협 삼성운용, 미래에셋 출신 또 영입