[특례상장 주관사 성적표]주관사가 '보증한' 넥스틴, 몸값 두배 뛰었다[KB증권]수요예측 흥행실패 불구 공모주 인수 감행…주식 유통량 최소화 전략 적중

남준우 기자공개 2022-07-21 13:46:27

[편집자주]

코스닥 특례상장 요건이 도입된 지 17년이 지났다. 몇 년 안에 획기적인 성장이 가능하다는 장밋빛 미래를 제시하는 경우가 대부분이다. 하지만 거래 정지를 당하거나 상장 폐지 얘기가 나오는 곳이 속속 등장하는 게 현실이다. 주관사는 시장 상황이 좋을 때 자격이 되지 않는 기업을 마구잡이로 상장시켜 놓고 높은 수수료만 챙겼다는 비판을 받고 있다. 더벨은 특례 상장 기업의 현황을 살펴보고 주관사별 역량을 가늠해보고자 한다.

이 기사는 2022년 07월 19일 16:18 thebell 에 표출된 기사입니다.

KB증권의 넥스틴에 대한 확신은 옳았다. 수요예측에서 흥행에 실패했지만 회사의 펀더멘털을 믿었다. 공모주 인수 의무가 없음에도 공모가 밴드 최상단에서 상장시키기 위해 이를 강행했다.상장 이후 실적 상승세가 이어졌다. 해외기업 두 곳의 독점 체제도 서서히 무너뜨리고 있다. IPO 이후 몸값이 꾸준히 오르는 만큼 무상증자 등으로 주주가치 제고에도 힘쓰고 있다.

◇보수적 밸류 책정 불구 수요예측 흥행 실패

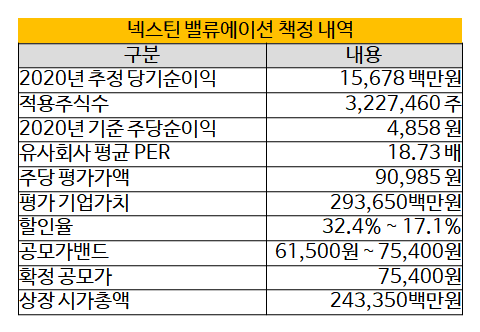

당시 대표주관 업무를 담당한 KB증권의 ECM1부는 넥스틴의 밸류에이션을 두고 고심했다. 코로나19 이후 공모주 열풍이 불기 시작하던 시점이라 높은 밸류에이션을 책정할 수도 있었다.

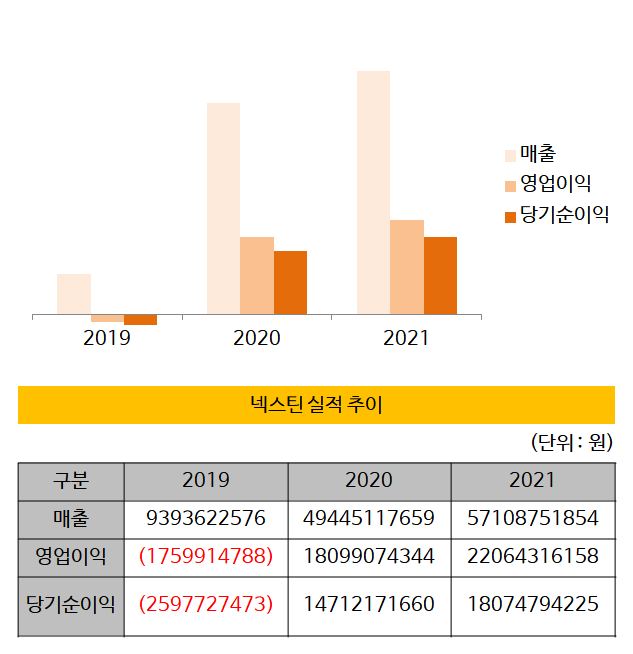

실적도 좋았다. 상장 전 중국 굴지의 반도체 기업 양쯔강메모리테크놀로지(YMTC)에 대한 매출이 본격적으로 발생했다. 2019년 매출액 94억원, 영업손실 18억원을 기록했으나 2020년 상반기에 매출액 137억원, 영업이익 25억원을 기록했다.

통상적으로 기술특례 제도를 활용할 경우 2~3년 뒤 예상실적을 기반으로 밸류를 정하는 것이 보통이다. 그럼에도 주관사는 보수적인 밸류에이션을 책정하기 위해 상장 당해년도 추정 실적만 사용했다.

주관사는 2020년 추정 당기순이익을 156억원으로 전망했다. 주력 제품인 AEGIS의 하반기 매출은 이미 확정적인 상태였다. 납품 완료 건 203억원, 입찰 완료 건 100억원, 협의 중인 건 45억원 등을 합치면 2020년 매출만 총 477억원이 예상됐다.

여기에 테스, 에이피티씨, 주성엔지니어링, 피에스케이 등 네 개 피어그룹의 평균 PER 18.73배를 적용해 할인 전 기준으로 기업가치를 약 3000억원으로 책정했다. 다만 수요예측에서는 큰 주목을 받지 못했다. 수요예측 집계 결과 경쟁률이 30.25대 1에 그쳤다. 일반청약까지 13.92대 1로 바닥권이다.

KB증권은 상장 당시 공모주 인수 의무가 없음에도 9600주(7억원 규모)를 자청해서 매수했다. 시가총액이 2000억원이 넘는 발행사는 주관사가 의무인수를 하지 않아도 된다. 저조한 경쟁률에도 공모가를 밴드(6만1500~7만5400원) 상단에 맞춰 IPO를 강행했다. 시장에 공모가를 보증한 셈이다.

◇IPO 2년만에 몸값 두배…무증으로 주주가치 제고

결과적으로 KB증권의 확신은 틀리지 않았다. KB증권이 책정한 밸류가 합리적이었다면 상장 이후 1~3개월 뒤에 할인율 만큼 주가가 오르는 것이 정상이다. 넥스틴의 경우 주관사가 책정한 밸류가 정확했다.

넥스틴은 이후 실적으로 밸류와 펀더멘털을 입증했다. 2020년 3분기 누적으로 매출 347억원, 영업이익 124억원을 기록했다. 전년 같은 기간 대비 매출은 878.1% 늘었고, 영업이익은 26억원 손실에서 흑자전환했다. 상장 2개월만에 몸값이 약 30% 뛴 이유다.

주식 유통량을 최소화한 전략이 통했다는 평가다. 상장 당시 넥스틴은 313만4160주 중 137만8470주(43.98%)만 유통 가능한 물량이었다. 견조한 실적 흐름과 제한된 유통량에 따른 '희귀성’이 시너지를 내면서 주가가 우상향 곡선을 그렸다.

주가가 오르자 주주가치 제고와 유통량 확대 등의 목적으로 상장 2개월 만에 무상증자를 실시했다. 1주당 신주2주를 배정했으며 주식 수는 315만9800주에서 947만9400주로 늘어났다.공모 과정에서 발생한 주식발행초과금 32억원을 신주 발행대금으로 활용했다.

결은 다르지만 일종의 삼성전자식 ‘액면분할’ 효과와 유사하다는 평가도 나온다. 삼성전자가 주당 260만원의 고점에서 50분의 1의 액면분할을 단행하며 일반 투자자들이 참여할 수 있는 길을 늘렸다. 이와 유사하게 넥스틴 역시 이 전략을 취하고 있다는 얘기다.

이후에도 성장은 지속됐다. 2021년 매출 571억원, 영업이익 220억원을 기록했다. 2020년 대비 매출(494억원)은 15.5%, 영업이익(180억원)은 22% 증가했다. 같은 기간 순이익은 147억원에서 180억원으로 늘었다. 최근 시가총액은 IPO 때 예상치의 두 배인 약 6000억원 내외다.

< 저작권자 ⓒ 자본시장 미디어 'thebell', 무단 전재, 재배포 및 AI학습 이용 금지 >

관련기사

best clicks

최신뉴스 in 딜

-

- MBK, '몸값 2조' 지오영 인수 SPA 체결 임박

- [Company & IB]조달 '막바지' 롯데그룹, 롯데케미칼에 쏠리는 눈

- 카페마마스 품는 시몬느자산운용, '넥스트다이닝' SI로 유치

- KT&G, '반ESG 정서' 마케팅으로 만회했다

- [IPO 모니터]'영국 딥테크' 테라뷰, 프리IPO 나섰다

- '창원에너텍 인수' 젠파트너스, 앵커 LP로 군공 확보

- [IB 풍향계]DN솔루션즈, 급한 불 껐다…상장 일정 '속도조절'

- [IPO 모니터]''AI 플랫폼 유망주' 슈퍼브에이아이 상장한다

- SK네트웍스, 전기차 충전 'SK일렉링크' 물밑서 매각 타진

- 이음PE, 고려노벨화약 마케팅 포인트 '실적·진입장벽'

남준우 기자의 다른 기사 보기

-

- [PE 포트폴리오 엿보기]한앤코, '인적분할' SK이터닉스 엑시트 기대감 커진다

- [아시아나 화물사업부 M&A]입찰가 두고 팽팽한 줄다리기, 가격갭 더 벌어졌다

- 세븐브릿지PE, '철 스크랩 강자' SB리사이클링 150억 투자 완료

- [아시아나 화물사업부 M&A]'제주항공+1' 우선협상대상자 복수로 뽑는다

- 우본 잡은 제이앤PE, '3000억 펀드' 절반 이상 채웠다

- [LP&Earning]'백주현 CIO 3년차' 공무원연금공단, 수익률 회복 호재

- [아시아나 화물사업부 M&A]취항지별 '운항 허가' 리스크, 딜 클로징 미칠 영향은

- [아시아나 화물사업부 M&A]'KAS+아시아나에어포트', 지상조업 독점 해결책은

- 한앤코, '코오롱인더 필름 JV' 지분 80% 확보한다

- 총회연금재단, 이래CS 운영 자문 맡길 GP 찾는다