대한항공, 산은 보증으로 달러채 갈증 풀었다 모집액 9배 초과…금리인상·고환율로 이자비용 증가는 불가피

김지원 기자공개 2022-09-27 13:47:23

이 기사는 2022년 09월 23일 16:49 thebell 에 표출된 기사입니다.

대한항공이 KDB산업은행으로부터 신용도 보강을 받아 3년 만에 달러채 발행에 성공했다. 대한항공은 그간 꾸준히 외화채 시장을 두드렸으나 항공업이 코로나19의 직격탄을 맞자 쉽게 조달에 나서지 못했다. 올해 들어서는 엔화채와 달러채 발행을 각각 3년 만에 재개하는 것은 물론 원화채 시장도 세번 찾는 등 자금 조달에 다시 속도를 내고 있다.◇산업은행 지급 보증으로 신용도 보강

대한항공은 금일(23일) 3년물 달러채 3억달러 납입을 마쳤다. 지난주 15일 아시아와 유럽 시장에서 북빌딩을 완료했다. 대한항공은 당초 14일 북빌딩을 진행할 계획이었으나 전일(13일)발표된 미국 8월 CPI(소비자물가지수)가 예상치를 웃돌자 시장을 하루 더 지켜보기로 했다.

북빌딩 전일 미국 시장에 나온 이슈어들이 CPI 충격을 딛고 채권 발행에 무사히 성공하자 대한항공과 주관사단은 AA급 채권에 대한 수요가 있을 것이라 판단해 과감히 북빌딩에 돌입했다. 결과적으로 시장을 하루 더 지켜본 결과 더 많은 주문을 받을 수 있었다. 뚜껑을 열자 같은 날 발행에 나선 곳이 많지 않아 시장 내 수요를 대거 흡수할 수 있었다는 후문이다.

15일 아시아와 유럽을 거쳐 투자자를 모집한 결과 대한항공은 총 197개 기관에서 28억달러의 주문을 받은 것으로 집계됐다. 북빌딩 중간 최대 30억달러 이상의 수요가 몰렸던 것으로 전해진다. 가장 최근 달러채를 발행했던 2019년 9월 70개 기관으로부터 11억달러의 주문을 받았던 것과 비교하면 월등한 기록이다.

아시아와 유럽에 각각 89%, 11%가 배정됐다. 투자자 종류별로는 자산운용사 43%, 국부펀드/보험 33%, 은행/금융기관 18%, PB 6%를 기록했다. BNP파리바, 크레디트스위스, KDB산업은행, 스탠다드차타드가 이번 딜을 이끌었다.

대한항공은 대규모 주문에 힘입어 스프레드를 IPG에서 40bp 끌어내리는 데 성공했다. 최종 금리는 미국 국채 3년물 금리에 90bp를 더한 수준이다. 이에 따른 쿠폰금리와 일드는 각각 4.750%, 4.765%다. 이번에 조달한 자금은 2019년 발행한 유로본드 차환에 투입한다.

대한항공은 이번 유로본드를 뉴이슈어프리미엄(NIP) 지급 없이 발행하는 데 성공했다. 대한항공과 주관사단은 최근 시장에서 산업은행 채권의 페어밸류(fair value)로 추정되는 T+55bp에 보증채 프리미엄 35bp를 얹어 이번 채권의 페어밸류를 90bp로 설정했다. 대규모 주문이 들어온 덕분에 추가 이자 지급 없이 T+90bp에 최종금리를 확정할 수 있었다.

산업은행으로부터 신용도 보강을 받은 점이 흥행에 주효했다. 이번 채권의 등급은 산업은행 등급과 동일한 Aa2(무디스), AA(S&P)이다. 대한항공은 아직 국제 신용등급이 없어 필요시 산업은행이나 수출입은행 등으로부터 지급보증을 받아 크레딧을 보강하고 있다. 작년 말 국제 신용등급 없이 달러채 발행에 나서려 했으나 당시 중국발 리스크 고조로 하이일드채권에 대한 투심이 얼어붙어 계획을 접은 바 있다.

최근 대한항공의 재무 지표가 개선된 점도 투자자 모집에 긍정적인 역할을 했다. 투자은행업계 관계자는 "산업은행 등으로부터 지급보증을 받아 발행하더라도 기관 투자자는 발행사의 자체 신용도에 대한 검토를 내부적으로 진행한다"며 최근 대한항공의 부채비율이 대폭 낮아지고 실적 개선세가 두드러진 점 등이 투심을 자극했던 것으로 보인다"고 말했다.

◇국내외 공모 채권 발행액 1.5조

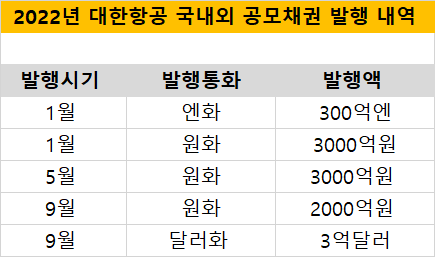

이로써 대한항공은 올해 두 번의 외화채 발행 일정을 모두 마쳤다. 앞서 올해 1월 3년 만에 엔화채 시장을 찾아 300억엔의 사무라이본드를 발행했다. 당시 수출입은행으로부터 지급보증을 받아 크레딧을 보강했다.

대한항공은 올해 원화채 시장도 3차례 찾아 총 8000억원을 조달했다. 1월 3000억원, 5월 3000억원, 9월 2000억원을 찍어 채무상환자금과 운영자금으로 활용했다. 1월에 발행한 엔화채와 이번에 발행한 달러채까지 합하면 대한항공이 올해 국내외 공모 채권 발행을 통해 조달한 자금은 1조5000억원(납입일 기준 대원화환율 기준)을 넘어선다.

다만 원화채와 외화채 모두 차환 대상 채권을 발행했던 시점 대비 기준금리가 급격히 오른 상황이기 때문에 금융 비용 증가는 불가피할 것으로 보인다. 실제로 이번 채권의 차환 대상 채권인 2019년 9월 발행된 달러채의 쿠폰금리는 2.00%였다. 이번 유로본드의 쿠폰금리와 275bp가량 차이 난다.

특히 달러채의 경우 최근 환율이 급등함에 따라 이자 비용 부담은 더욱 커질 것으로 보인다. 최근 달러/원 환율은 2019년 9월보다 200원 가까이 올랐다. 다만 대한항공은 외화채 발행 시 해당 채권에 대한 이자 비용을 달러 외 통화로 지불할 수 있는 CRS(통화이자율스왑) 계약을 시중 금융기관과 체결하고 있어 환율 상승에 따른 리스크를 관리하고 있다.

대한항공의 유로본드를 마지막으로 아직 한국물 시장에서 발행에 나선 국내 이슈어는 없다. 9월 FOMC에서 미 연준이 기준금리를 75bp를 인상한 데 이어 연말까지 시장 변동성이 계속 이어질 것으로 전망돼서다. 한화생명의 경우 올해 10월 말로 예정했던 달러화 신종자본증권 발행 계획을 무기한 연기했다.

< 저작권자 ⓒ 자본시장 미디어 'thebell', 무단 전재, 재배포 및 AI학습 이용 금지 >

best clicks

최신뉴스 in 딜

-

- '개인안전장비 1위' 한컴라이프케어, 새 주인 찾는다

- [Company & IB]글로벌 신용평가 받은 롯데렌탈…'동향' 살피는 IB

- SK렌터카 인수 우협에 '어피너티' 낙점

- '토트넘 맥주' 나온다...세븐브로이 라거맥주 출시

- [태영건설 워크아웃]산업은행, 에코비트 스테이플 파이낸싱 제공설 '솔솔'

- 세븐브릿지PE, '철 스크랩 강자' SB리사이클링 150억 투자 완료

- [HD현대마린솔루션 IPO]'문전성시' IR "자료 구하기도 어렵다"

- 피아이이 합병 철회…메가스팩 1호 '좌절'

- [IPO 모니터]퓨리오사AI, 시장개척 무기 'HBM3'

- [IB 풍향계]'대한전선·LGD' 이후 잠잠한 유상증자, 고민 큰 IB들

김지원 기자의 다른 기사 보기

-

- [케이리츠투자운용은 지금]박지수 대표 "외부 투자자 유치해 파이프라인 확대"

- [케이리츠투자운용은 지금]개발 줄이고 '실물펀드·NPL 투자' 집중

- [케이리츠투자운용은 지금]각자대표 체제 전환, '영업력 강화·리스크 관리' 초점

- 건설 떼는 건설사

- 요진건설산업, 선별 수주로 수익성 개선 '집중'

- 포스코이앤씨, '경영·재무·안전' 전문가 공식 유지

- 포스코이앤씨 송치영 CSO, 포스코엠텍 신임사장으로

- 쌍용건설, 해외사업 공사비 증액 효과 '톡톡'

- 아이에스동서, 각자대표 체제 '환경·안전' 투트랙

- 아이에스동서, 폐배터리 리사이클링 글로벌 캐파 확대