[대우조선해양 M&A]이번에는 완주할까…남은 숙제는해외경쟁당국 '기업결합심사' 허들 낮을듯…노조이슈·인수자금 등도 문제 안될듯

허인혜 기자공개 2022-09-27 14:34:43

이 기사는 2022년 09월 26일 17:23 thebell 에 표출된 기사입니다.

대우조선해양과 한화그룹의 인수합병이 성사되기까지는 아직 본계약과 기업결합심사 등 여러 관문이 남았지만 업계에서는 성사 가능성을 높게 평가했다. 현대중공업의 대우조선해양 인수건을 무산시켰던 경쟁당국의 기업결합심사 허들도 조선업 부문이 없는 한화그룹에는 낮게 적용될 전망이다. 같은 이유로 노조의 구조조정 우려도 크게 줄었다.◇산은 "대조양-한화 기업결합심사 거치지만 허들 낮을 것"

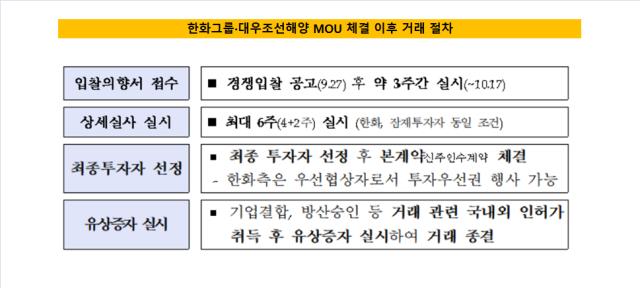

대우조선해양은 한화그룹과 26일 조건부 투자합의서(MOU)를 맺었다. 앞으로 본계약·현장실사, 기업결합심사와 자금조달 등의 관문이 남았다. 본계약은 11월로 예정됐다. 업계는 두 차례의 매각 무산 당시 발목을 잡았던 문제들이 이번에는 걸림돌이 되지 않을 것으로 보고 있다.

대표적인 단계가 기업결합심사다. 현대중공업의 대우조선해양 인수 추진 당시에는 기업결합심사가 가장 넘기 어려운 과제였다. 실제 국내보다 해외 경쟁당국의 심사가 딜 무산의 결정타가 됐다.

공정거래위원회 기업결합심사는 경쟁제한성을 눈여겨 본다. 간이심사 대상여부 판단과 관련 시장 확정, 시장 집중상황 점검, 경쟁제한성 평가와 완화요인 검토, 효율성 효과와 기업의 항변 등을 검토하는 6단계로 진행된다.

경쟁 관계 기업의 결합인 수평결합 심사가 가장 까다롭고, 수직결합과 혼합결합이 난이도 면에서 뒤를 잇는다. 한화그룹과 대우조선해양은 심사 대상여부 판단에서 배제되거나 겹치는 사업군이 없어 혼합결합을 기준으로 심사를 받을 가능성이 높다.

산업은행 관계자는 "한화그룹이 조선업을 영위하고 있지는 않지만 국내 기업결합심사를 거칠 예정"이라며 "다만 현대중공업 보다는 훨씬 수월하게, 낮은 강도로 통과가 가능할 것으로 본다"고 답했다.

현대중공업의 발목을 잡았던 해외 심사도 비교적 쉬울 것으로 보인다. EU 등 주요국가의 경쟁당국이 독과점 등을 배경으로 합병을 불허할 이유가 없기 때문이다.

앞서 현대중공업은 대우조선해양의 지분매매 계약 체결까지 마쳤지만 EU의 기업결합 불승인 결정으로 인수가 무산된 바 있다. EU는 액화천연가스(LNG) 시장독점이 일어날 수 있다며 인수를 허락하지 않았다.

◇매각 발목 잡았던 '자금확보·노조갈등', 해소 여력 충분

본계약 체결과 실사도 무난히 진행될 것으로 전망된다. 2008년 글로벌 금융위기 탓에 자금조달에 어려움을 겪었던 과거와 달리 한화그룹의 투자여력은 충분한 상황이다.

한화그룹은 한화에어로스페이스와 한화시스템이 각각 1조원과 5000억원을 투자하고 한화임팩트파트너스(4000억원)와 한화에너지의 자회사 3곳(1000억원) 등 계열사 6곳도 참여한다고 밝혔다.

인수절차 외에 노조갈등과 협력업체 문제 등도 풀어야할 숙제다. 역시 조선업 부문이 없는 한화그룹의 특성상 구조조정에 따른 노조갈등 우려는 줄었다.

대우조선해양 노조가 현대중공업 인수를 반대한 배경은 동일 사업부문에 대한 구조조정이다. 현대중공업이 동종업계인 만큼 겹치는 사업부문에서 구조조정이 일어날 여지가 높다는 주장이었다.

대우조선해양의 사업규모만 축소되지 않는다면 한화그룹 인수 후에도 인력이 그대로 흡수될 가능성이 높다. 대우조선해양은 올해 연간 수주목표의 97% 수준인 86억달러어치 일감을 수주한 바 있다.

조선업계 관계자는 "대우조선해양 등 조선업 사업체가 구조조정을 하려면 사업 규모 자체가 줄어야하는데 대우조선해양의 수주량과 업황을 볼 때 생산능력을 하향조정할 것으로 보이지 않는다"고 답했다.

< 저작권자 ⓒ 자본시장 미디어 'thebell', 무단 전재, 재배포 및 AI학습 이용 금지 >

best clicks

최신뉴스 in 인더스트리

-

- 이엔플러스, 글로벌 셀메이커 방열 소재 사용 승인

- 크라우드웍스, 비즈니스 특화 소형언어모델 ‘웍스원’ 개발

- [클리니컬 리포트]박셀바이오, '가보지 않은' NK 췌장암 임상 '숨고르기'

- [제일약품의 온코닉테라퓨틱스 첫 '신약']'비상장 바이오벤처' 국산신약, 블록버스터에 도전장

- [Red & Blue]보라티알, 오염수 방류 중단되자 '소금 테마' 주도

- 초격차 저력 삼성바이오로직스 실적 '또 자체기록 경신'

- [Company Watch]'손바뀜 실패' 프리엠스, 매각 완주 가능성은

- [코스닥 MZ 리더가 온다]지배구조 재편 성공한 강원에너지, 성장 발판 마련

- [한경협 파이낸셜 리포트]'돈 굴리기' 보수적 접근, '채권 투자' 집중

- 콤텍시스템, 'BM 금융 솔루션 데이' 개최

허인혜 기자의 다른 기사 보기

-

- [방산기업 국산화율 톺아보기]K방산 이끈 '한국형 프로젝트'

- [항공사 기단 2.0]'공격 확대' 에어프레미아·이스타, 매출·리스 줄다리기

- [방산기업 국산화율 톺아보기]'무늬만 국내산'에서 국산화율 80%…수출 '퀀텀점프'

- [항공사 기단 2.0]유일하게 규모 줄인 에어부산, 기재 현대화는 계속

- [ESG 등급 분석]한화에어로, 국내외 평가 A등급 안착

- HD현대마린솔루션의 '유일무이'

- [항공사 기단 2.0]안정화 끝 변화 꾀하는 진에어

- [항공사 기단 2.0]비행기 키운 티웨이항공, '쓰는 돈 vs 버는 돈' 승자는

- 연 목표치 7할 채운 HD한조양, 수주 쪼개보니

- [항공사 기단 2.0]'보잉737'만 띄우는 제주항공, 꽉 잡은 경제성