'한 지붕 두 가족' KTis-KTcs 통합될까 컨택센터·CS 담당 별도법인, 효율 떨어져…합병 시 시장지배력↑ 기업가치 제고 기대

이장준 기자공개 2022-10-04 14:20:37

이 기사는 2022년 09월 29일 15:45 thebell 에 표출된 기사입니다.

KT그룹에는 컨택센터 및 고객서비스(CS) 사업을 담당하는 계열사가 2개 있다. 케이티아이에스(KTis)와 케이티씨에스(KTcs) 양사 모두 규모는 작지만 코스피 상장사로 현재 각각 900억원 수준의 기업가치를 지니고 있다.최근 KT가 지주형 회사로 전환을 고려하는 만큼 계열사 리스트럭처링(restructuring) 작업 일환으로 이들을 통합할 수 있다는 관측이 제기된다. 양사를 합병하면 컨택센터 시장 리더십을 확고히 하고 인공지능을 결합한 AI 컨택트센터(AICC) 역량도 강화할 수 있어 기업가치 제고가 기대된다.

◇KT그룹 내 컨택센터 담당하는 2개 계열사…아쉬운 기업가치

KTis와 KTcs는 나란히 2001년 6월 설립됐다. 2000년 이후에는 대기업 내부 컨택센터가 독립법인으로 분사하는 경우가 많았다. 여러 계열사를 둔 대기업 특성상 고객 정보를 통합 관리하기 용이하다고 판단해서다.

과거 콜센터는 소비자가 제품이나 서비스에 문제가 생겼을 때 고충을 처리하는 데 집중했다. 이후 전화를 통해 고객 의견을 관리하고 실무에 반영하는 고객센터가 등장했다. 나아가 전화뿐 아니라 웹이나 문자, 이메일 등 다양한 수단을 통해 고객과 기업을 연결하는 컨택센터로 진화했다.

이에 따라 컨택센터 시장 규모도 커지고 있다. 현재 KTis와 KTcs는 각각 약 5.5%, 4.5%의 시장점유율을 차지하고 있어 이들을 합치면 10% 수준이 된다.

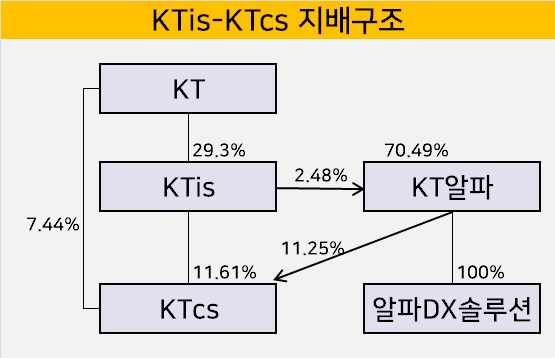

지배구조상으로는 'KT→KTis→KTcs'로 이어지는 구조를 안고 있다. KT는 KTis 지분 29.3%를 보유한 최대주주이며 이밖에 5% 이상 지분을 보유한 단일 주주는 없다. KTcs는 KTis를 최대주주(11.61%)로 두고 있고 KT알파(11.25%)와 KT(7.44%)도 각각 2·3대 주주로 이름을 올렸다.

다만 양사의 사업 영역은 대부분 중복된다. KTis는 컨택센터사업, 광고서비스 상품판매 사업, 유통사업을 주로 영위한다. 작년 매출 기준으로는 KT고객센터사업이 전체의 43%를 차지해 가장 많았고 유통사업(25%), 고객컨택센터사업(24%), 114번호안내와 우선번호안내 사업(7%) 등이 뒤를 이었다.

KTcs가 영위하는 주요 사업 역시 고객서비스사업, 유통사업, 컨택사업, 114번호안내사업, 우선번호안내사업이 꼽힌다. KT 고객센터를 운영하는 고객서비스수익(20.52%), 공공기관과 일반기업의 컨택센터수익(13.99%) 등이 주요 먹거리다.

이들의 수익 창출력은 눈에 띄진 않지만 꾸준히 개선되는 추세다. KTis는 올 상반기 별도 기준 2605억원의 영업수익을 올렸고 142억원의 영업이익을 냈다. KTcs는 같은 기간 2903억원의 영업수익과 86억원의 영업이익을 기록했다.

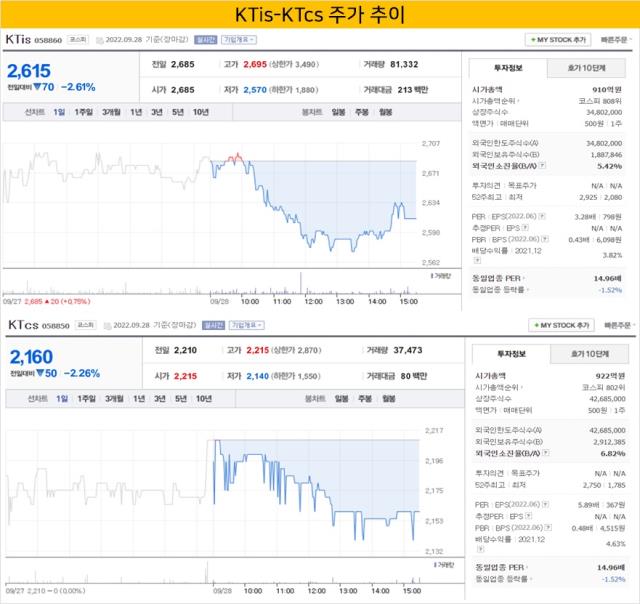

시가총액 규모도 비슷한 수준이다. 지난 28일 종가 기준으로 KTis와 KTcs의 시가총액은 각각 910억원, 922억원을 기록했다. 주가순자산비율(PBR)은 각각 0.43배, 0.48배로 펀더멘털에 비해 저조한 수준이다.

◇'지주형 회사' 향하는 KT, KTis·KTcs 리스트럭처링 돌입하나

양사의 사업 영역이 유사해 법인을 따로 두는 게 효율성이 떨어지고 기업가치도 유사한 만큼 합병을 통한 그룹사 재편 가능성이 거론된다. KT는 성장이 기대되는 그룹사만 남기고 나머지는 정리하는 리스트럭처링 작업을 진행하고 있다.

지난해 6월 무전기 전문 자회사 KT파워텔에 이어 브랜드 택시 운영을 담당하는 오토피온을 처분했다. 반대로 성장이 기대되는 미디어 부문에서는 지난해 1월 컨트롤타워 역할을 수행할 KT스튜디오지니가 출범했고 산하에 관련 계열사를 배치해 힘을 실었다.

특히 구현모 KT 대표는 올 초 정기 주주총회에서 "KT를 지주형으로 전환하는 데 관심이 있다"며 "앞으로 사업 구조조정 측면에서 봤을 때 지주형 회사로 전환에 대해 심각하게 고민하고 있다"고 말하기도 했다.

인공지능(AI)·빅데이터(Big data)·클라우드(Cloud) 등 디지털전환(DX)을 선도하는 디지털 플랫폼 회사(디지코)로 변신하겠다는 구상이다. 이를 통해 궁극적으로는 정당한 기업가치를 평가받는 게 목표다.

그 연장선에서 비슷한 역할을 수행하는 KTis와 KTcs를 합쳐 역량을 한데 집중할 수 있다는 분석이다. 특히 AI를 컨택센터에 결합한 AICC 시장 공략의 주축으로 부상할 가능성이 있다.

현재 국내 컨택센터 시장 규모는 연간 9조원 정도로 추산되며 4조원 정도 추가 성장 여력이 있다고 전망된다. KT는 AICC 솔루션을 통해 총 13조원에 이르는 국내 시장과 함께 글로벌 시장도 공략할 예정이다. 아울러 현재 대학교와 은행, 카드사 등 기업에 AICC를 제공하고 있는데 복지, 방역 등 영역으로 범위를 넓힐 계획이다.

업계 관계자는 "KTis와 KTcs가 사실상 하나의 회사처럼 운영되고 있는 것으로 안다"며 "KT가 그룹 차원에서 기업가치를 높이기 위한 방향으로 계열사를 정리하는 만큼 둘을 합쳐 컨택센터 부문에서 지배적 사업자로 변신을 꾀할 수 있다"고 전했다.

다만 합병을 하더라도 의사결정 시점은 내년이 될 가능성이 높다. 양사는 지난 6월 30일 자로 자기주식취득 신탁계약 체결 결정 공시를 했다. 계약금액도 50억원으로 같았다. 주가안정 및 주주가치 제고 차원에서 7월부터 올해 12월 31일까지 취득하기로 했다.

자본시장법 시행령 규정상 다른 회사와 합병하기 위해 이사회를 열 경우 이사회 개최일로부터 1개월 전에는 자사주 취득을 할 수 없다. 자사주 취득이 종료된 후에 한 달은 지나야 합병을 결정할 수 있다는 의미다. 구 대표의 연임 이슈가 아직 남아있다는 점도 한몫한 것으로 보인다.

KT 관계자는 "KTis와 KTcs가 영위하는 사업은 비슷하지만 지역별로 업무분장이 나눠져있다"며 "(합병과 관련해) 정해진 바는 없다"고 밝혔다.

< 저작권자 ⓒ 자본시장 미디어 'thebell', 무단 전재, 재배포 및 AI학습 이용 금지 >

관련기사

best clicks

최신뉴스 in 전체기사

-

- 스튜디오산타클로스ENT, 주주권익 보호 '구슬땀'

- 이에이트, AI 시뮬레이션·디지털 트윈 기술 선보여

- MBK, '몸값 2조' 지오영 인수 SPA 체결 임박

- [2024 더벨 글로벌 투자 로드쇼-베트남]한인이 설립한 RCE, 세계 첫 ‘중장비 온라인 중고거래’

- 회계법인 해솔, 부동산 타당성 자문 업무협약

- [2024 더벨 글로벌 투자 로드쇼-베트남]베트남의 지오영 '바이메드'·전기오토바이 '셀렉스' 눈길

- 지아이에스, 코스닥 상장 위한 예비심사신청서 제출

- [꿈틀대는 토큰증권 시장]'업계 표준' 루센트블록, '두자릿수' 레코드 조준

- [Company & IB]조달 '막바지' 롯데그룹, 롯데케미칼에 쏠리는 눈

- '910억 CB 발행' 아스트, 경영 정상화 속도 낸다