롯데 '단골' 한국증권, 롯데케미칼 유증 딜 왜 빠졌나 롯데건설 딜에서 관계 틀어진듯, 선정 단계서 롯데지주가 제외…"당분간 관계회복 힘들 듯"

이상원 기자공개 2022-12-06 08:24:20

이 기사는 2022년 12월 02일 15:15 THE CFO에 표출된 기사입니다.

롯데케미칼이 조 단위 유상증자를 결정했다. 하지만 그동안 롯데그룹 딜에 빠짐없이 참여해 온 한국투자증권이 주관사단에서 제외됐다. 최근 들어 롯데건설과의 관계가 틀어지면서 그룹 딜 참여에도 영향을 미쳤다는 분석이다.업계에서는 주관사 선정 과정에서 롯데지주가 직접 제외시킨 것으로 보고 있다. 대규모 주관사단이 꾸려졌지만 초대형사 가운데 한국투자증권만 유일하게 제외되면서 더욱 뼈아플 것으로 보인다. 이에 따라 당분간 롯데그룹 딜에 참여는 사실상 힘들 것으로 전망된다.

◇대규모 주관사단, 베스트 파트너 대거 참여

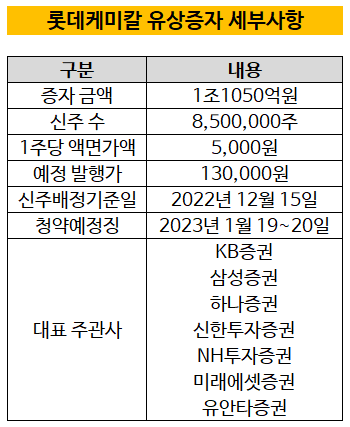

롯데케미칼이 2023년 1월 19~20일 양일간 1조1050억원의 유상증자를 위한 청약 일정에 돌입한다. 이번에 확보하게 될 자금은 운영자금을 비롯해 일진머티리얼즈 인수에 활용한다는 방침이다. 운영자금의 경우 전지소재를 포함한 신사업 육성에 투입한다.

이번 조 단위 유상증자를 위해 롯데케미칼은 대규모 주관사단을 꾸렸다. 시장이 위축된 가운데 빅딜인 만큼 리스크를 분산시키기 위한 차원으로 해석된다. 투자은행(IB) 업계 관계자는 "조달 규모가 큰 데다 총액인수 계약을 감안한 결정으로 보인다"며 "큰 규모의 유상증자에는 일반적으로 대규모 주관사단과 인수단이 꾸려진다"고 말했다.

이번 딜에는 KB증권, 삼성증권, 하나증권, 신한투자증권, NH투자증권, 미래에셋증권, 유안타증권 등 총 7곳이 공동 대표주관사로 참여한다. 국내 초대형 증권사가 총출동하는 셈이다. 다만 인수단을 따로 구성하지 않았다.

이중에서 KB증권을 비롯해 삼성증권, NH투자증권 등은 올해 롯데그룹의 공모채 딜에 대부분 참여한 베스트 파트너로 손꼽힌다. 신한투자증권과 미래에셋증권 역시 다수 딜에 꾸준히 참여해왔다. 이밖에도 하나증권과 유안타증권이 이름을 올려 눈길을 끌었다. 그동안 유상증자 시장에서 크게 두각을 내지 못했지만 반전의 결과를 만들어 냈다.

KB증권과 삼성증권의 인수한도 의무주식수는 각각 16.24%로 가장 많다. 이어 하나증권(16%), 신한투자증권(15.88%), NH투자증권(12.35%), 미래에셋증권(12%), 유안타증권(11.29%) 순이다. 인수 수수료는 모집총액의 0.4%로 이를 감안하면 KB증권과 삼성증권은 최대 7억원을 거머쥘 것으로 전망된다.

◇제외된 한국증권, 롯데건설에 밉보였나

대규모 주관사단 가운데 익숙했던 이름 하나가 빠졌다. 바로 한국투자증권이다. 이번 유상증자 대표주관사에서 초대형사 가운데 유일하게 제외되면서 의문이 증폭되고 있다.

한국투자증권은 2019년 롯데리츠 기업공개(IPO) 당시 국내 증권사 가운데 유일하게 대표주관사를 따냈다. 이어 2021년 롯데렌탈 IPO도 대표주관했다. 올해 역시 롯데오토리스, 롯데렌탈, 호텔롯데, 롯데지주, 롯데푸드, 롯데케미칼, 롯데칠성음료 등 롯데그룹 계열사의 모든 딜에 참여했다.

지난 8월 롯데케미칼의 공모채 발행을 주관한 데 이어 9월에도 롯데쇼핑의 공모채 수요예측을 총괄하며 끈끈한 관계를 이어갔다. 하지만 불과 3개월만에 롯데그룹 차원에서 중요한 딜에 배제된 셈이다. 업계에서는 그룹 차원에서 제외된 것으로 보고 있다.

업계 관계자는 "대형 딜인 만큼 한국투자증권도 참여를 타진했지만 대표주관사 선정 과정에서 지주사가 제외시켰다"며 "롯데건설과 관련된 이슈가 영향을 미친 것으로 보인다"고 말했다.

구체적으로 둔촌주공 사태가 영향을 미쳤다는 분석이다. 지난 8월 발행한 약 7000억원의 자산담보부단기사채(ABSTB)가 10월말 만기를 앞두고 있었다. 롯데건설을 포함한 둔촌주공 시공사들이 증액해 8250억원의 자산유동화기업어음(ABCP)을 발행하려 했지만 투자자를 구하는 데 실패했다.

결과적으로 만기를 하루 앞두고 채안펀드 가동으로 둔촌주공 PF에 긴급지원이 이뤄지며 차환에 성공했다. 하지만 이 과정에서 롯데건설이 차환발행을 위해 한국투자증권에 도움을 요청했지만 거절당하면서 둘 간의 밀월 관계가 깨졌다는 분석이다.

또 다른 관계자는 "롯데그룹이 자금 소요가 많은 만큼 향후에도 시장을 꾸준히 찾을 것으로 예상된다"며 "이번을 계기로 당분간 한국투자증권이 롯데그룹 딜에 참여하기는 힘들 것으로 보인다"고 말했다.

< 저작권자 ⓒ 자본시장 미디어 'thebell', 무단 전재, 재배포 및 AI학습 이용 금지 >

관련기사

best clicks

최신뉴스 in 딜

-

- 주관사단 '몸집 줄인' 롯데, 미매각 부담 덜어냈나

- [Korean Paper]외평채 벤치마크 '물음표'…통화 다각화로 돌파할까

- [Korean Paper]'중동+고금리' 리스크에 하나은행 선방했다

- [HD현대마린솔루션 IPO]HD현대중공업 데자뷔, '삼성·대신증권' 인수단 포함

- 카카오, 외화 메자닌 발행 추진

- 대규모 펀딩 나선 사피온, 기존FI '투자 조건' 바뀐다

- 그로비교육, 300억 펀딩 돌입 '경영권 확보도 가능'

- CJ올리브영, 'SPC에 판 지분 11.3%' 되살 권리 갖는다

- CJ올리브영 지분 산 SPC, 자금 충당 구조 '살펴보니'

- [IPO 블루프린트 체크]바이오노트, 엔데믹과 함께 '멈춰버린' 투자시계

이상원 기자의 다른 기사 보기

-

- 삼성SDS, 아마존 출신 잇단 영입 '글로벌 공략 속도'

- SK하이닉스, 키옥시아 IPO 재추진에 깊어진 고민

- 냉방으로 잘 뛴 귀뚜라미, 난방사업 '옥의티'

- 'SK매직 인수' 경동나비엔, 이르면 이달 본계약

- '전력사업 확대' LS에코에너지, 초고압케이블 잇단 수주

- [테크기업 밸류 분석]세코닉스, 안정적 승계? '아직 불안한 지배력'

- '신사업 발굴' 경동도시가스, 반도체 장비사 인수 추진

- [테크기업 밸류 분석]'전문가 사랑' 세코닉스, R&D 끄는 황규환 부사장 주목

- [안랩은 지금]성장 밑거름된 정부 지원, 투자 확대로 갚는다

- [테크기업 밸류 분석]출렁이는 세코닉스 주가, 실체보다 기대감만 반영