메리츠캐피탈 교환가 PBR 1.4배, 업계 최고 수준 내년 추정수익 극대화로 고밸류 도출…메리츠증권 자기자본 확대 기여

민경문 기자공개 2016-12-02 14:01:10

이 기사는 2016년 11월 30일 14:48 thebell 에 표출된 기사입니다.

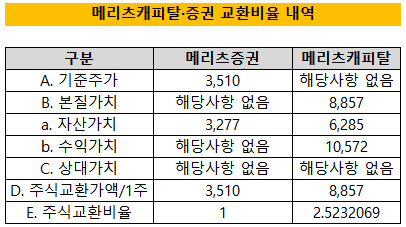

메리츠증권에 인수될 예정인 메리츠캐피탈의 거래 가격이 주가순자산비율(PBR)의 1.4배 수준인 것으로 나타났다. 상장된 캐피탈사들의 PBR이 보통 0.5배 내외인 점을 고려하면 비교적 높은 가격이 책정된 셈이다. 밸류에이션 과정에서 향후 수익 전망치를 최대한 끌어올렸다. 메리츠증권 자기자본을 극대화하는 데도 상당 부분 기여했다는 평가다.메리츠증권은 지난 16일 이사회를 열고 메리츠캐피탈 지분 100%를 인수하기로 결정했다. 메리츠캐피탈 4320만 주를 주당 8857원에 매입한다. 인수 규모는 3826억 원으로 추산된다. 메리츠캐피탈 최대주주인 메리츠금융지주에 신주를 발행하는 포괄적 주식 교환 형태다. 교환가치 산정에는 삼일회계법인이 외부 평가기관으로 참여했다.

시장은 메리츠캐피탈의 교환가액 수준에 주목하고 있다.

자산가치(6285원)와 수익가치(1만 572원)를 각각 1과 1.5의 비율로 가중 산술 평균한 수치였다. 특히 교환가액을 자산가치로 나눈 PBR은 무려 1.4배로 나타났다. 상장 캐피탈사인 아주캐피탈과 한국캐피탈의 PBR이 각각 0.57배와 0.66배라는 점을 고려하면 상당히 비싼 PBR이 적용된 셈이다. 작년 JC플라워에 팔린 KT캐피탈만 보더라도 거래가격의 PBR은 0.97에 그쳤다.

|

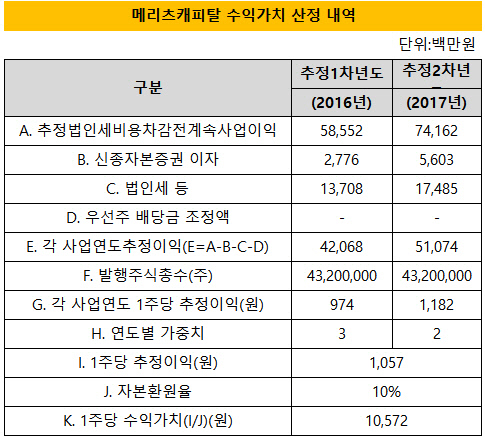

자산가치는 재무제표상 1주당 자산가액인 만큼 정해진 수치나 다름없다. 사실상 교환가액은 수익가치에 좌우되는 구조였다. 메리츠캐피탈 측은 올해 및 내년 추정 영업이익의 평균치를 자본환원율(10%)로 나눠 이를 도출했다. 올해 추정 영업이익(585억 원)의 경우 2015년 실적의 약 140%, 내년치(742억 원)는 176%에 해당하는 수준이다.

메리츠캐피탈 측은 트럼프 대통령 당선 이후 국내외 금리 상승 우려가 나오고 있지만 꾸준한 실적 개선 가능성을 반영했다는 입장이다. 영업이익은 2013년 42억 원에서 2014년 196억 원, 작년에는 420억 원으로 상승해 왔다. 2015년의 경우 하이일드펀드 관련 수익이 200억 원 가량 발생한 점이 상당부분 기여했다.

|

메리츠캐피탈 관계자는 "메리츠캐피탈의 성장 추이와 고려할 때 향후 실적 추정치는 무리한 수준은 아닌 것으로 보인다"며 "향후 메리츠증권이 새로운 대주주로 등장하 예정인 만큼 조달 비용도 지금보다 줄여나갈 수 있을 것"이라고 말했다. 이 관계자는 또한 "PBR 1.4의 경우 삼일회계법인이 평가한 자산가치를 기준으로 한 것"이라며 "9월 말 순자산가치를 기초로 할 경우 1.22(신종자본증권 차감 수치)로 줄어든다"고 말했다.

< 저작권자 ⓒ 자본시장 미디어 'thebell', 무단 전재, 재배포 및 AI학습 이용 금지 >

best clicks

최신뉴스 in 전체기사

-

- '업스테이지 투자' 미래에셋벤처, AI포트만 2000억 '베팅'

- 주관사단 '몸집 줄인' 롯데, 미매각 부담 덜어냈나

- [Korean Paper]외평채 벤치마크 '물음표'…통화 다각화로 돌파할까

- [Korean Paper]'중동+고금리' 리스크에 하나은행 선방했다

- [HD현대마린솔루션 IPO]HD현대중공업 데자뷔, '삼성·대신증권' 인수단 포함

- 하이스틸, 미국발 훈풍 타고 성장 기대감

- 셀론텍, 중국에 테라필 의료기기 등록 신청

- 제이스코홀딩스 "필리핀 다나가트 광산 니켈 채굴 임박"

- 폴라리스오피스, 위레이저와 '해운물류 문서 AI 혁신' 맞손

- EV첨단소재, 나라장터 엑스포에 '투명LED 필름' 출품