한라그룹의 영원한 백기사 'KCC' [오너십의 탄생]③만도 컨소시엄·한라건설 유증·한라홀딩스 지분매입까지

김현동 기자공개 2018-02-14 08:26:39

[편집자주]

모든 일에는 시작과 끝이 있다. 기업과 오너십도 마찬가지다. 지배구조 최정점에 서 있는 오너들도 처음부터 그 자리에 있었던 것은 아니다. 지배구조 재편의 풍파와 무게를 견디고 나서야 비로소 왕관을 쓸 수 있었다. 너무도 당연하게 여겼던 오너십의 형성 스토리와 핵심 변곡점들을 되짚어 본다.

이 기사는 2018년 02월 09일 07:48 thebell 에 표출된 기사입니다.

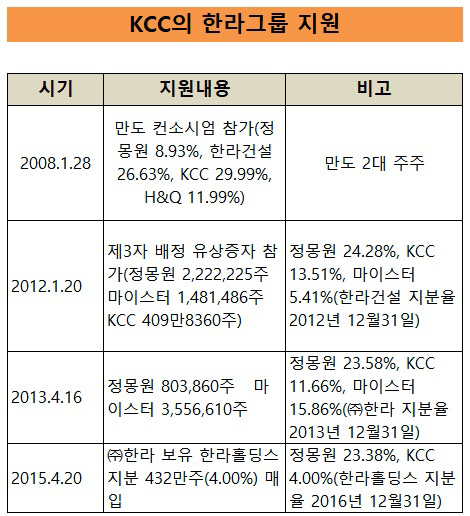

한라그룹은 두 번의 위기를 겪었다. 첫번째 위기는 정몽원 회장이 취임한 1997년 찾아왔다. 정 회장은 그해 1월 그룹 회장에 취임했고, 같은 12월 한라그룹의 주요 계열사가 화의 절차에 들어갔다. 당시 핵심 계열사였던 만도가 매각됐다.두 번째 위기는 2011년 한라건설로 촉발됐다. 한라건설은 미분양으로 인해 2012년 이후 2년 연속 영업손실을 봤다. 2012년에는 부도 직전까지 갔다. 이때 도움의 손길을 내민 곳이 바로 KCC다.

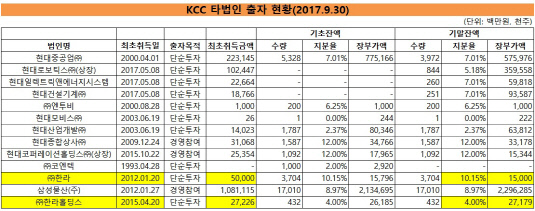

KCC는 2012년 한라건설 유상증자에 참가했다. 당시 3자 배정 유상증자에 정몽원 회장(245만9020주), 마이스터(163만9350주)와 함께 참가해 가장 많은 지분(409만8360주)을 인수했다. 2012년 말에는 정 회장에 이어 한라건설의 2대 주주로 올라서기도 했다.

사실 KCC가 한라그룹의 백기사로 나선 것은 당시가 처음이 아니었다. 2008년 한라그룹이 만도를 되찾을 때도 자금 지원을 아까지 않았다. KCC는 만도의 2대 주주로 참가했었다.

|

KCC와 한라그룹 간의 지원 체계는 2015년에도 이어졌다. 2014년 만도의 인적분할후 한라홀딩스는 다음 해 한라마이스터를 흡수합병했다. 남은 과제는 한라홀딩스와 ㈜한라 간의 상호출자 해소였다. ㈜한라가 보유하고 있는 한라홀딩스 지분 7.98%를 처분해야 했다. 그렇지만 지배주주들의 낮은 지분율이 걱정거리였다.

2014년 말 기준 최대주주인 정 회장과 ㈜한라 등 특수관계인의 한라홀딩스 지분율은 30.98%였다. 만약 ㈜한라의 한라홀딩스 지분이 원치 않는 곳으로 갈 경우 적대적 M&A 위협에 노출될 수 있었다.

정 회장의 안정적인 지배력을 유지하기 위해서는 믿을 수 있는 파트너가 절실했다. 그때 등판한 구원투수가 KCC였다. 2015년 4월20일 KCC는 다우기술과 함께 ㈜한라가 내놓았던 한라홀딩스 지분 86만 1611주(7.98%)주를 각각 4%, 3.9%씩 나눠 가져갔다.

KCC는 2012년 인수했던 한라건설 지분과 2015년 인수했던 한라홀딩스 지분을 한 주도 처분하지 않고 지금도 그대로 갖고 있다. 취득 목적은 '단순 투자'이지만 전략적 투자자에 준하는 모습이다.

|

KCC와 한라그룹은 피로 맺어진 관계다. 정몽진 KCC 회장과 정몽원 한라그룹 회장은 사촌지간이다. 정상영 KCC 명예회장은 정주영 현대그룹 창업주의 막내 동생으로 정 회장의 막내 삼촌이다.

|

< 저작권자 ⓒ 자본시장 미디어 'thebell', 무단 전재, 재배포 및 AI학습 이용 금지 >

best clicks

최신뉴스 in 전체기사

-

- 이에이트, AI 시뮬레이션·디지털 트윈 기술 선보여

- MBK, '몸값 2조' 지오영 인수 SPA 체결 임박

- [2024 더벨 글로벌 투자 로드쇼-베트남]한인이 설립한 RCE, 세계 첫 ‘중장비 온라인 중고거래’

- 회계법인 해솔, 부동산 타당성 자문 업무협약

- [2024 더벨 글로벌 투자 로드쇼-베트남]베트남의 지오영 '바이메드'·전기오토바이 '셀렉스' 눈길

- 지아이에스, 코스닥 상장 위한 예비심사신청서 제출

- [꿈틀대는 토큰증권 시장]'업계 표준' 루센트블록, '두자릿수' 레코드 조준

- [Company & IB]조달 '막바지' 롯데그룹, 롯데케미칼에 쏠리는 눈

- '910억 CB 발행' 아스트, 경영 정상화 속도 낸다

- [2024 더벨 글로벌 투자 로드쇼-베트남]"2030년까지 20개 유니콘 탄생, 지금이 투자 적기"