SK텔레시스, SKC 지급보증에 '숨통' [발행사분석]수년째 자본잠식 못 벗어나…300억 차환 발행위해 공모시장 노크

양정우 기자공개 2018-06-27 08:43:23

이 기사는 2018년 06월 26일 13:35 thebell 에 표출된 기사입니다.

수년 째 자본잠식에 빠져있는 SK텔레시스가 3년 만에 공모 회사채를 발행한다. 모기업 SKC가 지급보증에 나선 만큼 발행 자체는 무난하게 이뤄질 전망이다. SK텔레시스는 아직도 독자 신용도로 자금조달이 불가능한 처지에 놓여있다.◇ 완전자본잠식, 'SKC 지급보증'

26일 IB업계에 따르면 SK텔레시스는 내달 300억원 규모의 회사채를 발행할 예정이다. 지난 2015년 7월 발행한 400억원 공모채를 차환하기 위한 시도다. 조만간 대표주관사와 인수단이 확정될 것으로 파악된다.

이번 회사채엔 3년 전 찍어낸 공모채처럼 SKC의 지급보증이 붙을 예정이다. SK텔레시스는 2011년부터 완전자본잠식 상태에 놓여있다. 2015년에도 자체적으로 공모채를 찍을 수 없던 만큼 SKC의 신용도에 의존해 자금을 조달했다.

그 뒤 3년이 흘렀지만 SK텔레시스는 여전히 독자 신용도로 공모채를 발행하기가 어려운 상황이다. 올해 1분기 말 연결기준 결손금 규모는 아직도 마이너스(-1665억원) 상태다. 지난해 당기순이익(214억원)을 거두면서 결손금을 줄였지만 자체 사업으로는 당분간 자본잠식을 벗어나기가 힘들다.

SK텔레시스는 그룹 내 통신계열사에 각종 통신 네트워크 장비(중계기, 전송장비 등)를 납품하고 있다. 2011년 휴대폰 단말기사업을 중단하면서 대규모 손실을 인식했었다. 이후 외형 축소와 인건비 부담, 과중한 금융비용 등으로 당기순손실 기조가 지속돼 왔다. 지난 2016년부터 수익성을 조금씩 회복해 나가고 있다.

◇ 등급 상향 노리는 SKC…SK텔레시스 지탱 '이상무'

하지만 이번 SK텔레시스의 공모 회사채는 완판 가능성이 높다. 무엇보다 지급보증에 나선 SKC는 회사채 시장에서 인기가 높은 발행사다.

SKC는 올해 초 1년만에 공모채(1000억원) 발행을 단행했다. 기관 수요예측에서 모집액의 5배가 넘는 자금(5600억원)이 몰리며 흥행에 성공했다. SK텔레시스 회사채는 지급보증을 제공한 SKC의 신용도로 평가를 받는다.

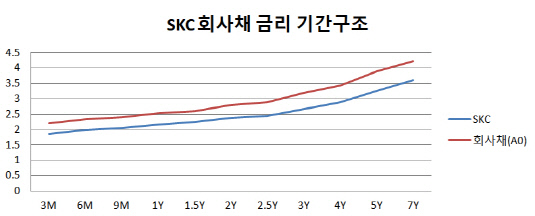

현재 SKC는 등급 스플릿 상태에 놓여있다. 한국신용평가와 나이스신용평가는 SKC의 신용등급을 'A0(긍정적)'로 책정하고 있다. 하지만 한국기업평가는 지난해 말 SKC의 등급을 'A+(안정적)'로 끌어올렸다. 유효 등급은 A0등급이지만 다른 A0급 회사채와 비교해 등급 상향의 여지가 큰 셈이다.

KIS채권평가에 따르면 지난 25일 기준 SKC의 3년물과 5년물 금리는 A0급 회사채의 평균 금리보다 각각 54bp, 62bp 가량 낮은 수준을 기록하고 있다. SKC의 회사채가 인기를 끌수록 SK텔레시스 역시 조달금리 측면에서 유리한 상황이다.

|

< 저작권자 ⓒ 자본시장 미디어 'thebell', 무단 전재, 재배포 및 AI학습 이용 금지 >

best clicks

최신뉴스 in 전체기사

-

- [이사회 분석]갈 길 바쁜 LS이브이코리아, 사외이사 없이 간다

- [캐시플로 모니터]현금창출력 저하 SK케미칼, 3년째 '순현금' 유지 배경은

- 발전 자회사 관리 맡은 윤병석 SK가스 사장, SKMU 의장 겸직

- [LG화학의 변신]배터리 사업 분할 이후 4년, 뭘 얻었을까

- [방산기업 국산화율 톺아보기]'지상에선 100%, 하늘에선 유일무이' 한화에어로

- [한솔그룹은 지금]'군계일학' 한솔아이원스, 홀로 돋보인 주가 상승

- [Peer Match Up/정유 4사]주주환원에 적극적인 정유사...전략은 제각각

- [이사회 분석]이사진 절반 새 얼굴 LX MMA, 적자 탈출 시동

- 이엔플러스, 글로벌 셀메이커 방열 소재 사용 승인

- [아시아나 화물사업부 M&A]본입찰 마감, 제주항공 불참

양정우 기자의 다른 기사 보기

-

- [2024 캐피탈마켓 포럼]'방향성 잃은' 금리, 기업들의 자금조달 전략은

- "글로벌 기술력 어필"…모델솔루션 'CMF 오픈하우스'

- [IB 풍향계]바이오 IPO 보릿고개…업프론트 1400억도 'BBB'

- [IPO 모니터]약국 플랫폼 바로팜, 대표 주관사 '미래에셋' 선정

- [IB 풍향계]삼성증권, 커버리지 인력 '속속' 이탈

- 영구채 찍는 롯데카드, 빠른 성장에 자산건전성 저하

- 롯데카드, 최대 1800억 '신종자본증권' 발행한다

- [IB 풍향계]한투까지 성과급 이연…증권가 IB '줄잇는' 이직 면담

- [IPO 모니터]'상장 '드라이브' 이피캠텍, 딜레마 빠진 'RCPS 콜옵션'

- [IPO 모니터]'역성장' 롯데글로벌로지스, '알리·테무'가 반전카드?