현대오일뱅크 IPO, 그룹 신용도 회복 '신호탄' 현대重지주, 구주매출 최대 2조 가능…연대채무 신용도 상향 무게

양정우 기자공개 2018-07-16 14:19:45

이 기사는 2018년 07월 13일 16:01 thebell 에 표출된 기사입니다.

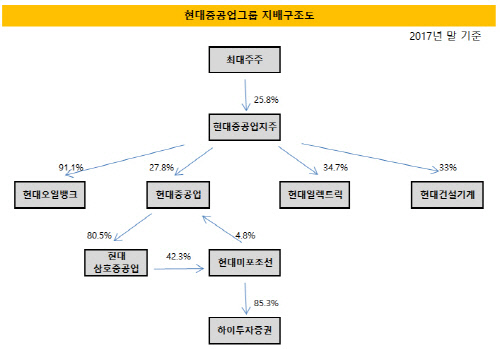

현대오일뱅크의 기업공개(IPO)는 현대중공업그룹이 신용도를 회복하는 신호탄이 될 전망이다. 현대중공업지주의 구주매출을 최대화되는 방향으로 공모구조가 짜여질 것으로 관측된다. 조 단위 유동성을 확보하면 지주사를 중심으로 신용도가 상향될 가능성이 높다.13일 IB업계에 따르면 현대중공업지주(이하 현대중지주)는 현대오일뱅크 IPO에서 최대 2조원 안팎의 구주매출이 가능할 것으로 전망된다. 경영권 유지를 전제로 구주 비중을 최대화한 수치다. 현대중지주는 현재 현대오일뱅크의 지분 91%를 보유하고 있다.

업계 관계자는 "현대오일뱅크와 상장 주관사단은 아직 IPO의 공모구조를 확정하지 않았다"며 "전체 공모 규모가 3조원 내외로 예상되는 가운데 구주매출 비중이 최대화될 여지가 크다"고 설명했다.

현대오일뱅크의 IPO는 공모 시장뿐 아니라 신용평가업계도 촉각을 곤두세우고 있는 이벤트다. 현대중지주의 구주매출 규모와 자금 유입 시기, 조달자금 활용 방안 등을 모니터링하고 있다. 현대중지주가 수조원의 구주매출을 성사시키면 채무상환능력이 크게 개선될 것으로 여기고 있다.

신용평가사 관계자는 "현대중지주가 2조원 수준의 구주매출을 실현하면 순차입금 규모가 큰 폭으로 축소될 것"이라며 "그룹 주요 계열이 함께 부담하는 연대채무의 신용도에 긍정적인 영향을 미칠 것"이라고 내다봤다.

현대중지주의 자본 규모가 늘어나는 점도 주요 재무지표가 개선되는 데 한몫을 할 것으로 예상된다. 현재 현대중지주는 현대오일뱅크 지분에 대한 장부금액을 2조9500억원 수준으로 계상하고 있다. IPO 이후 장부금액이 재평가되면 자기자본 규모도 증가할 전망이다.

현대중공업그룹은 현대중지주를 중심으로 지배구조를 재편하면서 현대일렉트릭과 현대건설기계 등 새로운 계열사를 설립(인적 분할)했다. 이들 신설 법인과 현대중지주, 현대중공업 등 주요 계열은 그간 현대중공업이 쌓아온 조 단위 차입금을 연대 부담하고 있다. 지배구조 개편 초기 이들 모두가 현대중공업의 신용등급(A-, 부정적)을 그대로 부여받은 건 이 때문이다.

하지만 그룹의 재무개선 노력으로 연대채무의 잔액이 빠르게 줄어들고 있다. 향후 재무구조 개선안에 따라 한때 7조원을 넘었던 차입 규모가 올해 말에는 2조원 대로 급감할 전망이다. 현대오일뱅크 IPO에 따른 조 단위 자금 수혈은 연대채무의 신용도를 크게 개선 시킬 전망이다.

신용평가업계 관계자는 "현대오일뱅크의 상장이 원활하게 진행될 경우 그룹 계열이 짊어진 연대채무의 신용도가 당초 예상보다 빠르게 상향 조정될 수 있다"고 진단했다.

|

< 저작권자 ⓒ 자본시장 미디어 'thebell', 무단 전재, 재배포 및 AI학습 이용 금지 >

best clicks

최신뉴스 in 전체기사

양정우 기자의 다른 기사 보기

-

- [IB 풍향계]한투까지 성과급 이연…증권가 IB '줄잇는' 이직 면담

- [IPO 모니터]'상장 '드라이브' 이피캠텍, 딜레마 빠진 'RCPS 콜옵션'

- [IPO 모니터]'역성장' 롯데글로벌로지스, '알리·테무'가 반전카드?

- 'K-방산' MNC솔루션, 대표주관사 'KB증권'

- [HD현대마린솔루션 IPO]고밸류 vs 저밸류…'피어그룹' 훌쩍 넘은 성장 여력

- [IB 풍향계]퓨리오사AI, 주관사 선정…축소되는 리벨리온 후보군

- [IPO 모니터]'엔켐 후광' 이피캠텍, NH증권과 상장 나선다

- [IB 풍향계]삼성 IB 헤드, '골드만 네트워크'로 IPO·M&A 종횡무진

- IPO 빅딜 휩쓴 '미래에셋·삼성'…격전마다 '승전보'

- '4조 밸류' 퓨리오사AI, 상장주관사 '미래·삼성'