삼성증권 '구조화금융' 전통 IB 공백 메운다 [하우스 분석]상반기 IB 실적 지탱..."기업대출·대체투자 등으로 공격영업"

민경문 기자공개 2018-08-17 14:36:56

이 기사는 2018년 08월 16일 13:59 thebell 에 표출된 기사입니다.

배당 오류라는 초유의 사태 속에서도 삼성증권은 상반기 '선전'했다는 평가를 받는다. 수익만 보면 전년 동기 대비 90%의 증가율을 보였다. 브로커리지와 상품 운용 등에서 기대 이상의 성과를 거뒀다. 전통 IB 영업이 부진한 가운데 구조화금융이 약진한 점도 관전포인트다. 향후에도 기업대출과 대체투자 등의 비중을 늘려갈 것이라는 전망이 설득력을 얻고 있다.삼성증권의 올해 상반기 영업이익은 3120억원으로 전년 동기 대비 91.7% 늘었다. 당기순익도 2326억원으로 90% 가까운 증가율을 보였다. 국내 증권사 중에서도 손꼽히는 실적 개선이다. 자기자본이익률은 6.1%에서 10.3% 동반 상승했다. 배당사고로 인한 100억원의 비용 반영과 연기금 거래 중단에도 선방했다는 분석이다.

전년 동기 대비 두 배 이상 늘어난 상품운용손익 및 금융수지(2169억원)가 핵심 요인이었다. 상반기 주식시장 호조로 수탁수수료는 전년동기 대비 56% 이상 확대된 2236억원을 기록했다. 2분기 고객예탁자산의 경우 1분기 대비 3.9조 순유입되는 등 안정적인 WM 고객기반을 확인한 것으로 풀이된다.

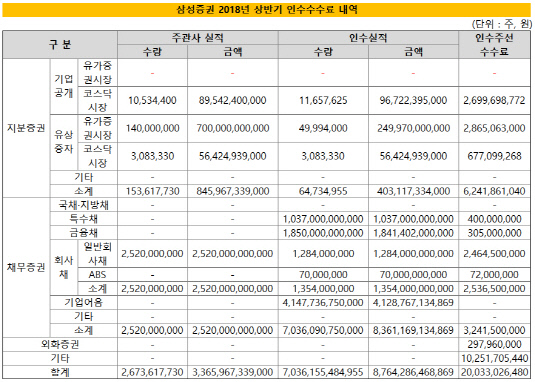

전통 IB 영역은 다소 주춤했다. 주요 잣대인 인수수수료는 214억원에서 200억원으로 줄었다. 작년 상반기 36억원의 수익을 가져다준 유가증권 시장의 IPO 성과가 올해는 '제로'였다. SK루브리컨츠 상장 등의 무산 영향이 컸다. 코스닥 IPO 실적이 5억원에서 27억원으로 늘어난 점은 긍정적이다. 작년에 없던 유상증자 수수료도 올해는 35억원을 기록 중이다.

|

외화증권을 포함한 부채자본시장(DCM) 시장 실적도 부진하다. 올해 1분기 8000억원이 넘는 일반 회사채(SB) 주관 실적을 기록했지만 2분기에는 2000억원에 그쳤다. 더벨 리그테이블 기준 상반기 SB 주관 순위도 7위로 내려앉았다. 배당금 사고 여파를 딛고 하반기 영업력을 끌어올릴 지 여부에 시장의 관심이 쏠린다.

구조화금융의 약진은 눈에 띈다. 상반기 142억원의 수익을 기록했는데 2분기(82억원)만 보면 전년 동기 대비 30% 증가한 수치다. 기업대출·대체투자 중심으로 실적이 확대된 점도 이와 무관치 않아 보인다. 발행어음 대신 ELS와 DLS 등으로 자금을 조달해 공격적인 투자 행보를 이어가고 있다는 분석이다.

삼성증권이 지난달 컨소시엄을 이뤄 프랑스 덩케르크 항구에 있는 LNG터미널 지분(39.24%)을 인수한 딜이 대표적이다. 총 거래 규모만 1조 5000억원에 달했다. 최근에는 아예 대체투자사업부를 신설해 향후 해외 부동산 및 인프라 투자 등을 강화해 나가겠다는 의지를 드러냈다. 외국계 IB 출신을 영입, 해당 사업부장으로 발령한 인사도 파격적이었다.

삼성증권 관계자는 "상반기 전통 IB 실적이 다소 저하되긴 했지만 딜소싱 측면을 고려하면 향후 성과가 기대되는 부분"이라며 "특히 WM-IB 연계를 통해 기업오너-법인간 시너지 영업을 확대해 나가고 있다"고 말했다. 삼성증권이 WM부문과 연계해 IPO 거래를 수임한 건수는 2016년 2건에서 2017년 29건 그리고 올해 상반기에만 19건으로 증가 추세다.

< 저작권자 ⓒ 자본시장 미디어 'thebell', 무단 전재, 재배포 및 AI학습 이용 금지 >

best clicks

최신뉴스 in 전체기사

-

- [돌아온 임종윤 넥스트 한미약품]임종윤 사장, 주담대 돌려막기 '82만주' 담보 추가대출

- [현장 인 스토리]뉴로메카, 출하 전 96시간 몸푸는 협동로봇 본진 가보니

- [바이오 스톡 오해와 진실]브릿지바이오, 창업주 엑시트설에 흔들 "사실 아니다"

- [기업집단 톺아보기]해외진출 타진 삼성화재, 영국 투자서 빛 봤다

- [2024 캐피탈마켓 포럼]"한국물 신규발행 랠리 이어진다"

- [2024 캐피탈마켓 포럼]"유상증자 통한 자금 조달 본격화된다"

- [2024 캐피탈마켓 포럼]팬데믹으로 중립금리 상승…성장률 '상고하저'

- [2024 캐피탈마켓 포럼]'방향성 잃은' 금리, 기업들의 자금조달 전략은

- [thebell interview]"일본 부동산·퇴직연금 경쟁력 강화, 수익성 제고 목표"

- 황성환의 '타임폴리오 유토피아'