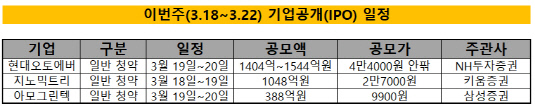

현대오토에버, IPO 일반청약 돌입 [Weekly Brief]수요예측 흥행, 공모가 상단 예상…지노믹트리·아모그린텍도 청약

심아란 기자공개 2019-03-19 10:06:06

이 기사는 2019년 03월 18일 07:15 thebell 에 표출된 기사입니다.

이번주(18일~22일) 현대자동차그룹의 시스템통합(SI) 업체 현대오토에버가 개인 청약에 돌입한다. 지난 14일 마무리한 기업공개(IPO) 수요예측에서는 무난하게 투자자 모집을 마친 것으로 전해진다. 밸류에이션, 공모구조 등의 한계를 극복하고 공모가는 상단에서 형성될 전망이다. 공모가 확정을 마친 지노믹트리와 아모그린텍도 나란히 일반 청약을 실시한다.현대오토에버를 끝으로 1분기 IPO 딜은 마무리 절차에 접어들었다. 지난해 공모주 시장의 분위기가 극도로 위축됐던 것과 달리 올해 1분기에 수요예측에 나선 기업들이 잇달아 흥행하는 등 기관 투심이 살아났다는 평가가 나온다.

반면 공모주 시장의 열기가 계절적 특수성에 그친다는 우려도 공존한다. 지난주 검찰이 삼성바이오로직스 회계 감리와 관련해 한국거래소를 압수수색한 점도 부담스러운 요소다. 회계 감리 리스크가 IPO 공모 대기 중인 기업에 부담으로 작용할 가능성도 제기된다.

◇IPO 수요예측 선방…개인 화답하나

현대오토에버는 19일부터 이틀간 일반투자자 대상 청약을 실시한다. 앞서 13일~14일 진행된 수요예측에서는 국내외 기관 수요가 풍부했던 것으로 알려졌다. 확정 공모가는 밴드 상단(4만4000원) 수준에서 결정될 것으로 보인다. 이를 적용한 예상 공모 규모는 1544억원 수준이다. 이 중 개인에 배정된 물량은 약 309억원이다.

구주매출 비중이 절대적인 공모구조상 현대오토에버로 유입되는 자금은 최대 153억원에 그칠 전망이다. 정의선 현대차 부회장을 비롯해 현대건설, 현대엔지니어링 등에서 1171억원을 확보하게 된다.

공모주 펀드매니저는 "20배 넘는 PER, 공모 구조 등 한계가 많았지만 현대오토에버를 긍정적으로 보는 투자자가 많았다"며 "1분기 중 기관 자금이 소진되지 않은 것도 흥행에 한몫했다"고 설명했다.

|

코스닥 이전상장을 추진하던 지노믹트리도 IPO 수요예측에서 합격점을 얻었다. 밸류에이션으로 최대 5000억원을 책정하면서 고밸류 논란이 제기됐지만 차세대 성장성으로 투자자를 설득하는 데 성공했다. 공모가는 최상단(2만5000원)을 뚫고 2만7000원으로 확정했다. 18일~19일 이틀 동안 실시하는 일반 청약에서 나머지 공모 물량 80만주(216억원)을 소화해야 한다.

IT 기업으로는 이례적으로 기술성 특례상장에 도전한 아모그린텍도 IPO 수요예측을 무사히 마쳤다. 공모가는 최상단인 9900원으로 확정됐다. 19일부터 이틀간 일반 청약에 돌입하며 개인투자자에 배정된 물량은 약 65억원이다.

◇IPO 시장 1분기 선전…유가증권 딜은 '아직'

올해 1분기 IPO 공모 시장의 열기는 뜨거웠다. 1월 웹캐시를 시작으로 천보, 노랑풍선 등 공모에 나선 기업들이 수요예측에서 줄줄이 '오버부킹'을 기록했다. 확정 공모가가 밴드 하단을 밑도는 수준에서 책정된 기업은 이노테라피가 유일했다.

코스닥 상장에 도전하는 기업들은 코스닥활성화 정책, 소규모 딜 사이즈 등에 힘입어 작년에 이어 올해도 무난하게 증시 입성을 마치는 모습이다. 지난해 유가증권 IPO 딜은 부진했으나 올해는 드림텍, 현대오토에버 등이 공모 관문을 통과하면서 유가증권 딜도 투심이 살아나고 있다.

다만 삼성바이오로직스의 분식 회계 수사가 재진행되면서 유가증권시장 입성을 노리는 기업들의 불안감은 가중될 것으로 보인다. 지난해 바디프랜드, 현대오일뱅크, 카카오게임즈 등이 감리 이슈에 의해 IPO 일정에 차질이 생겼다. 3월 내로 상장예비심사 승인 결과가 나올 예정이던 바디프랜드는 다시 감리의 주요 타깃이 될 가능성을 배제할 수 없게 됐다.

< 저작권자 ⓒ 자본시장 미디어 'thebell', 무단 전재, 재배포 및 AI학습 이용 금지 >

관련기사

best clicks

최신뉴스 in 전체기사

-

- 수출입은행, 상반기 출자사업에 14곳 출사표

- 카카오, 2억달러 교환사채 발행 '공식화'

- [Red & Blue]수급 몰리는 피제이메탈, 알루미늄 시세 급등 '수혜'

- 이에이트, 가천대·길병원과 '디지털 트윈 병원' 구축 MOU

- [멀티플렉스 재무 점검]베트남만 남은 롯데시네마 해외사업

- [뮤지컬 제작사 열전]EMK컴퍼니, 고속성장 비결은 '대기업과 10년 동맹'

- 모트롤 인수 추진하는 두산그룹, 3년 전과 달라진 건

- [LG화학의 변신]패착된 NCC 증설, 자산 유동화 '제값 받기' 관건

- [캐시플로 모니터]포스코인터 '조단위 투자' 거뜬한 현금창출력

- [항공사 기단 2.0]'공격 확대' 에어프레미아·이스타, 매출·리스 줄다리기