유리운용, 베트남펀드가 '효자'…설정액 21% '급증' [자산운용사 경영분석]②'유리베트남알파' 작년 1348억 유입, 채권형자금은 감소

이민호 기자공개 2019-03-29 08:10:07

이 기사는 2019년 03월 27일 13:45 thebell 에 표출된 기사입니다.

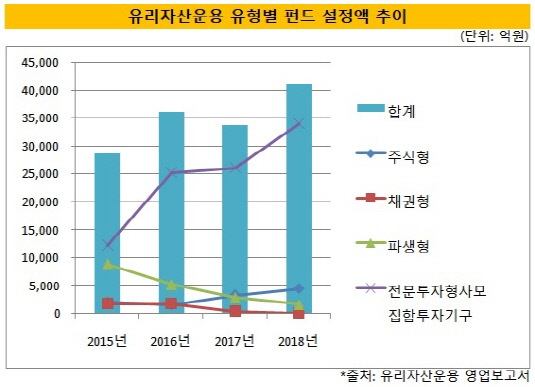

유리자산운용의 펀드 설정액이 일년만에 증가세로 돌아섰다. 베트남 주식에 투자하는 주식형펀드가 자금을 대거 끌어들였다. 전문투자형 사모펀드로 설정된 채권형펀드가 크게 늘어난 점도 한 몫 했다.27일 유리자산운용 영업보고서에 따르면 유리자산운용의 지난해 말 집합투자기구(펀드) 설정액은 4조1026억원으로 집계됐다. 이는 전년 말보다 21.6% 증가한 규모다. 2017년 말 3조3732억원으로 전년 말(3조6029억원)보다 줄었지만 지난해 4조원대를 돌파하는 데 성공했다.

|

설정액 증가율이 가장 돋보였던 유형은 주식형이었다. 유리자산운용은 공모펀드의 경우 주식형펀드를 주력으로 운용하고 있다. 주식형펀드의 지난해 말 설정액은 4409억원으로 전년 말 대비 34.1% 늘었다. 2015년 말 1968억원이었던 주식형펀드 설정액은 3년 만에 4000억원대로 증가했다. 종목 선정과 포트폴리오 구성에서 피데스자산운용의 자문을 받는 '유리베트남알파증권자투자신탁[주식]_운용'의 지난해 말 설정액은 1909억원으로 연중 1348억원의 자금이 유입됐다. 이 펀드는 지난해 소프트클로징된 한국투자신탁운용의 '한국투자베트남그로스증권자투자신탁(주식)(모)'의 대안 상품으로 주목받았다.

다만 이외의 주식형펀드에서 설정액이 전반적으로 감소세를 보인 것은 오점이다. '유리글로벌거래소증권자투자신탁1[주식]_운용'(813억원)에서 지난해 353억원이 유출됐다. '유리스몰뷰티증권자투자신탁[주식]_운용'(140억원)과 '유리스몰뷰티v3목표전환형증권투자신탁[주식]운용'(337억원)에서도 각각 113억원과 76억원이 감소했다.

채권형펀드 설정액은 큰 폭으로 줄었다. 지난해 말 채권형펀드 설정액은 43억원으로 전년 말보다 88.3% 감소했다. 채권형펀드 항목에는 공모펀드 설정액과 함께 과거 설정된 전문투자형이 아닌 사모펀드의 설정액이 포함된다. 유리자산운용은 최근 설정되는 채권형펀드가 주로 전문투자형 사모펀드이기 때문에 해당 펀드를 영업보고서상 전문투자형 사모펀드 설정액에 포함시키고 있다. 채권형펀드 항목에는 규모가 상대적으로 작은 채권형 공모펀드의 유입이 표시되는 반면 과거 설정된 채권형 사모펀드의 청산이 계속되고 있어 수치가 줄어들 수밖에 없다는 것이 유리자산운용 측 설명이다. 채권형 공모펀드의 경우 '유리베트남분할매수목표전환형증권투자신탁[채권]운용'(10억원)에서 지난해 130억원이 유출됐다.

혼합주식형펀드와 혼합채권형펀드 설정액은 꾸준한 감소세를 보였다. 지난해 말 혼합주식형펀드와 혼합채권형펀드 설정액은 281억원과 605억원으로 각각 전년 말보다 33.1%, 17.4% 줄었다. '유리트리플알파증권자투자신탁[주식혼합]_운용'(115억원)에서 지난해에만 201억원이 감소했다. '유리베트남공모주증권자투자신탁[채권혼합]운용'(300억원)은 같은 기간 107억원 줄었다. 국내 최초의 블록딜 투자 공모펀드로 주목을 받았던 '유리블록딜공모주증권투자신탁[채권혼합]운용'은 지난해 12월 18일 출시돼 연말까지 20억원을 모으는 데 그쳤다.

유리자산운용이 과거 강점를 보였던 파생형펀드도 설정액이 지속적으로 감소하고 있다. 유리자산운용은 ELS(주가연계증권)에 투자하는 ELF(주가연계펀드)로 자금을 끌어모았지만 ELF 시장이 부진한 영향을 직접적으로 받았다. 이 때문에 2015년 말 8833억원에 달했던 파생형펀드 설정액은 지난해 말 1627억원으로 크게 줄었다. 전년 대비로는 42.7% 감소한 규모다. 다만 '유리베트남스마트분할매수목표전환형증권투자신탁H[주식혼합-파생형]운용'은 지난해 10월 설정돼 연말까지 94억원을 모으며 선전했다.

전문투자형 사모펀드 설정액은 전년 말보다 30.6% 늘어난 3조4053억원으로 집계됐다. 2015년 1조원대였던 전문투자형 사모펀드 설정액은 3년 만에 3조원을 넘어섰다. 채권형펀드 중심으로 전문투자형 사모펀드 설정액을 끌어올린 전략이 맞아떨어진 것으로 풀이된다.

영업보고서상 부동산펀드 설정액은 예년과 같이 '0'을 나타냈고 특별자산펀드 설정액은 5억원으로 전년 말과 변동이 없었다. 유리자산운용은 부동산이나 대체투자를 다루는 조직이나 인력을 두지 않고 있다. 다만 지난 20일 대체투자 전문가로 꼽히는 조우철 전 케이리츠앤파트너스 대표가 유리자산운용 신임 대표이사로 선임되며 주식이나 채권 등 전통자산에 치우쳐있던 투자자산이 대체자산으로 확대될 것이라는 전망이 나온다.

유리자산운용 관계자는 "기존에 전통자산 위주로도 충분히 양호한 성과를 달성해왔다"며 "향후 대체투자로 보폭을 넓힐 준비를 하고 있다"고 설명했다.

< 저작권자 ⓒ 자본시장 미디어 'thebell', 무단 전재, 재배포 및 AI학습 이용 금지 >

관련기사

best clicks

최신뉴스 in 전체기사

-

- [Korean Paper]'중동+고금리' 리스크에 하나은행 선방했다

- [HD현대마린솔루션 IPO]HD현대중공업 데자뷔, '삼성·대신증권' 인수단 포함

- 하이스틸, 미국발 훈풍 타고 성장 기대감

- 셀론텍, 중국에 테라필 의료기기 등록 신청

- 제이스코홀딩스 "필리핀 다나가트 광산 니켈 채굴 임박"

- 폴라리스오피스, 위레이저와 '해운물류 문서 AI 혁신' 맞손

- EV첨단소재, 나라장터 엑스포에 '투명LED 필름' 출품

- 카카오, 외화 메자닌 발행 추진

- 대구은행, '계좌 임의개설' 제재 수위 가닥…불확실성 제거

- 전대금융 보폭 넓히는 수은…한도 82억달러로 상향

이민호 기자의 다른 기사 보기

-

- [Board Index/두산그룹]규제 전문가 다수 포진한 사외이사진

- 사외이사는 누가 뽑아야 할까

- [Board Index/두산그룹]내부절차뿐인 CEO 승계정책…위원회 설치 의지는 밝혀

- [Board Index/두산그룹]'보상위원회 미설치' 사내이사 보수는 내규 준수

- [Board Index/두산그룹]사내이사 배제된 사추위, 독립성 눈길

- [Board Index/두산그룹]사외이사가 이사회 의장인 상장사 '0곳'

- [Board Index/두산그룹]'각자대표' CFO 위상 높인 두산그룹

- [조인트벤처 활용법]SK가스 가스화학 밸류체인 중심에 손철승 재무실장

- [조인트벤처 활용법]자생력 요구받는 SK가스 가스화학 밸류체인

- [조인트벤처 활용법]SK가스, 가스화학 밸류체인 완성한 SK어드밴스드-울산PP