김희원 아스트 대표, 유증 최대 81% 포기…더 싼 CB 때문? 콜옵션 덕 '경영권 방어' 가능…아스트 "자금 사정 고려, 청약 증액 검토"

박창현 기자공개 2019-04-03 08:04:01

이 기사는 2019년 04월 02일 14:53 thebell 에 표출된 기사입니다.

아스트 최대주주이자 최고경영자(CEO)인 김희원 대표이사(사진)가 유상증자 배정 물량 상당액을 포기할 계획이다. 배정 물량 중 일부만 떠안기로 하면서 유증 투자액도 100억원 이상 아끼게 됐다. 통상 최대주주 청약율은 유증 흥행과 투자 매력도를 가늠하는 잣대가 된다.

|

아스트는 최근 1013억원 규모의 주주배정 유상증자 계획을 발표했다. 발행가는 1만1150원이며, 보통주 총 900만주가 발행된다. 청약은 5월 말 진행되며 신주 상장 예정일은 6월 18일이다.

이번 유증은 브라질 프로젝트 인수와 맞물려 있다. 아스트는 지난 달 미국 트라이엄프 에어로스트럭처(Triumph Aerostructures, LLC)로부터 브라질 엠브라에르(Embraer)사의 'E-Jet Ⅱ' 기종 동체 제작 사업권을 인수했다. 총 계약 금액은 1300억원에 달한다. 아스트는 이번 유증 대금으로 계약 금액을 마련할 예정이다.

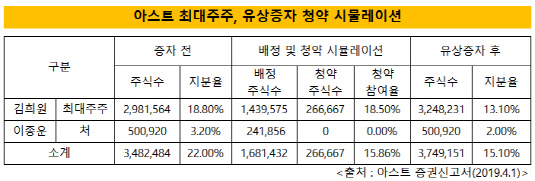

대형 프로젝트 추진을 위한 자본확충 거래라는 점에서 최대주주 측의 투자 규모에도 관심이 모아졌다. 아스트 최대주주는 지분 18.8%를 갖고 있는 김희원 대표다. 부인인 이종운 씨 보유분 3.2%까지 더하면 최대주주 측 지분율은 22%로 늘어난다. 주주 배정 원칙에 따라 기존 주주들은 소유 주식 1주당 0.4828주의 신주를 받을 수 있다. 신주 배정 비율에 따라 김 대표와 이 씨는 각각 143만9575주, 24만1856주의 신주가 배정됐다.

하지만 최대주주 측은 증권신고서를 통해 유증 배정 물량 가운데 15.8%만 청약할 예정이라고 밝혔다. 84.2% 물량에 대해 투자를 포기한 셈이다. 김 대표만 26만6667주를 청약하고, 이 씨는 단 한주도 유증에 참여하지 않을 방침이다. 대부분의 배정 물량을 포기함에 따라 지분율 희석이 불가피할 것으로 전망된다. 실제 계획대로 청약에 나설 경우, 최대주주 지분율은 15.1%까지 내려 앉는다.

|

업계는 김 대표가 'CB 콜옵션'이라는 확실한 경영권 방어 수단을 확보하고 있어 이 같은 결단을 내릴 수 있었다는 분석을 내놓고 있다. 아스트는 지난해 10월 260억원 규모의 제5회차 사모 CB를 발행했다. 최대주주 지분율 희석을 방지하기 위해 당시 아스트는 채권 일부를 되살 수 있는 '콜옵션' 조건을 달았다. 계약 내용에 따라 아스트는 사채 발행가액(260억원)의 최대 35%, 즉 91억원 어치의 CB를 다시 살 수 있다. 또 해당 권리를 제3자에게 넘겨줄 수도 있다. 권리 행사는 올해 10월부터 내년 9월까지 매월 30일마다 가능하다.

통상 기업들은 콜옵션을 최대주주나 오너일가에게 양도한다. 전환권 확보를 통해 경영권 방어에 나서는 전략이다. 아스트 역시 최대주주 측 지분율이 높지 않은 만큼 이 같은 선택지를 택할 가능성이 높다. 당장 콜옵션을 통해 확보할 수 있는 지분수가 88만주가 넘는다. 이는 현재 아스트 발행주식 총수의 5.6%에 해당하는 규모다. 이번 유증 물량을 감안하더라도 3.56%의 지분율 방어가 가능하다.

김 대표 입장에서는 당장 유증에 참여하는 것보다 중장기적으로 CB 콜옵션 카드를 활용하는 것이 여러모로 유리하다. 먼저 가격 이점이 있다. 현재 유증 발행 예상가격은 1만1250원이지만, CB 전환가는 이 보다 10% 가량 더 낮은 1만332원이다. 같은 자금을 투입한다고 가정하면 CB 투자시 더 많은 지분을 확보할 수 있다.

여기에 CB는 김 대표가 직접 돈을 투입하지 않아도 된다. 믿을 만한 제3자에게 콜옵션을 행사해서 우호 세력으로 두면 된다. 다음 달까지 투자에 나서야하는 유증과 달리 CB는 권리 만기 시점이 아직 17개월이나 남아있어 다양한 전략적 구상도 가능하다.

아스트는 증권신고서에 최소 청약 물량만 기재했을 뿐 최대주주와 추가 논의를 통해 증액을 검토하고 있다고 밝혔다. 아스트 관계자는 "김희원 대표의 최소 청약 예정 물량을 기재했을 뿐 확정된 사안은 아니다"며 "실제 청약 때 더 많은 물량을 확보하기 위해 내부 검토와 논의를 진행하고 있다"고 말했다. 다만 최대주주 측이 배정 물량을 전부 청약하지는 못한다는 입장이다. 활용 가능한 재원에 한계가 있기 때문이다.

또 CB 활용 가능성에 대해 과거에도 CB 발행 콜옵션이 있었지만 행사하지 않은 경우도 있었다며 유증과 전혀 별개 사안이라는 점을 강조했다.

< 저작권자 ⓒ 자본시장 미디어 'thebell', 무단 전재, 재배포 및 AI학습 이용 금지 >

관련기사

best clicks

최신뉴스 in 전체기사

-

- [태영건설 워크아웃]계속기업가치 1.1조 vs 청산가치 1조

- '업스테이지 투자' 미래에셋벤처, AI포트만 2000억 '베팅'

- 주관사단 '몸집 줄인' 롯데, 미매각 부담 덜어냈나

- [Korean Paper]외평채 벤치마크 '물음표'…통화 다각화로 돌파할까

- [Korean Paper]'중동+고금리' 리스크에 하나은행 선방했다

- [HD현대마린솔루션 IPO]HD현대중공업 데자뷔, '삼성·대신증권' 인수단 포함

- 하이스틸, 미국발 훈풍 타고 성장 기대감

- 셀론텍, 중국에 테라필 의료기기 등록 신청

- 제이스코홀딩스 "필리핀 다나가트 광산 니켈 채굴 임박"

- 폴라리스오피스, 위레이저와 '해운물류 문서 AI 혁신' 맞손