1.6조 지원안 한계, 등급 하향검토 제외 어렵다 [아시아나항공 M&A]유동성, 시장심리 안정 등 '긍정적'…원매자 확정 등 후속 이벤트 필요

양정우 기자공개 2019-04-24 13:00:00

이 기사는 2019년 04월 23일 18:53 thebell 에 표출된 기사입니다.

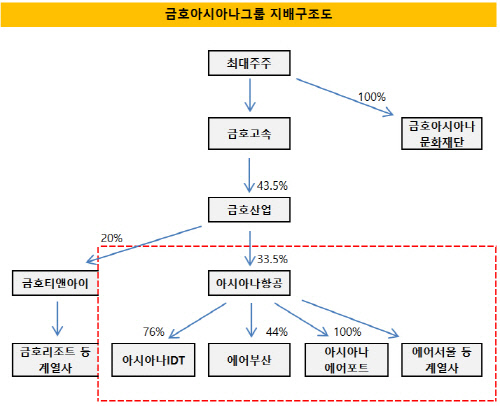

아시아나항공 채권단이 1조6000억원 규모의 추가 지원책을 발표했지만 신용평가사의 등급 하향검토 등재 상태는 장기화될 전망이다. 5000억원 영구채 인수를 제외한 나머지 방안은 대출 형태의 지원으로 짜여져 있다. 단기적인 유동성 확보와 시장심리 안정화에 긍정적이지만 당장 감시 대상에서 제외할 이벤트는 아니라는 시각이 지배적이다.KDB산업은행 등 채권단은 23일 아시아나항공을 상대로 1조6000억원 규모의 금융 지원에 나선다고 밝혔다. 아시아나항공이 발행하는 5000억원 영구채를 사들이는 동시에 한도대출(크레딧 라인)과 보증한도(Stand-by L/C)로 각각 8000억원, 3000억원을 지원할 방침이다.

당초 금호아시아나그룹이 자구안을 제출하면서 요청한 자금 지원 규모가 5000억원 수준이었다. 물론 영구채를 제외하면 '마이너스 통장' 개념의 대출이지만 채권단 입장에선 통큰 결정을 내렸다는 평가가 나오고 있다. 당분간 만기가 도래하는 각종 차입금에 대해 상환 부담을 크게 덜어냈다.

다만 크레딧업계에선 보수적인 시각을 견지하고 있다. 유동성 위기에 한숨을 돌렸지만 레이팅 액션에 나설 만한 자금 확충은 아니라는 게 중론이다. 신용도 측면에서 채권단의 유동성 지원은 단순히 규모뿐 아니라 지원 구조가 중요하기 때문이다. 대출 형태의 자금 지원은 단기 유동성 확보와 시장심리 안정화에 보탬이 된다. 하지만 신용도 개선을 이끄는 효과까지 기대하기가 쉽지 않다. 만기 구조상 단기차입 부담을 줄이기는 어렵기 때문이다.

|

아시아나항공의 지난해 말 연결기준 순차입금은 3조원 수준에 달한다. 중장거리 기재 도입을 계획했던 만큼 차입 규모가 다시 증가할 가능성도 적지 않다. 이번에 채권단이 확정한 지원 자금을 자본과 부채로 나눠 차입 구조를 진단할 필요가 있는 셈이다.

이 때문에 본질적으로 신용도를 개선하려면 대규모 자본 확충과 대대적인 자산 매각이 필요한 것으로 여겨져 왔다. 이번 추가 지원책에 따라 발행되는 영구채도 신용평가사에서 자본성을 어느 정도 인정할지 미지수다. 신평업계는 영구채의 만기와 스텝업 조항 등을 감안해 전체 발행 규모의 일부를 자본으로 인정해주고 있다.

앞으로 아시아나항공이 하향검토 꼬리표에서 벗어나려면 후속 이벤트가 이어질 필요가 있다. 유동성 위험의 축소로 자본시장 접근성의 회복되거나 인수합병(M&A) 원매자 확정 등 굶직한 이벤트가 벌어질 경우 감시 대상 제외가 논의될 것으로 관측된다. 이 때까지 상당 기간 하향검토 와치리스트에 올라있을 것으로 크레딧업계는 보고 있다.

물론 아시아나항공이 건실한 새 주인을 찾으면 모든 상황이 뒤바뀐다. 현재 업계에서 거론되는 국내 상위 그룹사가 인수자로 나서면 오히려 등급 상향 평정이 검토될 전망이다. 무엇보다 다른 계열사에서 지원을 받을 가능성이 곧바로 신용도에 반영돼야 한다. 이 경우 자본시장 접근성도 단번에 회복될 가능성이 높다는 진단이다.

< 저작권자 ⓒ 자본시장 미디어 'thebell', 무단 전재, 재배포 및 AI학습 이용 금지 >

관련기사

best clicks

최신뉴스 in 전체기사

-

- [2분기 추천상품]6곳 가판대 구성 변화…판매사 선택 '천차만별'

- 펀드 도우미 사무관리사, 작년 성과 비교해보니

- '전방투자 수혜' 유니셈, 증설 호재 성장 기대감

- [돌아온 임종윤 넥스트 한미약품]혼돈에도 할 건 한다, 재건 첫 신호탄 100명 공채 시작

- [오너경영인 보수 분석]현대차그룹, 고정 급여보다 실적 연동하는 성과급 핵심

- FI 떠난 스마일게이트RPG, IPO 수면 아래로

- [뮤지컬 제작사 열전]제작사 빅5, 시장 확대에 '함박웃음'…외형 '껑충'

- SM, 카카오 '콘텐츠 비욘드 콘텐츠' 동참…청사진은

- [Film Making]스튜디오드래곤 <그놈은 흑염룡>, 이수현 감독-김수연 작가 호흡

- [오너경영인 보수 분석]오너들은 과연 받는 만큼 일할까

양정우 기자의 다른 기사 보기

-

- 'K-방산' MNC솔루션, 대표주관사 'KB증권'

- [HD현대마린솔루션 IPO]고밸류 vs 저밸류…'피어그룹' 훌쩍 넘은 성장 여력

- [IB 풍향계]퓨리오사AI, 주관사 선정…축소되는 리벨리온 후보군

- [IPO 모니터]'엔켐 후광' 이피캠텍, NH증권과 상장 나선다

- [IB 풍향계]삼성 IB 헤드, '골드만 네트워크'로 IPO·M&A 종횡무진

- IPO 빅딜 휩쓴 '미래에셋·삼성'…격전마다 '승전보'

- '4조 밸류' 퓨리오사AI, 상장주관사 '미래·삼성'

- 상장 나선 이피캠텍, '나홀로 질주' 엔켐 덕보나

- [thebell desk]지배구조 재편? "문제는 주주야!"

- [Rating Watch]AAA 복귀 '첫발' 현대차…미동없는 한기평은 '언제쯤'