롯데케미칼, M&A 대신 자회사 합병 택한 이유 작년 공격적 인수합병 예고…수익성 저하에 내실 다지기 급선무 판단

최은진 기자공개 2019-04-24 18:16:42

이 기사는 2019년 04월 24일 15:48 thebell 에 표출된 기사입니다.

롯데케미칼이 자회사인 롯데첨단소재를 흡수합병하는 방안을 유력시 검토하는 데 이어 롯데정밀화학과의 합병도 고민하고 있다. 중복되는 사업부문을 합치고 제품군의 수직계열화를 강화해 효율성과 시너지를 높이겠다는 판단이다. 당초 석유화학업계는 롯데케미칼이 다운사이클(Down Cycle)을 이기는 전략으로 공격적인 인수합병(M&A)에 나설 것으로 관측했지만, 오히려 내실을 기하는 데 초점을 맞추는 행보를 보이고 있다.24일 관련업계에 따르면 롯데케미칼은 연내 롯데첨단소재를 흡수합병한 후 내년께 롯데정밀화학을 합병하는 방안을 검토하고 있다. 롯데첨단소재와의 합병은 오는 5월 이사회 결의를 거쳐 연내 마무리 될 것으로 예상된다. 롯데정밀화학을 합병하는 방안은 아직 충분한 검토가 이뤄지지 않은만큼 다소 시간이 소요될 것으로 보인다. 지분구도를 살펴보면 롯데첨단소재는 롯데케미칼이 지분 90%를 보유한 최대주주이고, 롯데정밀화학은 상장사로 롯데케미칼 지분율은 31.13%이다.

롯데케미칼이 자회사의 흡수합병을 검토하는 이유는 일단은 효율성 차원으로 해석된다. 석유화학의 밸류체인을 강화하면서 기초소재부터 고부가 제품군까지 수직 계열화를 이뤄 시너지를 높이겠다는 목표다. 또 컴파운드와 같은 중복되는 사업영역을 통합하면서 비용 효율화를 도모할 수 있을 것으로도 보고 있다.

롯데케미칼 고위 관계자는 "자회사를 흡수합병하게 되면 우선은 중첩 사업을 정리할 수 있다는 데 의의가 있고 제품군을 계열화 시키면서 역량을 강화할 수 있을 것으로 본다"며 "내부적인 절차가 아직 끝나지는 않았지만 자회사와의 합병 수순으로 이어질 것으로 본다"고 말했다.

석유화학업계는 롯데케미칼의 이같은 자회사 합병 행보에 업황 둔화를 극복하는 전략이 변화한 것으로 해석하고 있다. 현재 석유화학업황은 경기 둔화와 더불어 에틸렌의 과잉생산으로 다운사이클에 접어든 상황이다. 당초 롯데케미칼은 업황 둔화를 공격적인 M&A를 통해 극복하려 했다. 지난해 전임 대표이사였던 허수영 부회장이 새로운 연구개발(R&D)보다 M&A가 필요할 때라고 역설한 것은 물론 그룹 M&A 전문가인 임병연 대표가 신임 수장으로 발탁된 것 등이 이러한 전략에 무게를 실었다.

하지만 롯데케미칼은 공격적인 M&A보다는 내실 다지기에 집중하는 모양새다. 무리하게 몸집을 불리는 것보다 내부 역량을 결속하는 데 힘을 쏟는 것이 더 바람직하다는 판단으로 자회사 합병에 적극적으로 나서는 것으로 보인다. 올 초 LG화학 등 주요 대기업들이 눈독을 들였던 독일 바스프(BASF)의 엔지니어링플라스틱(EP) M&A도 검토 단계에서 완전히 접은 것 역시 M&A는 시기상조라고 판단했기 때문이다. 당시 임 대표는 더벨과의 통화에서 "경쟁력 강화 차원에서 지주나 자체적으로나 M&A는 필요한 전략이지만 외부여건을 고려할 때 당분간은 천천히 관망하는 것이 필요하다"고 밝힌 바 있다.

|

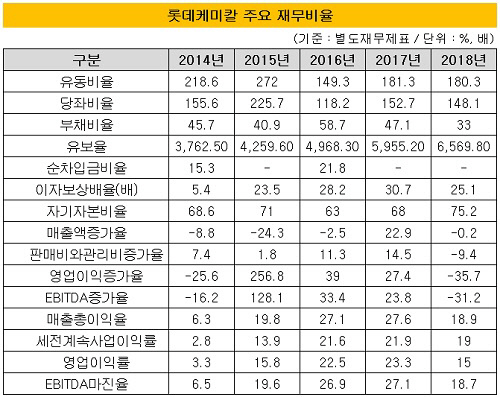

사실 롯데케미칼은 재무적으로 경쟁사 대비 안정적인 흐름을 보이고 있다. 별도기준 매출총이익률은 18.9%, 에비타마진(EBITDA Margin)은 18.9%를 나타내고 있다. 부채비율은 33%, 이자보상배율은 25.1배이다. 한화케미칼은 매출총이익률이 16%, 에비타마진이 13.2%, 부채비율 51.8%, 이자보상배율 8.6배다. 재무비율로만 따졌을 때 롯데케미칼이 한화케미칼보다 더욱 탄탄한 구조를 갖고 있다고 볼 수 있다.

그럼에도 롯데케미칼이 내실을 기하는 다소 보수적인 전략으로 선회하는 이유는 수익성 때문으로 해석된다. 롯데케미칼의 에탄 분해시설인 ECC(Ethane Cracking Center)가 공급을 늘린 데 따라 에틸렌 계열 제품의 마진이나 스프레드가 줄어들어 수익성을 떨어질 것으로 관측되고 있다. 물론 롯데케미칼은 다양한 제품군을 통해 수익성 저하를 방어할 것으로 보이지만 일정수준의 출혈은 불가피하다는 게 금융투자업계 시각이다. 나프타 분해시설인 NCC(Naphtha Cracking Center)의 국내 및 인도네시아 생산설비의 증설 투자도 투자도 부담되는 상황이다.

재무비율로 따져봐도 수익성 비율은 전년 대비 다소 둔화됐다. 매출총이익률은 2017년 27.6%에서 지난해 18.9%로 떨어졌고 영업이익률은 같은기간 23.3%에서 15%로 내려앉았다. 에비타마진이나 자기자본이익률(ROE)도 전년대비 축소됐다. 경쟁사대비 양호한 상황이더라도 내부적으로는 수익성 저하에 대한 고심이 클 수 밖에 없다는 분석이다. 신용평가업계서도 롯데케미칼의 생산시설 증설, 수익성 감소, 해외투자 등이 신용도 및 재무적 압박을 가할 수 있는 부담으로 보고 있다.

금융투자업계 관계자는 "롯데케미칼은 재무적으로 우수한 여건을 보이고 있지만 업황이 다운사이클을 보이는 상황에서 무리한 외연 확대를 꾀하기에는 부담이 따랐을 것으로 분석된다"며 "자회사 합병 등 우선 결속력을 다지고 내실을 키우는 데 집중하고 업황 회복과 함께 몸집을 키울 것으로 예상된다"고 말했다.

< 저작권자 ⓒ 자본시장 미디어 'thebell', 무단 전재, 재배포 및 AI학습 이용 금지 >

관련기사

best clicks

최신뉴스 in 전체기사

-

- [LK삼양 뉴비기닝]그룹 오너 구본욱의 변신, 경쟁력 강화만 본다

- [루키 바이오텍 in market]김권 셀비온 대표"경쟁약 넘는 효능, 품목허가 꿈 도전"

- [Policy Radar]바이오시밀러 문턱 낮춘 유럽, 비용·경쟁 판이 바뀐다

- [보험사 IFRS17 조기도입 명암]MG손보, 자본잠식 벗어났지만 결손금 두 배 늘었다

- [한국투자캐피탈]6년 만에 사내이사 신규 선임…사내이사 2인 체제로

- [이사회 분석]OSB저축, 장찬 신임 대표 이사회 '재정비'

- [금융지주 해외은행 실적 점검]갈 길 바쁜 농협은행…캄보디아 법인 '역성장'

- [이사회 모니터]BNP파리바-신한금융 합작경영 상징 '이사회 쿼터'

- [보험사 IFRS17 조기도입 명암]흥국생명, 'IFRS17' 도입에도 자본 우려 못 지웠다

- [저축은행 유동성 진단]상상인계열, 유동성 '최상위권'…관건은 건전성 관리