GS파워, 5년 연속 흥행이을까…차입부담 변수 [발행사분석]4년 연속 회사채 완판…늘어나는 차입금, AA급 신용도 흔들

임효정 기자공개 2019-04-29 14:42:57

이 기사는 2019년 04월 26일 17:44 thebell 에 표출된 기사입니다.

GS파워(AA, 안정적)가 올해에도 어김없이 공모 회사채 시장을 찾는다. 설비 투자가 이어지다보니 매년 공모채 시장에서 자금을 이어오고 있는 상황이다. 안정적인 영업현금 창출력을 무기로 5년 연속 회사채 완판을 이어갈 지 주목된다.다만 커져가는 차입부담은 흥행 변수로 꼽힌다. 2~3년간 투자금이 더 소요된다는 점에서 재무지표들이 더 악화될 가능성도 크다. 현재 일부 지표는 등급 하향 트리거를 충족한 상태로 설립 이후 유지되고 있는 AA급 신용도도 위태로운 실정이다.

◇장기물 위주 조달…실적성장에 자신감도 업

GS파워는 다음달 2일 1200억원 규모의 공모채 발행을 위한 수요예측을 진행한다. 트랜치는 5년물(700억원)과 10년물(500억원)로 구성했다. 공동 대표주관사는 KB증권과 NH투자증권이 맡는다.

GS파워는 5년 연속 공모채 시장을 찾고 있다. 2015년 이후 한 해도 빠지지 않았다. 결과도 만족스러웠다. 매년 완판에 성공하며 증액 결정으로 마무리지었다.

이번 발행에서는 3년물은 제외하고 5년과 10년 장기물로 지난해보다 만기를 길게 구성했다. 그렇다고 회사가 장기물 경험이 없는 건 아니다. 2015년에도 5년물, 7년물, 10년물 등 장기물 중심으로 구성했다. 당시 두배가 넘는 기관 자금이 들어오면서 당초 발행 규모로 설정한 2500억원을 4000억원까지 증액하며 운영자금을 확보했다. 지난해의 경우 5배 이상 수요가 몰리며 조달 금리까지 낮추는 효과를 얻었다.

|

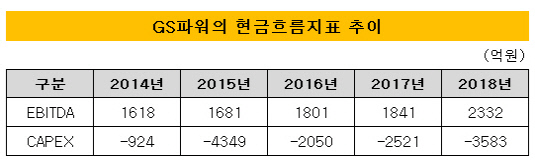

지난해에는 매출액까지 8000억원대로 복귀하는 데 성공했다. 4년만에 연 매출 8000억원대를 되찾았다. 영업이익은 1533억원으로 사상 최대 실적을 기록했다. 매년 1600억~1800억 원 수준으로 꾸준히 유지되던 EBITDA도 2000억원을 넘어섰다. 5년 연속 공모 조달 흥행이 예견되는 것도 안정적인 이익창출능력 때문이다.

◇늘어가는 차입금…하향 트리거 일부 충족

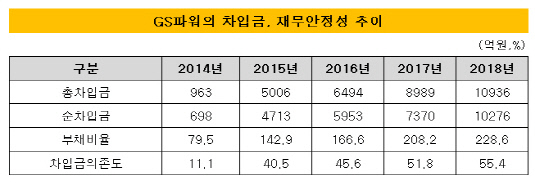

다만 차입금이 줄곧 늘고 있다는 점은 부담 요인이다. 총차입금과 순차입금은 지난해 말 기준 1조원이 넘었다.

부채비율도 228.6%에 달한다. 4년전 70%대였던 부채비율이 해마다 증가하고 있는 실정이다.

|

차입부담이 커지면서 2000년 신규 등급을 부여 받은 이후 유지 중인 AA급 신용도도 위태롭다. 신평업계는 GS파워의 등급 하향 트리거로 순차입금/EBITDA(3년 평균) 7배 초과, 차입금의존도 50% 초과 등을 제시했다. 지난해말 기준 순차입금/EBITDA는 5.2배, 차입금의존도는 55.4%로 일부 요건을 충족한 상태다.

회사는 차입금이 계속해 늘자 차입구조를 장기화시켜 상환부담을 줄이고 있는 상황이다. 이번 발행에서도 5년물, 10년물 등 장기물로 구성한 것도 이 같은 이유에서다.

신평업계 관계자는 "당분간은 투자로 인한 차입금을 줄이기는 어려울 것으로 예상된다"며 "차입금이 장기 위주로 구성되어 있으며 상환 시기가 분산되어 있는 점은 재무안정성에 긍정적 요인으로 작용하고 있다"고 말했다.

< 저작권자 ⓒ 자본시장 미디어 'thebell', 무단 전재, 재배포 및 AI학습 이용 금지 >

best clicks

최신뉴스 in 전체기사

-

- [보험사 IFRS17 조기도입 명암]MG손보, 자본잠식 벗어났지만 결손금 두 배 늘었다

- [한국투자캐피탈]6년 만에 사내이사 신규 선임…사내이사 2인 체제로

- [이사회 분석]OSB저축, 장찬 신임 대표 이사회 '재정비'

- [금융지주 해외은행 실적 점검]갈 길 바쁜 농협은행…캄보디아 법인 '역성장'

- [이사회 모니터]BNP파리바-신한금융 합작경영 상징 '이사회 쿼터'

- [보험사 IFRS17 조기도입 명암]흥국생명, 'IFRS17' 도입에도 자본 우려 못 지웠다

- [저축은행 유동성 진단]상상인계열, 유동성 '최상위권'…관건은 건전성 관리

- [KB캐피탈 인수 10년]‘KB차차차’ 앞세워 국내 대표 중고차거래 금융사

- [은행권 신경쟁 체제]KB국민은행, 리딩뱅크 관건은 '충당금'

- [우리은행 글로벌그룹 대수술]우리아메리카은행, 글로벌그룹 침체 속 '맏형 노릇' 톡톡