SKC의 'KCFT', IPO 불씨 남아있다 2021년까지 4000억 자본적지출…모회사 재무여력 한계, 재추진 가능성

이경주 기자공개 2019-06-14 12:36:00

이 기사는 2019년 06월 13일 16:48 thebell 에 표출된 기사입니다.

KCFT(케이씨에프테크놀로지스) 주인이 사모펀드 콜버그크래비스로버츠(KKR)에서 SKC로 바뀌지만 기업공개(IPO) 가능성은 여전히 남아있다.기존 KKR 아래서 추진했던 KCFT IPO는 구주매출과 신주모집 병행구조로 짜여졌다. KRR의 자금회수(구주매출)뿐 아니라 투자비 조달(신주모집) 목적도 있었다. KCFT 경쟁력 강화를 위해 4000억원 규모 전기차용 동박 생산설비 증설을 계획했다.

주인이 바뀌어도 투자비 조달은 필요하다. SKC는 1조원이 넘는 인수대금을 지불해야 하기 때문에 KCFT 투자비까지 감당하긴 힘들다. 이 때문에 KCFT 인수작업이 끝나면 다시 IPO를 재개할 가능성이 제기된다.

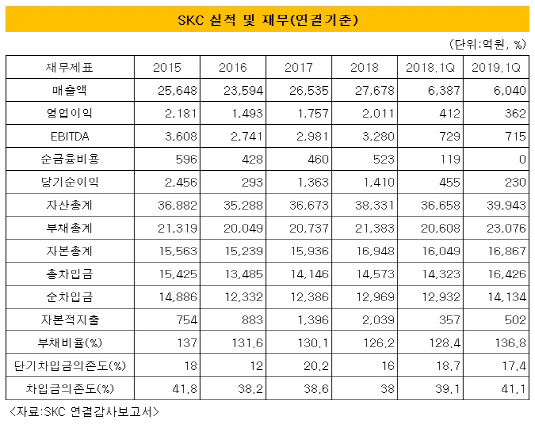

◇SKC, 차입금의존도 41%…빅딜로 레버리지비율 상승

SKC는 13일 이사회를 통해 1조2000억원에 KKR이 보유한 KCTF 지분 100%를 양수하기로 했다. SKC 자기자본(1조6948억원)의 70%에 이르는 빅딜이다. SKC는 자체 현금과 인수금융(차입)을 통해 비용을 조달하기로 했다. 양수예정일은 올해 12월 31일이다.

SKC는 현재도 차입금부담이 과중하다. 올 3월말 기준 총차입금이 1조6426억원으로 전체 자산(3조9943억원)에서 차지하는 비중(차입금의존도)이 41.1%다. 최근 증설투자를 늘리면서 재무도 함께 악화되는 추세에 있다.

SKC는 자본적 지출 규모가 2017년 1396억원에서 지난해 2039억원으로 늘었으며, 올 1분기에도 502억원으로 전년 동기(357억원)보다 150억원 가량 증가했다. 이에 따른 차입금확대로 부채비율도 올 1분기 136.8%로 지난해 말(126.2%) 대비 10.6%포인트 상승했다.

대형 M&A로 레버리지 부담은 더 가중될 전망이다. SKC 현금성자산은 1분기말 기준 2292억원에 그친다. 대규모 인수금융(차입)이 불가피하다.

|

◇KCFT, 전기차용 동박 설비증설에 4000억

KKR은 M&A 직전까지 IPO를 추진했었다. 엑시트를 위한 구주모집 뿐 아니라 신주모집을 병행했던 것으로 알려졌다. KCFT가 전기차시대 급성장에 따라 대규모 동박 증설이 필수적인 상황이었기 때문에 신주모집으로 자본을 확충하려했다.

KCFT는 리튬이온 2차전지에 들어가는 음극집전체용 핵심 소재인 전지박(동박) 생산을 주력으로 하고 있다. 글로벌 동박 점유율이 10% 내외로 국내 일진머티리얼즈와 함께 글로벌 1,2위를 다투고 있다. 지난해 동박사업부 매출은 2600억원 규모다. 주요 고객사는 국내 2차전지 업체인 LG화학과, SK이노베이션, 삼성SDI 등이다.

2차전지는 전기차 핵심동력원으로 채택되면서 시장이 급성장하고 있다. 시장조사기관 SNE리서치는 2차전지 시장규모가 2025년 1190억 달러(약 140조원)로 지난해 대비 약 530% 이상 성장할 것으로 예상했다. 2025년까지 연평균 성장률은 27%다. 동박 수요 역시 선제적으로 폭증하고 있다.

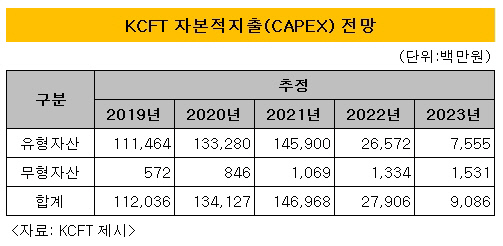

KCFT는 이에 올 초 2021년까지 3년 동안 4000억원 규모 동박 생산설비 증설을 결정했다. 연도별 자본적지출(카펙스) 배정액이 올해 1114억원, 2020년 1332억원, 2021년 1459억원이다. 증설이 완료되면 동박 생산량은 현재 2만톤에서 2021년 5만톤으로 늘어난다.

KCFT는 자체 자금력으론 투자비 감당이 힘들다. 지난해 말 기준 현금성자산은 549억원 수준이다. 반면 총차입금은 1464억원으로 전체 자산(3848억원)의 38%를 차지하고 있다. 이미 상당한 재무부담을 안고 있다.

|

◇SK그룹, KCFT 투자 늘릴 수도 있다…남아있는 IPO 불씨

KCFT는 대규모 투자 결정도 보수적이라는 평가를 받는다. 경쟁사인 일진머티리얼즈가 보다 적극적인 투자를 전개했기 때문이다. 일진머티리얼즈는 이미 2017년 말레이시아 공장 동박 설비 1만톤 증설을 했으며, 올해 추가로 2만톤 증설을 결정했다. KCFT는 올해 1만톤 증설에 나선 상황으로 일진머티리얼즈보다 2년이 늦고, 올해 투자규모도 절반 수반수준으로 알려졌다.

일각에서는 대주주가 KKR이었던 탓으로 해석했다. 사모펀드 특성상 모험보다는 안정을 추구했다는 설명이다. 하지만 주인이 SKC로 바뀌면서 투자기조가 공격적으로 바뀔 수 있다는 관측이 나온다. SK그룹은 그룹 차원에서 전기차 분야에 투자를 아끼지 않고 있다.

업계 관계자는 "SK그룹은 SK하이닉스 인수 직후 대규모 선제투자에 나섰던 전례가 있다"며 "KCFT도 투자규모가 보다 커지고 속도도 빨라질 수 있다"고 말했다.

결과적으로 SKC는 대형 M&A로 자금사정이 빠듯해진 반면, KCFT는 4000억원 투자를 늦출 수 없는 국면이다. SK그룹 특성상 KCFT는 오히려 투자확대가 결정될 수도 있다. 주인이 바뀌었지만 여전히 IPO 가능성이 남아 있다는 해석이 나오는 배경이다.

< 저작권자 ⓒ 자본시장 미디어 'thebell', 무단 전재, 재배포 및 AI학습 이용 금지 >

관련기사

best clicks

최신뉴스 in 전체기사

-

- [태영건설 워크아웃]계속기업가치 1.1조 vs 청산가치 1조

- '업스테이지 투자' 미래에셋벤처, AI포트만 2000억 '베팅'

- 주관사단 '몸집 줄인' 롯데, 미매각 부담 덜어냈나

- [Korean Paper]외평채 벤치마크 '물음표'…통화 다각화로 돌파할까

- [Korean Paper]'중동+고금리' 리스크에 하나은행 선방했다

- [HD현대마린솔루션 IPO]HD현대중공업 데자뷔, '삼성·대신증권' 인수단 포함

- 하이스틸, 미국발 훈풍 타고 성장 기대감

- 셀론텍, 중국에 테라필 의료기기 등록 신청

- 제이스코홀딩스 "필리핀 다나가트 광산 니켈 채굴 임박"

- 폴라리스오피스, 위레이저와 '해운물류 문서 AI 혁신' 맞손