유한양행, 성장 둔화 추이…재무구조는 개선세 영업이익률 0.1%대…역성장 기조 불구 차입금 상환 꾸준

민경문 기자공개 2019-09-05 08:18:32

이 기사는 2019년 09월 04일 11:09 thebell 에 표출된 기사입니다.

국내 매출 1위 제약업체인 유한양행의 성장세가 갈수록 더딘 모습을 보이고 있다. 올해 상반기만 따지면 역성장이나 다름없다. 연구개발비와·판매·관리비 등 비용 부담이 늘면서 수익성도 악화되는 추세다. 다만 재무구조 자체는 개선되고 있어 업계의 눈길을 끈다. 보유 현금이 줄었지만 차입금 감축이 더 많이 이뤄졌다는 분석이다.유한양행의 연결기준 상반기 매출은 7043억원을 달성해 전년 동기 대비 200억원 넘게 줄었다. 매출액 증가율은 2017년 10.7%에서 지난해 3.9%로 줄더니 올해 상반기 마이너스 성장을 기록한 셈이다. 제품과 상품 매출이 모두 줄어든 것과 무관치 않아 보인다.

수익성도 떨어지고 있다. 영업이익률은 6.1%(2017년), 3.3%(2018년) 그리고 올해 상반기는 0.1%로 손익분기점을 간신히 맞췄다. 올해 상반기 광고선전비와 경상연구개발비 지출을 크게 늘린 점이 영향을 미쳤다. 매출액 대비 연구개발비는 작년까지 7%대였지만 올해는 9.8%로 크게 확대됐다.

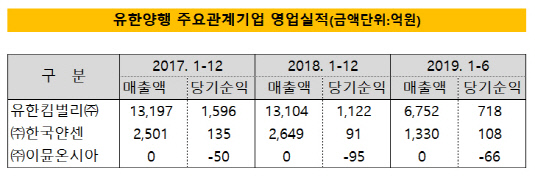

지분법이익의 경우 2017년 465억원에서 작년 317억원으로 감소했다가 올해 상반기에만 206억원으로 회복했다.각각 30% 지분을 가지고 있는 유한킴벌리와 한국얀센의 실적 개선이 주효했다는 분석이다. 이 밖에 기타손익과 금융손익이 상반기 증가하는 모습을 나타냈다.

|

영업이익이 감소하면서 현금흐름도 예전만 못한 분위기다. 2017년 1261억원에서 2018년 935억원 올해 상반기는 21억원까지 줄었다. 유한킴벌리, 유한크러락스 등에서의 배당금 감소도 현금흐름을 악화시키는 요인으로 작용했다. 유한킴벌리가 하반기 추가로 중간배당에 나설 가능성은 크지 않아 보인다.

상반기 영업활동 현금흐름 감소는 설비투자 등 투자활동을 위한 자금 마련에도 부담이 될 수 있었다. 유한양행은 결국 장·단기투자자산을 처분하는 동시에 기존 보유현금을 소진할 수밖에 없었다. 작년부터 투자자산 처분으로 확보한 자금은 약 500억원에 달한다.

물론 재무지표만 보면 유한양행의 자본구조는 개선 추이를 보이고 있다. 부채비율 및 차입금의존도는 2016년 말 각각 36.7% 및 9.6%에서 2019년 6월 말 현재 각각 28.1% 및 4.8%로 하락한 상태다. 같은기간 현금성 자산이 2556억원에서 2224억원으로 줄고 현금화가 용이한 단기투자자산도 줄었지만 차입금 역시 그만큼 갚았기 때문이다.

2016년 말 2000억원에 달했던 유한양행의 장·단기차입금은 올해 상반기 1012억원까지 감소한 것으로 나타났다. 현금성 자산을 고려하면 순차입금은 여전히 마이너스 상태를 유지하고 있다.

< 저작권자 ⓒ 자본시장 미디어 'thebell', 무단 전재, 재배포 및 AI학습 이용 금지 >

best clicks

최신뉴스 in 전체기사

-

- [아시아나 화물사업부 M&A]MBK 손잡은 에어프레미아, 다크호스 등극

- [대기업 프로스포츠 전술전략]전북현대, '돈방석' 기회 끝내 놓쳤다

- 골프존, 주가 하락에 발목잡혔나…GDR 분할 '무산'

- [Art Price Index]시장가치 못 찾은 퍼포먼스 작품

- 하이브 '집안싸움'이 가리키는 것

- 이익률 업계 톱인데 저평가 여전…소통 강화하는 OCI

- KB금융, 리딩금융의 품격 ‘주주환원’ 새 패러다임 제시

- 대외 첫 메시지 낸 최창원 의장의 속내는

- KG모빌리티, 라인 하나로 전기차까지

- [이사회 분석]갈 길 바쁜 LS이브이코리아, 사외이사 없이 간다