코리아에셋증권, IPO 흥행…기관 투심 잡았다 공모가 1만원, 희망밴드 최상단서 결정…수익성 인정 '고무적'

전경진 기자공개 2019-11-11 09:11:39

이 기사는 2019년 11월 07일 18:07 thebell 에 표출된 기사입니다.

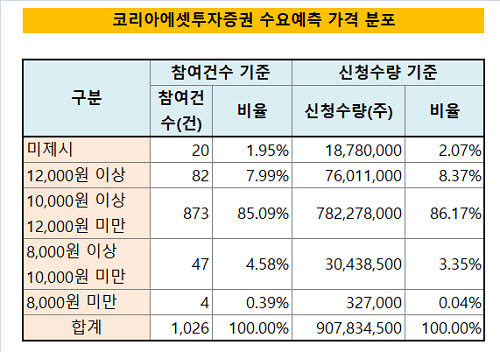

코리아에셋투자증권이 기업공개(IPO)에서 높은 기관 청약 경쟁률을 기록했다. 공모주 시장에서 상대적으로 비(非) 인기업종으로 분류되는 금융기관의 수요예측에 무려 1000곳이 넘는 기관들이 참여한 것이다.특히 전체 기관의 90% 이상이 공모가 최상단 이상의 가격에서 청약을 넣은 점이 주목된다. 투자은행(IB) 업무에 집중하는 등 수익성 제고 노력들이 시장에서 인정받은 모양새다.

코리아에셋투자증권은 7일 공모가를 1만원으로 확정해 공시했다. 이는 코리아에셋투자증권이 제시한 공모가 희망밴드(8000원~1만원) 최상단에 해당하는 가격이다.

코리아에셋투자증권은 지난 4일부터 이틀간 진행된 기관 수요예측에서 흥행한 덕분에 우호적인 공모가를 산정받을 수 있었다. 무엇보다 수요예측에 참여한 기관 95%(물량 기준)가 코리아에셋투자증권이 제시한 공모가 최상단 이상의 가격에서 주문을 넣은 점이 부각된다. 기관 청약 경쟁률은 무려 946대 1에 달했다.

공모가 희망밴드 미만의 가격을 제시한 기관은 전체 0.04%에 불과했다. IPO를 앞두고 업종에 대한 우려감 있었던 점을 감안하면 기대를 웃도는 흥행이라는 평가가 나오는 이유다.

|

코리아에셋투자증권 입장에서는 성장성을 인정 받은 점이 고무적이라는 평가다. 기업금융 위주로 업무를 집중하고 있면서 높은 수익성을 일궈내고 있는 점이 투심에 영향을 미친 것으로 풀이된다. 올해 2분기말 기준 코리아에셋투자증권의 ROE(자기자본이익률)은 27.4%로 업계 1위였다.

시장 관계자는 "공모주 시장에서는 업종별 청약 열기 차이가 뚜렷한 편"이라며 "시장에서 증권업계 사업 전망과는 별개로 코리아에셋투자증권의 성장성을 인정받은 모습"이라고 설명했다.

< 저작권자 ⓒ 자본시장 미디어 'thebell', 무단 전재, 재배포 및 AI학습 이용 금지 >

관련기사

best clicks

최신뉴스 in 전체기사

-

- [아시아나 화물사업부 M&A]MBK 손잡은 에어프레미아, 다크호스 등극

- [대기업 프로스포츠 전술전략]전북현대, '돈방석' 기회 끝내 놓쳤다

- 골프존, 주가 하락에 발목잡혔나…GDR 분할 '무산'

- [Art Price Index]시장가치 못 찾은 퍼포먼스 작품

- 하이브 '집안싸움'이 가리키는 것

- 이익률 업계 톱인데 저평가 여전…소통 강화하는 OCI

- KB금융, 리딩금융의 품격 ‘주주환원’ 새 패러다임 제시

- 대외 첫 메시지 낸 최창원 의장의 속내는

- KG모빌리티, 라인 하나로 전기차까지

- [이사회 분석]갈 길 바쁜 LS이브이코리아, 사외이사 없이 간다