한진인터 국제 크레딧 '출렁'…대한항공 영향은 유동성 리스크, 국내외 시각차…실적 둔화·ABS 등 부담 심화

피혜림 기자공개 2020-03-12 14:28:54

이 기사는 2020년 03월 11일 13:21 thebell 에 표출된 기사입니다.

과거 대한항공의 크레딧 리스크를 높였던 자회사 한진인터내셔널에 다시 적신호가 켜졌다. 글로벌 신용평가사 스탠다드앤드푸어스(S&P)는 코로나19 사태로 인한 영업환경 악화와 유동성 우려 등을 이유로 한진인터내셔널(B-)을 부정적 관찰대상으로 지정했다. 한진인터내셔널의 만기도래 차입금에 지급보증을 제공하고 있다는 점에서 대한항공의 크레딧 압력 역시 높아질 것으로 보인다.국내 신용평가사는 한진인터내셔널 영향에 대해 보수적으로 접근하는 모습이다. S&P는 구체적인 차환 계획을 확정하지 않았다는 이유로 한진인터내셔널의 신용도 하락 가능성을 높였다. 반면 국내 신평사는 차환 계획이 정해지지 않았다는 데 주목해 판단을 보류하는 양상이다.

자회사 부담을 제외하더라도 대한항공은 당장 코로나19 사태의 직격탄을 맞을 수밖에 없다. 코로나19 사태로 항공산업이 둔화된 탓에 당장 올 1분기 실적 둔화는 불가피하다. 특히 대한항공의 경우 지난해 3분기말 기준 매출액의 10%가량이 자산유동화증권(ABS)와 연계돼 있어 실적 저하로 인한 유동성 우려가 더욱 높아질 것으로 보인다.

◇한진인터내셔널 리스크, 국내외 시각차 뚜렷

대한항공 미국 자회사 한진인터내셔널이 국제 기준 CCC급으로의 추락을 눈앞에 뒀다. S&P는 6일 한진인터내셔널의 신용등급을 부정적 관찰대상으로 지정했다. 한진인터내셔널의 S&P 등급이 B-였다는 점에서 신용등급 하락이 현실화될 경우 등급은 최저수준인 CCC급으로 떨어진다. 한진인터내셔널은 국내 신용등급 없이, 국제 크레딧만을 부여받고 있다.

문제는 한진인터내셔널의 크레딧 우려를 높인 차입 부담이 대한항공과 연계돼 있다는 점이다. S&P의 올해 하반기 만기도래하는 8억 9300만달러 규모의 차입금 차환 계획이 명확하지 않다는 점 등을 이유로 한진인터내셔널을 부정적 관찰 대상에 지정했다.

대한항공은 한진인터내셔널의 차입금에 지급보증을 제공하고 있다. 코로나19 사태 등으로 미국 호텔 사업 수익성 저하가 예측되는만큼 한진인터내셔널의 차환 부담은 더욱 심화될 전망이다.

실제로 한진인터내셔널 등 자회사 부담은 대한항공의 국내 신용도에도 부담으로 지적돼 왔다. 2016년 국내 신용평가사는 한진인터내셔널과 한진해운 등 자회사에 대한 직간접적 지원에 따른 재무안정성 저하 등을 이유로 대한항공 등급(BBB+)에 '부정적' 아웃룩을 달기도 했다.

다만 국내 신용평가사는 한진인터내셔널의 유동성 우려가 현재 대한항공에 미칠 영향에 대해서는 조심스럽게 접근하고 있다. 차환 계획 미확정을 이유로 등급 하락 가능성을 높인 국제 신평사와 달리, 차환 리스크가 확실해지기 전까지는 신용도상 영향을 판단하기 어렵다는 입장이다.

신용평가사 관계자는 "한진인터내셔널에 대한 대한항공의 지급부담이 얼마나 현실화되는 지를 파악하기 위해서는 주요 차입금의 리파이낸싱 계획이 확정되거나 외부에 공개해야 한다"며 "하지만 기업 측에서는 리파이낸싱과 관련해 금융기관들과 논의 중이라는 수준의 이야기를 하고 있어 대한항공 신용도에 미칠 영향력을 당장 판단하기 어렵다"고 말했다.

◇코로나19 직격탄, 유동성 부담 심화

대한항공은 코로나19 사태로 자체 사업에 대한 리스크도 커지고 있다는 점에서 펀더멘탈 측면의 타격이 불가피해 보인다. 코로나19 여파로 항공운항 등이 중지되고 있어 당장 올 1분기 실적이 급감할 수밖에 없다. 자체 사업 리스크가 확대되고 있는 만큼 국내 신용평가사는 올 1분기 실적을 확인한 후 정기평가에서 해당 부분에 더욱 초점을 맞출 전망이다.

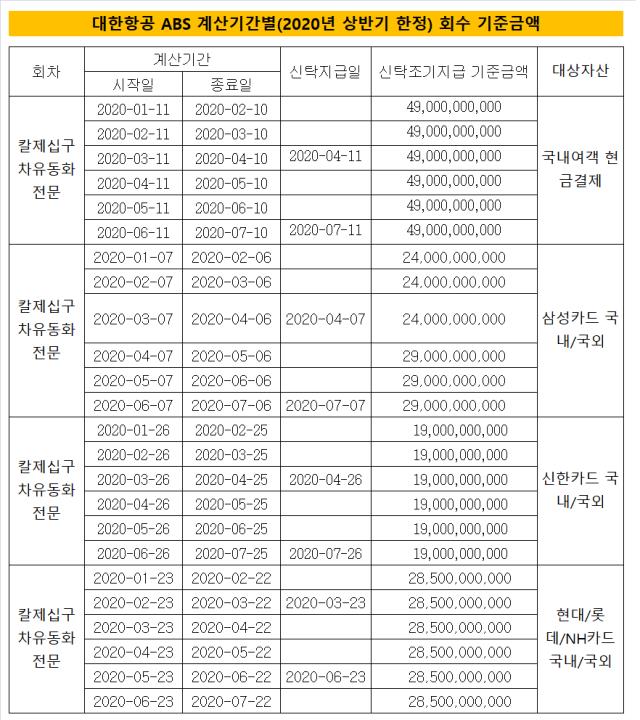

특히 대한항공은 매출의 일부가 ABS에 연동돼 있다는 점에서 유동성 부담이 더욱 높아질 것으로 보인다. 대한항공은 항공운임 장래매출채권을 기반으로 2조 1500억원 규모의 ABS 조달을 완료한 상태다. ABS의 기초자산으로 현금 및 각종 카드결제로 이뤄지는 여객 항공운임이라는 점에서 코로나19 사태로 인항 여객 운항 급감은 ABS에 대한 리스크를 심화시킬 수밖에 없다.

실제로 대한항공은 세달 이상 매출채권 회수액이 적정 수준에 미치지 못할 경우 ABS 신탁조기지급사유가 발생한다. 대한항공은 ABS에 '연속된 3회의 계산기간 동안 계산기간별 회수액이 해당 계산기간의 신탁조기지급기준금액에 미달할 경우'를 조기지급사유로 설정해둔 상태다. 계산기간은 회당 한달 단위로 나뉘어져 있다.

< 저작권자 ⓒ 자본시장 미디어 'thebell', 무단 전재, 재배포 및 AI학습 이용 금지 >

best clicks

최신뉴스 in 전체기사

-

- [아워홈 경영권 분쟁]매각 시나리오 부상, 차녀 지분에 쏠리는 '눈'

- "포스코와 철강·2차전지 자동화 로봇사업 확대"

- [제약바이오 맨파워 분석]1세대 바이오텍 숙명 '승계', 리가켐바이오의 '후계양성'

- [K-바이오 클러스터 기행|대전]빅파마 찜한 바이오 다 모였다 '산·학·연' 집결 경쟁력

- [이스트소프트는 지금]SW에서 AI로 체질개선, 핵심은 '시니어 케어'

- [코스닥 코스메틱 리뉴얼]'2차전지·신재생·건설' 신사업 행렬, 돌파구 찾을까

- '비상장사' 네이처리퍼블릭, CB발행 선택 까닭은

- [바이어 人사이드]고물가·왕서방 '이중고' 유통가, 품질·가격 잡기 '사활'

- [전환기 맞은 CJ올리브영]점포 자연 증가 '생태계 구축', 온라인까지 확장

- 오리온, 배당정책 '개별→연결' 실익 따져보니