김정태 하나금융 회장, '글로벌·비은행' 강화 성과 [CEO성과평가]수익성·자산건전성 호조 불구 자본적정성 주춤

고설봉 기자공개 2020-04-22 14:16:42

이 기사는 2020년 04월 21일 08:16 thebell 에 표출된 기사입니다.

김정태 하나금융그룹 회장은 지난해 3기 체제 반환점을 돌았다. 2012년부터 하나금융그룹을 이끌어온 그는 지난해 핵심 과제로 글로벌 사업 확대와 계열사간 협업체제 공고화 등을 내세웠다.비계량지표로 분류되는 이들 사업에서 김 회장은 괄목할 만한 성과를 도출했다. 더불어 자산건전성이 개선되며 그룹사 전반에 걸쳐 내실을 다지는 등 계량지표에서도 성과를 이뤄냈다. 다만 자본적정성이 다소 주춤한것으로 나타났다.

◇

역대 최대 실적, 자산건전성 개선세…자본적정성은 주춤

역대 최대 실적, 자산건전성 개선세…자본적정성은 주춤하나금융은 재무와 비재무 성과를 모두 반영한 핵심성과지표(KPI)를 토대로 해마다 대표이사(회장)에 대한 업무수행 능력을 평가한다. 매년 실적과 재무 등 집계가 사실상 마무리되는 시점인 3월 전후로 이를 마무리한다. 경영발전보상위원회는 성과평가 및 보상규정 등을 토대로 CEO에 대한 성과급을 지급한다.

이러한 성과 평가는 보수체계와 연동된다. 대표이사 회장에 대한 보수는 기본급이 포함된 고정보수와 성과에 따라 지급되는 성과보수로 구성된다. 성과보수는 다시 단기성과급과 장기성과급으로 분류된다. 성과급 산정의 기준은 계량지표와 비계량지표를 합산한 KPI다.

하나금융이 사용하는 계량지표는 그룹 자기자본이익률(ROE), 고정이하여신비율(NPL), 위험가중자산이익률(RORWA), 상대적주주수익률(TSR), 총영업이익경비율(CIR) 등이다. 비계량지표는 그룹의 중장기 전략을 고려해 설정된 중점추진과제다. 지난해 비계량지표로 관계회사간 협업 확대, 해외사업 네트워크 확장, 포용적·생산적 금융 강화, 디지털 혁신기술 기반 미래 성장동력 확보 등이 사용됐다.

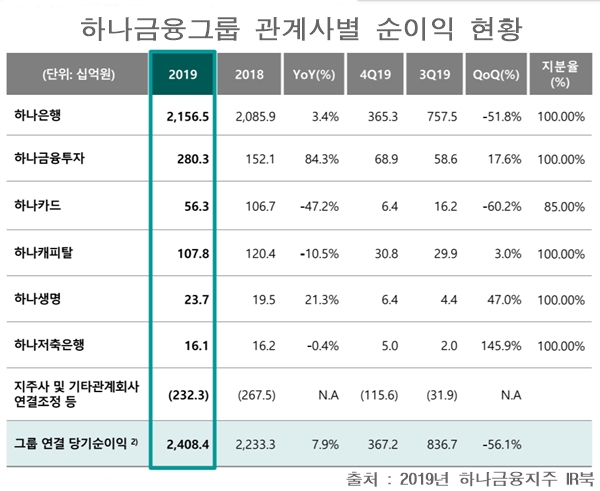

지난해 하나금융은 계량지표에서 2018년 대비 개선된 성과를 도출했다. 건전성, 안정성, 생산성, 수익성 등 여러 지표들이 고르게 성장했다. 수익성 측면에서 지난해 하나금융은 역대 최고 실적을 경신하며 고공행진 했다. 연결기준 순이익은 2조4084억원으로 2005년 지주사 설립 이래 최대 규모를 달성했다. 수익성 평가 지표인 자기자본순이익률(ROE)은 지난해 8.78%를 기록했다.

이익 확대가 수익성 개선의 밑거름이었다면 이를 뒷받침 한 것은 생산성의 향상이다. 생산성 지표인 총영업이익경비율(CIR)도 나쁘지 않았다. 지난해 4분기 임금피크 조기퇴직 실시 등 선제적 비용 인식으로 판관비 지출은 2018년 대비 5.8% 가량 늘어난 4조1744억원을 기록했다. 하지만 경상적 판관비를 4조원 이하로 관리하며 수익성 제고에 힘을 쏟았다. 이에 따라 CIR은 2018년 말 52.2%에서 지난해 말 50.7%로 개선됐다.

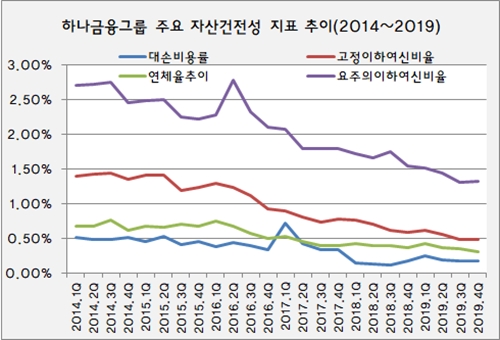

계량지표에서 가장 눈에 뛰는 부분은 건전성 지표다. 2018년에 이어 2019년에도 전년보다 NPL비율 등 건전성 비율이 대거 안정화됐다. 지난해 말 연결기준 NPL비율은 0.48%로 전년 동기 대비 0.11%포인트 낮아졌다. 김 회장의 2기 체제에 이어 3기 체제가 출범한 2018년 이후에도 꾸준히 자산건전성이 개선되고 있다.

특히 요주의이하여신비율이 줄었다는 점을 주목해야 한다. 하나금융의 2019년 말 총여신은 286조4800억원이다. 이 중 요주의이하여신은 3조7920억원 가량이다. 2018년 말에는 총여신 263조8920억원, 요주의이하여신은 4조1020억원에 달했다. 총여신 증가세에 비해 위험성이 다소 높은 요주의이하여신은 오히려 줄어들면서 1.55%였던 요주의이하여신비율이 1.32%까지 떨어졌다.

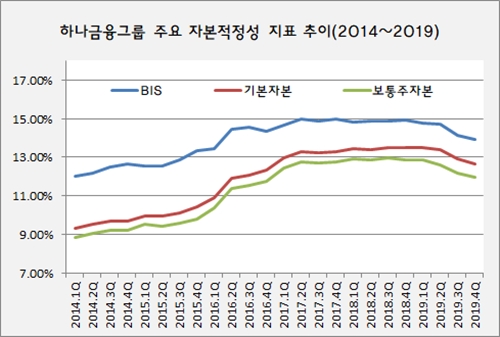

하지만 자본적정성 지표들은 모두 후퇴했다. 2018년 말 14.93%였던 BIS비율은 지난해 말 13.94%를 기록했다. 약 1년여 만에 0.99% 포인트 가량 수치가 낮아졌다. 같은 기간 기본자본비율(Tier1) 은 13.52%에서 12.66%로 하락했고, 보통주자본비율(CET1)은 12.86%에서 11.95%로 낮아졌다.

자본적정성 지표의 일제 하락은 위험가중자산(RWA) 증가에 따른 결과다. 지난해 위험가중자산은 210조4250억원을 기록했다. 2018년 184조6610억원 대비 14% 가량 늘었다. 같은 기간 자기자본, 기본자본, 보통주자본의 증가세는 6% 안팎을 기록했다. 위험가중자산 중 신용위험가중자산의 증가세가 두드러졌는데 2018년 162조6586억원에서 지난해 말 184조736억원으로 늘었다.

위험가중자산 증가는 위험가중자산이익률(RORWA) 하락으로 이어졌다. 2018년 1.21%였던 RORWA는 지난해 1.14%로 하락했다. 이 수치가 높을수록 은행이 보유하고 있는 리스크 대비 수익성이 높다는 얘기다. RORWA는 총자산이익률(ROA)보다 자본의 효율성을 더 정확하게 파악할 수 있는 지표로 활용된다.

◇비계량지표 핵심…글로벌 영토 확장, 계열사간 고른 성장 성과

지난해 비계량지표 중에서 눈길을 끄는 부분은 관계회사간 협업(Collabo) 확대와 해외사업 네트워크 확장이다. 이들은 모두 그룹의 중장기 전략을 고려해 설정된 중점추진과제다. 이외 포용적·생산적 금융 강화, 디지털 혁신기술 기반 미래 성장동력 확보 등도 중점과제였다.

지난해 하나금융의 글로벌 사업에서 가장 큰 성과는 베트남투자개발은행(BIDV) 인수다. 이 거래를 통해 하나은행 및 하나금융의 글로벌 사업은 그 규모가 크게 확대됐다. 지난해 장부가 기준 하나은행 연결재무제표에 BIDV 관련 영업이익 6조0591억원과 순이익 4341억원이 인식됐다.

계열사간 고른 성장도 비계량지표 평가에서 중요한 부분이었다. 특히 은행과 비은행부문간 협업체제 공고화로 비은행부문의 역할이 크게 강조됐다. 지난해부터 하나금융는 하나지주와 하나은행간 IB, WM, 글로벌 등 주요 부분에서 협업체제를 출범했다. 그 결과 지난해 하나금융그룹 관계사별 손익에서 비은행부문 기여도가 높아졌다.

연결 순이익에서 비은행부문의 기여도 상승세는 뚜렷하게 나타난다. 지난해 금융지주 연결 순이익(지주사 및 기타계열사 연결조정 이후)에서 비은행부문 기여도는 20.1%로 전년의 18.58%보다 상승했다.

< 저작권자 ⓒ 자본시장 미디어 'thebell', 무단 전재, 재배포 및 AI학습 이용 금지 >

관련기사

best clicks

최신뉴스 in 전체기사

-

- [LK삼양 뉴비기닝]그룹 오너 구본욱의 변신, 경쟁력 강화만 본다

- [루키 바이오텍 in market]김권 셀비온 대표"경쟁약 넘는 효능, 품목허가 꿈 도전"

- [Policy Radar]바이오시밀러 문턱 낮춘 유럽, 비용·경쟁 판이 바뀐다

- [보험사 IFRS17 조기도입 명암]MG손보, 자본잠식 벗어났지만 결손금 두 배 늘었다

- [한국투자캐피탈]6년 만에 사내이사 신규 선임…사내이사 2인 체제로

- [이사회 분석]OSB저축, 장찬 신임 대표 이사회 '재정비'

- [금융지주 해외은행 실적 점검]갈 길 바쁜 농협은행…캄보디아 법인 '역성장'

- [이사회 모니터]BNP파리바-신한금융 합작경영 상징 '이사회 쿼터'

- [보험사 IFRS17 조기도입 명암]흥국생명, 'IFRS17' 도입에도 자본 우려 못 지웠다

- [저축은행 유동성 진단]상상인계열, 유동성 '최상위권'…관건은 건전성 관리

고설봉 기자의 다른 기사 보기

-

- [보험사 IFRS17 조기도입 명암]흥국생명, 'IFRS17' 도입에도 자본 우려 못 지웠다

- [은행권 신경쟁 체제]KB국민은행, 리딩뱅크 관건은 '충당금'

- [보험사 IFRS17 조기도입 명암]흥국생명, K-ICS 비율 경과조치 적용 꾸준한 개선세

- [은행권 신경쟁 체제]진격하는 하나·우리, 체급차이 어떻게 넘을까

- 신한금융 뿌리 깊은 나무와 새싹 '재일교포 주주'

- [보험사 IFRS17 조기도입 명암]농협생명, 새 회계기준서 부채규모 줄어든 비결은

- [보험사 IFRS17 조기도입 명암]농협생명, 부실한 자본관리 새 제도서도 취약성 드러났다

- [보험사 IFRS17 조기도입 명암]농협생명, 경과조치 적용에도 킥스비율 둔화세 여전

- [은행권 신경쟁 체제]하나은행, 리딩뱅크 수성 전략은 '영업 올인'

- [보험사 IFRS17 조기도입 명암]교보생명, 늘어난 부채총액 상품구조 부담 커졌다