힐세리온, 상장 앞두고 CB 발행 추진 휴대용 초음파기기업체…70억 프리IPO 거래, 조만간 예심청구

민경문 기자공개 2020-06-09 08:20:36

이 기사는 2020년 06월 08일 15:03 thebell 에 표출된 기사입니다.

휴대용 초음파기기 전문업체인 힐세리온(Healcerion)이 전환사채(CB) 발행을 준비하고 있다. 연내 코스닥 입성을 앞두고 진행하는 자금 조달이라는 점에서 프리IPO(상장 전 지분투자) 형태로 풀이된다.힐세리온은 최근 국내 주요 기관투자가들을 대상으로 70억원 규모의 CB 발행을 타진 중이다. 최근 유통시장의 변동성이 워낙 심하다보니 CB 방식을 택한 것으로 보인다. 올해 1월 한국기업데이터와 이크레더블에서 A등급을 받으며 기술성평가에 통과한 힐세리온은 조만간 코스닥 상장을 위한 예비심사를 청구할 계획이다. 주관사는 대신증권이다.

힐세리온은 2012년 세계 최초로 스마트폰과 연동되는 무선 초음파진단기를 출시한 의료기기 업체다. 100kg이 넘는 일반 초음파진단기와 달리 400g으로 한 손에 쥘 수 있는 크기를 자랑한다. 특히 대형기기를 들일 수 없는 의료현장에서 높은 관심을 보이고 있다. 가격도 1000만원 미만으로 기존 기기 대비 10분의 1 수준이어서 경쟁력이 상당하다는 평가다.

힐세리온의 주력 제품은 '소논(SONON) 300'으로 미국, 중국 등 전세계 40여개국에 수출하고 있다. 다음 버전인 소논 500 출시를 준비 중이며 초음파 기술과 결합해 몸에 부착해 뇌혈관의 혈류 속도 등을 간단하게 측정할 수 있는 스마트 패치 등도 개발하고 있다. 힐세리온의 2019년 매출액은 약 30억원이었다 영업손실은 51억원, 순손실 71억원을 기록했다.

창업자인 류정원 대표는 의사 출신 CEO다. 서울대 물리학·전자공학과와 가천대 의학전문대학원을 졸업했다. 한국의학연구소(KMI) 검진센터와 청구성심병원에서 의사로 근무하다가 2012년 힐세리온을 설립했다.

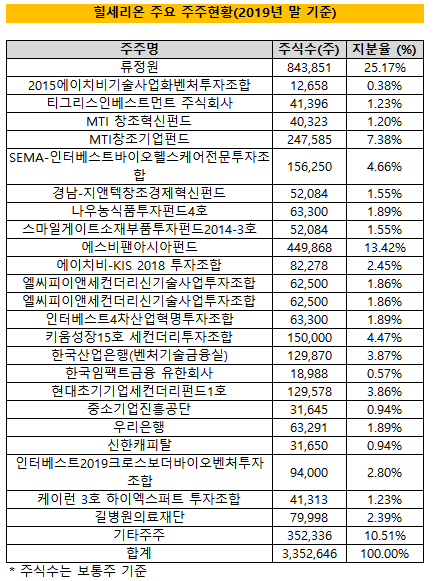

주요 투자자로는 마젤란기술투자를 필두로 HB인베스트먼트, 지앤텍벤처투자, 이앤인베스트먼트, 인터베스트, 케이런벤처스, 나우IB투자, 스마일게이트인베스트먼트 등이 있다. 작년 발행한 RCPS의 주당 가격(1만 5800원)을 고려한 힐세리온의 투자 밸류에이션은 530억원 정도다. 이번 CB 발행은 좀 더 높은 투자가치로 거래가 이뤄질 전망이다.

힐세리온은 산업통상자원부가 주관하는 ‘2020년도 우수기업연구소(ATC+)사업’의 해외 산학련 개방협력 트랙에 주관사업자로 최종 선정됐다고 지난달 26일 밝혔다. 이번 사업에는 미국 하버드 의대 MGH CSB (Massachesetts General Hospital Center for Systems Biology)와 가천대 길병원 심혈관연구센터가 컨소시엄 공동연구개발 사업자로 참여한다.

< 저작권자 ⓒ 자본시장 미디어 'thebell', 무단 전재, 재배포 및 AI학습 이용 금지 >

best clicks

최신뉴스 in 전체기사

-

- [한화그룹은 지금]마지막 퍼즐, ㈜한화 건설부문 향배는

- hy, 카카오엔터프라이즈 '지분가=0' 순손실 커졌다

- [K-배터리 파이낸스 분석]롯데 전지박 큰그림 속 조용히 힘 키우는 '롯데정밀화학'

- [VC 투자기업]인테리어 유니콘 '오늘의집', 미국 법인 설립

- [thebell interview/비상하는 K-우주항공 스타트업]남명용 대표 “루미르, 국가 공헌하는 우주기업 될것"

- [VC 경영분석]현대투자파트너스, '뜻밖의 암초' 조합 청산에 발목

- [LP Radar]서울시, 녹색펀드 출자사업 개시…모태·성장 GP 관심

- [오너경영인 보수 분석]상여보다 고정적 '급여' 의존하는 SK그룹

- [thebell interview]"데일리파트너스, 바이오·금융 '교집합' 찾겠다"

- [thebell interview/비상하는 K-우주항공 스타트업]"이노스페이스, 성장 확신…주주에 하이리턴 보답"