KB금융, 주춤한 신탁 '브로커리지'가 메웠다 [WM하우스 실적 분석]자산관리 수수료 굳건한 신장세, 직접투자 확대 등 증권업수입수수료 급증

김시목 기자공개 2020-11-02 08:07:05

이 기사는 2020년 10월 29일 13:57 thebell 에 표출된 기사입니다.

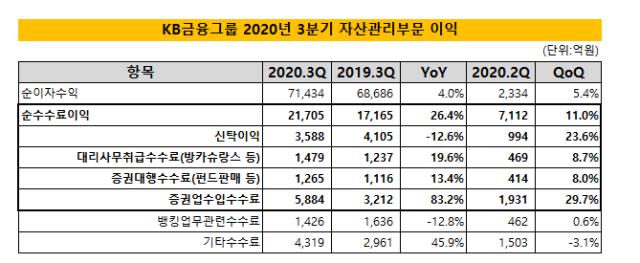

KB금융그룹 WM 비즈니스가 하반기 들어서도 탄탄한 성장세를 이어갔다. 일부 지표는 코로나19 여파에 따른 시장 위축으로 주춤했지만 다른 사업성과가 이를 메우면서 전체 실적을 끌어올렸다. 특히 주가연계증권(ELS)이 주수익원인 신탁사업은 고전한 반면 개인들의 주식매수 행렬에 브로커리지 부문 신장세가 두드러졌다.29일 업계에 따르면 KB금융그룹은 3분기 누적 순수수료 이익으로 2조1705억원을 거뒀다. 2019년 같은 기간(1조7165억원) 대비 26.4% 증가했다. 2분기와 비교해도 11% 가량 불어났다. 순이자수익(7조1434억원)보다 규모는 작았지만 신장세(4.0%)는 압도했다.

순수수료이익 중 자산관리 관련 항목이 반영된 신탁이익, 대리사무취급수수료, 증권대행수수료, 증권업수입수수료(브로커리지 외 증권사 비즈니스 포함) 등을 합산한 수치는 1조2216억원으로 2019년 같은 기간(9670억원) 대비 26.3% 증가한 것으로 나타났다.

KB금융그룹의 WM 비즈니스는 코로나19 여파에도 상반기는 물론 하반기에도 성과가 탁월했다. 은행 및 증권사 리테일은 물론 유관 비즈니스의 불확실성이 높아지고 있는 악조건에서 만들어 낸 결과다. 일부 사업은 주춤했지만 타 부서가 수익을 초과달성했다.

주력인 신탁사업은 연초와 달리 다소 주춤했다. 연초 5% 수준으로 신장세를 이어갔지만 2분기부터 꺾이기 시작해 실적이 둔화했다. 주수익원이지만 불안한 기류 탓에 ELS 상품자산은 KB증권 기준 10조원 가량에 그쳤다. 2019년말 15조원 수준에서 급감했다.

펀드판매 등 증권대행수수료 역시 상반기에 이어 하반기 신장세를 나타냈다. 2019년 하반기 시장에서 금리연계형 파생결합펀드(DLF) 및 라임자산운용 사태, 각종 펀드사고 등이 잇따라 불거지며 수요가 위축된 영향을 감안하면 예상 밖의 선전으로 분석된다.

특히 증권대행수수료는 매분기 400억원대 이상의 이익을 올리고 있다. 2년여 만인 올해 1분기 400억원대로 재진입한 기류를 이어갔다. 당시 길고 긴 침체기를 겪으면서 줄곧 분기 수수료가 정체됐지만 안정적인 흐름으로 반등했다. 누적 이익은 1265억원 수준이다.

가장 높은 기여도를 보인 항목은 증권업수입수수료다. 한 해 전 같은 기간 대비 두 배 가까운 성과(5884억원)를 냈다. 국내외 증시가 큰 폭으로 하락하자 직접 투자에 나선 개인들이 매수 대열에 합류하면서 대폭 확대됐다. 절대 이익은 물론 신장률도 가장 높았다.

KB금융 관계자는 “증권업수입수수료에 금융그룹 고객의 주식매매 등 브로커리지 관련된 수수료가 가장 컸다"며 "최근 직접투자에 나선 흐름의 연장선”이라고 말했다. 이어 “기타수수료는 IB 관련 투자금융 수수료, 외환매매 등이 모두 포함된 항목”이라고 말했다.

< 저작권자 ⓒ 자본시장 미디어 'thebell', 무단 전재, 재배포 및 AI학습 이용 금지 >

관련기사

best clicks

최신뉴스 in 전체기사

-

- '심혈관 질환 타깃' 카리스바이오, iPSC-EC 임상 본격화

- [이스트소프트는 지금]'알집' 신화로 세운 종합 ICT그룹 '경고등 켜졌다'

- '사랑의열매' OCIO, NH증권 수성 여부 촉각

- 다올운용 라인업 확대 '총력'…해외재간접 펀드 출시

- [스튜어드십코드 모니터]브이아이운용, 현대엘리 표대결서 이사회측 손들었다

- [스튜어드십코드 모니터]다올운용, 삼성전자 이사 후보 '리스크 관리 미흡'

- [성과연동 펀드판매 확산]당국 눈치보며 쉬쉬…법령해석 재확인후 '본격화' 조짐

- [동구바이오제약 신사업 전략]캐시카우만으론 역부족, 벌크업 기반 '오너 보증 차입'

- [LK삼양 뉴비기닝]그룹 오너 구본욱의 변신, 경쟁력 강화만 본다

- [루키 바이오텍 in market]김권 셀비온 대표"경쟁약 넘는 효능, 품목허가 꿈 도전"