현대중공업그룹, 코로나 속 공모채 행렬…차입구조 개선 [2020 Big Issuer 분석]수요 감소, 정책지원으로 상쇄 …CP차환 재무안정성에 긍정적

남준우 기자공개 2020-12-11 13:01:58

이 기사는 2020년 12월 10일 10:21 thebell 에 표출된 기사입니다.

현대중공업그룹은 2020년 공모채 시장에서 코로나19의 영향을 비껴가지 못했다. 발행액은 최근 2년간 수준과 비슷했지만 수요예측 참여량이 절반 가량 줄었다.수요예측에서 2~3배의 경쟁률을 자랑하던 계열사들이 올해는 부진했다. 완판에 성공한 계열사도 산업은행의 기업유동성지원기구(SPV) 덕을 봤다.

다만 일부 계열사가 단기기업어음(CP)을 공모채로 차환하며 만기를 늘린 점은 긍정적이다. 시들해진 인기에도 착실하게 재무구조 안정화 작업을 이어나가고 있다.

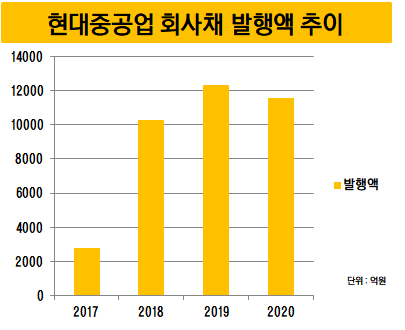

◇발행액 규모 예년 수준

더벨 플러스에 따르면 현대중공업그룹은 2020년 공모 회사채 1조1150억원을 발행했다. 10일 기준 2020년 일반 회사채(SB) 전체 발행액(48조8810억원)의 2.36%에 해당하는 규모다.

현대중공업그룹은 2017년 2800억원 공모 회사채를 찍은 이후 3년 연속 1조원 이상을 발행하고 있다. 2018년 1조300억원, 2019년 1조2300억원을 발행했다.

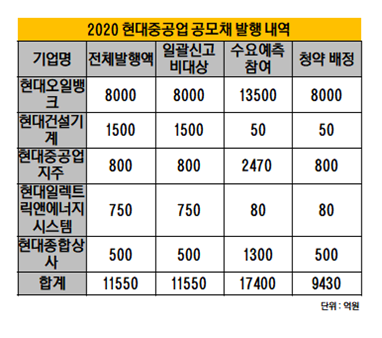

다만 올해는 수요예측에서 흥행하지 못했다. 현대중공업그룹은 2018년 1조원 모집에 3조3150억원, 2019년 1조2300억원 모집에 3조5031억원의 수요가 모였다. 하지만 올해는 1조1550억원 모집에 1조7400억원이 모이며 작년의 절반 수준을 기록하는데 그쳤다.

◇수요예측 미달 두 곳…산업은행 도움

올해 수요예측 부진은 현대건설기계와 현대일렉트릭앤에너지시스템 부진에 있다. 현대건설기계는 2018년, 2019년 모두 모집액 대비 3배에 달하는 수요가 들어왔다. 하지만 올해는 1500억원 모집에 50억원만 들어왔다.

시장 상황이 좋지 않았다. 코로나19로 A-등급 채권 투심이 위축됐다. 현대건설기계(A-, 안정적)는 처음부터 미매각을 우려해 산업은행 회사채 차환발행 지원 프로그램을 활용했다. 산업은행은 2년물 100억원, 3년물 460억원 등을 인수했다.

현대일렉트릭앤에너지시스템(A-, 부정적)은 계열사 중 유일하게 '부정적' 아웃룩을 달고 있다. 2018년과 작년 2년 연속 적자 상태였다. 한 노치만 떨어지면 BBB급으로 강등될 위기였다.

모집액 750억원에 80억원의 매수 주문만 들어왔다. 역시 산업은행이 2년물 100억원, 3년물 270억원 등 미매각분 대거 인수에 나섰다.

계열사 중 신용등급이 가장 높은 현대오일뱅크(AA-, 안정적)는 꾸준한 수요을 확인했다. 8000억원 모집에 1조3500억원의 수요가 모였다.

하지만 작년 9000억원 모집에 2조5431억원이 모인 것과 비교하면 부족했다. 국내 정유사 가운데 사업 안정성은 높은 편에 속했지만 코로나19발 석유제품 수요 감소로 손실 규모가 컸다.

현대중공업지주(A-, 안정적)와 현대종합상사(A-, 안정적)는 SPV 덕을 봤다. 현대중공업지주는 SPV가 400억원 규모로 참여하며 3년 연속 오버부킹에 성공했다. 800억원 모집에 2470억원의 수요가 들어왔다.

현대종합상사도 500억원 모집에 1300억원의 수요가 참여했다. SPV가 +15bp 구간에서 모집액의 60%에 달하는 300억원을 주문하며 완판을 주도했다.

◇CP차환 공모채로…만기 구조 늘려

회사채 발행을 통해 착실히 재무안전성 개선 작업을 진행 중이다. 핵심 계열사 현대오일뱅크는 2019년부터 단기 CP를 공모채로 차환했다. 만기가 길어져 매달 CP상환에 써야할 현금성 자산을 묶어둘 수 있는 여유가 생겼다.

현대오일뱅크는 2019년 발행한 공모채 9000억원 중 6350억원을 CP 상환에 사용했다. 2020년에도 공모채 8000억원 중 CP차환에 4700억원을 사용했다. 1개월~3개월 만기가 연 단위로 바꼈다.

2021년 현대오일뱅크 만기 도래 CP는 총 3200억원이다. 최근 2년간의 흐름을 봤을 때 내년에도 공모채로 CP를 차환할 확률이 높다. CP 규모를 고려했을 때 공모채 규모가 예년과 비슷할 수준일 것으로 보인다.

< 저작권자 ⓒ 자본시장 미디어 'thebell', 무단 전재, 재배포 및 AI학습 이용 금지 >

관련기사

best clicks

최신뉴스 in 전체기사

-

- [신세계인터내셔날은 지금]현금 1250억 장전, "패션·뷰티 투자 적극 검토"

- [대기업 보상제도 톺아보기]RSU·스톡옵션 모두 활용하는 에코프로

- CJ제일제당, 'M&A실' 승격 대형 딜 나오나

- [에뛰드는 지금]재무 지표 안정화, 배당 재개 '시기상조'

- [한화그룹은 지금]마지막 퍼즐, ㈜한화 건설부문 향배는

- hy, 카카오엔터프라이즈 '지분가=0' 순손실 커졌다

- [K-배터리 파이낸스 분석]롯데 전지박 큰그림 속 조용히 힘 키우는 '롯데정밀화학'

- [VC 투자기업]인테리어 유니콘 '오늘의집', 미국 법인 설립

- [thebell interview/비상하는 K-우주항공 스타트업]남명용 대표 “루미르, 국가 공헌하는 우주기업 될것"

- [VC 경영분석]현대투자파트너스, '뜻밖의 암초' 조합 청산에 발목

남준우 기자의 다른 기사 보기

-

- [아시아나 화물사업부 M&A]입찰가 두고 팽팽한 줄다리기, 가격갭 더 벌어졌다

- 세븐브릿지PE, '철 스크랩 강자' SB리사이클링 150억 투자 완료

- [아시아나 화물사업부 M&A]'제주항공+1' 우선협상대상자 복수로 뽑는다

- 우본 잡은 제이앤PE, '3000억 펀드' 절반 이상 채웠다

- [LP&Earning]'백주현 CIO 3년차' 공무원연금공단, 수익률 회복 호재

- [아시아나 화물사업부 M&A]취항지별 '운항 허가' 리스크, 딜 클로징 미칠 영향은

- [아시아나 화물사업부 M&A]'KAS+아시아나에어포트', 지상조업 독점 해결책은

- 한앤코, '코오롱인더 필름 JV' 지분 80% 확보한다

- 총회연금재단, 이래CS 운영 자문 맡길 GP 찾는다

- [아시아나 화물사업부 M&A]FI 필요한 제주항공, '애경그룹 주담대' 허들 넘을까