원화 커버드본드 조달 꾸준, 유로화도 '각광' [Adieu 2020]1.2조 발행, 수급 불안은 한계…유로화, 금리 메리트 부각

피혜림 기자공개 2020-12-22 13:33:07

이 기사는 2020년 12월 21일 16:40 thebell 에 표출된 기사입니다.

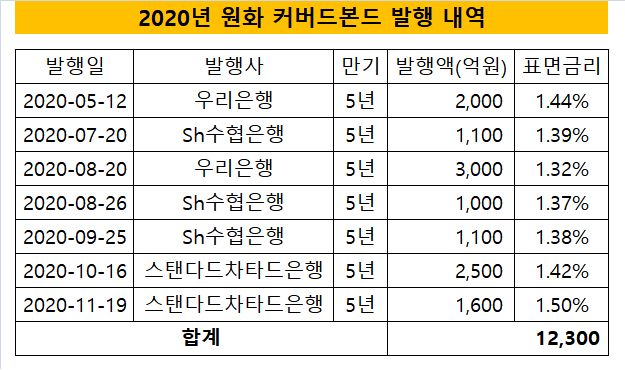

지난해 국내 채권시장에 첫삽을 뜬 이중상환청구권부채권(커버드본드)이 올해도 조단위 물량 공세를 이어갔다. 우리은행을 시작으로 Sh수협은행과 SC제일은행 등이 발행에 나서 1조 2300억원을 찍어냈다. 저금리 기조와 투자 수요 한계 등으로 수급 불안이 심화되기도 했지만 예대율 규제 수혜 등에 힘입어 발행을 이어갔다.유로화 시장으로 눈을 돌린 곳도 있다. KB국민은행은 올 7월 유럽 채권시장을 찾아 첫 유로화 커버드본드 발행에 나섰다. 2018년 유럽 시장을 개척한 한국주택금융공사 역시 올해에만 15억유로의 커버드본드를 발행했다. 풍부한 투자 수요와 금리 절감 효과 등에 힘입어 유럽 시장이 새 조달처로 각광받는 모습이다.

◇원화 커버드본드 발행 꾸준, 예대율 개선 겨냥

금융투자협회 채권정보센터에 따르면 올해(1월~12월 21일 기준) 원화 커버드본드 발행 규모는 1조 2300억원으로 집계됐다. 지난해(3조 7200억원)보다 66% 감소했지만 조단위 발행세는 올해도 이어졌다.

우리은행와 SC제일은행은 지난해에 이어 올해도 발행 대열에 합류했다. 우리은행은 올 5월 2000억원 규모의 커버드본드를 찍어 시장 포문을 열었다. 이후 8월 3000억원을 추가로 발행해 금융당국에 신고했던 물량(5000억원)을 모두 마련했다. 스탠다드차타드의 경우 10월과 11월 잇따른 발행으로 4100억원을 조달했다.

SC제일은행은 연이은 발행으로 커버드본드 잔액 1조원을 돌파했다. SC제일은행의 발행잔액은 1조 600억원으로, 지난해 이미 6500억원어치 커버드본드를 찍었다. 지난해 12월 3000억원을 발행했던 우리은행은 올해 조달로 잔액을 6500억원으로 끌어올렸다.

신규 이슈어도 눈에 띈다. Sh수협은행은 올해 세 차례 시장을 찾아 총 3200억원의 커버드본드를 발행했다. 하지만 올해 조달만으로 이미 예대율 수혜 한도에 도달한 모습이다.

올 1분기말 기준 Sh수협은행의 원화 예수금은 32조원 수준으로, 이의 1%에 해당하는 커버드본드 잔액만이 예대율 산정 시 원화 예수금으로 인정받을 수 있다. 국내 시중은행이 원화 커버드본드 발행을 이어오는 배경이다.

다만 코로나19 사태로 금융당국이 예대율 규제 완화 등에 나서자 올해는 발행세가 전년 대비 주춤해졌다. 시중은행이 지난해 일부 금액을 발행했던 점 역시 영향을 미쳤을 것으로 풀이된다.

실제로 KB국민은행은 지난해에만 2조 1200억원의 커버드본드를 발행했다. 올 2분기말 기준 국민은행의 원화 예수금은 293조 4427억원으로, 커버드본드 발행에 따른 예대율 인정 금액(2조 9344억원)의 70% 이상을 이미 마련한 것이다.

조달 여건이 악화된 점도 한계로 작용했다. 저금리 기조 등으로 커버드본드와 은행채 간 금리 차별화를 두기 어려워졌다. 커버드본드의 경우 투자 기관이 한정돼 물량 소화 또한 쉽지 않다. 관련 업계에서 커버드본드 유동성 확보 등을 통해 은행과 연기금 중심의 투자 시장을 운용사 등으로 확대해야 한다고 지적하는 이유다.

◇KB국민은행, 유로화로 턴…은행권 관심 고조

일부 시중은행은 커버드본드를 새 외화 조달 창구로 주목하고 있다. 지난해 원화 커버드본드 시장 개척에 앞장섰던 KB국민은행은 올해 유로화 시장으로 조달처를 넓혔다. 커버드본드의 본고장으로 꼽히는 유럽 시장의 경우 해당 채권에 대한 이해도가 높아 투자 수요가 풍부하다.

KB국민은행은 올 7월 국내 은행 최초로 5억유로 규모의 커버드본드를 발행했다. 당시 프라이싱(pricing)에서 최대 20억유로 이상의 주문을 모으는 등 투심이 뜨거웠다. 커버드본드의 높은 상환 안정성에 힘입어 'AAA' 신용등급을 인정받은 점 등이 주효했다.

KB국민은행의 흥행으로 유로화 커버드본드의 금리 메리트가 부각되기 시작했다. KB국민은행은 가산금리(스프레드)를 유로화 미드스왑(EUR MS) 대비 40bp로 확정해 한국주택금융공사에 버금가는 금리 조건을 형성했다. 한국주택금융공사는 2018년 첫 유로화 커버드본드 발행 이후 매년 해당 시장을 찾아 조달에 나서고 있다.

한국주택금융공사 역시 올해에만 15억유로의 커버드본드를 발행했다. 한국주택금융공사는 그동안 연간 5억유로 수준의 발행 규모를 유지했으나 올해는 정책모기지 공급 확대 등에 대응해 규모를 늘렸다.

KB국민은행의 흥행에 시중은행의 관심은 높아지고 있다. 뒤를 이어 하나은행이 내년 초 발행을 목표로 유로화 커버드본드 조달 채비에 나선 상태다. 국내 시중은행의 외화 조달처가 유로화 커버드본드 시장으로 확장되는 모습이다.

< 저작권자 ⓒ 자본시장 미디어 'thebell', 무단 전재, 재배포 및 AI학습 이용 금지 >

관련기사

best clicks

최신뉴스 in 전체기사

-

- 스튜디오산타클로스ENT, 주주권익 보호 '구슬땀'

- 이에이트, AI 시뮬레이션·디지털 트윈 기술 선보여

- MBK, '몸값 2조' 지오영 인수 SPA 체결 임박

- [2024 더벨 글로벌 투자 로드쇼-베트남]한인이 설립한 RCE, 세계 첫 ‘중장비 온라인 중고거래’

- 회계법인 해솔, 부동산 타당성 자문 업무협약

- [2024 더벨 글로벌 투자 로드쇼-베트남]베트남의 지오영 '바이메드'·전기오토바이 '셀렉스' 눈길

- 지아이에스, 코스닥 상장 위한 예비심사신청서 제출

- [꿈틀대는 토큰증권 시장]'업계 표준' 루센트블록, '두자릿수' 레코드 조준

- [Company & IB]조달 '막바지' 롯데그룹, 롯데케미칼에 쏠리는 눈

- '910억 CB 발행' 아스트, 경영 정상화 속도 낸다