롯데글로벌로지스 녹색채권, 최고 등급 확정 한신평 GB1 부여, 800억 중 500억 녹색채권으로…ESG채권 부서 신설

남준우 기자공개 2021-01-18 14:21:37

이 기사는 2021년 01월 18일 08:23 thebell 에 표출된 기사입니다.

롯데글로벌로지스(A0, 안정적)가 물류업계 최초로 ESG채권을 발행한다. 전체 발행 금액 800억원 중 500억원을 녹색채권으로 발행한다. 한국신용평가는 최고 등급인 GB1을 부여했다.조달한 자금은 물류BPO, 차세대 택배 시스템 구축, 친환경 전기차 구매 등에 사용한다. 고민 끝에 각각 얼마를 사용할지도 정하며 수요예측 전 막바지 작업을 마무리했다.

◇관련 사업에 지속적으로 투자해 무난했던 최고 등급

롯데글로벌로지스는 29일 800억원 규모 공모채를 발행할 예정이다. 3년물 300억원, 5년물 500억원이며 5년물 전액을 녹색채권으로 발행한다. NH투자증권과 한국투자증권이 대표주관을 맡았으며 녹색채권 사전검증은 한국신용평가가 맡았다.

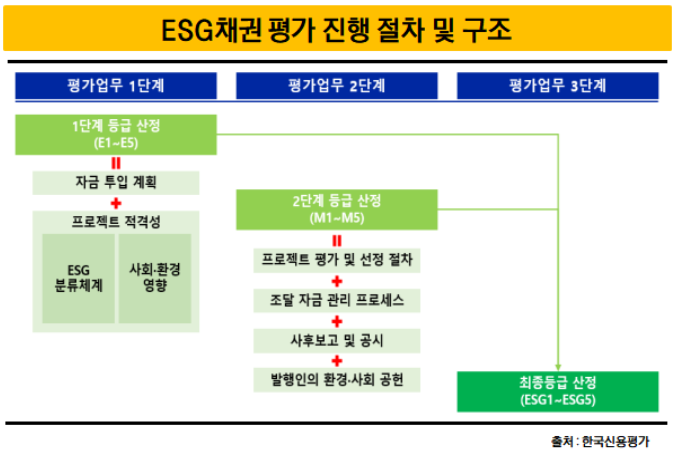

한국신용평가는 ESG 채권을 두 단계에 걸쳐 평가한다. 평가 절차는 프로젝트 적격성, 자금투입 비중 등을 보는 Part1과 자금 관리, 운영체제와 투명성을 보는 Part2로 구성된다.

Part1은 E1~E5, Part2는 M1~M5 등급을 메긴다. 각각 E1과 M1이 최상위 등급이다. 최종 등급은 지속가능채권 STB1~STB5, 사회적채권 SB1~SB5, 녹색채권 GB1~GB5 등급을 부여한다.

한국신용평가는 지금까지 진행한 세 건의 평가에서 최종적으로 해당 ESG 채권 최고 등급을 부여했다. 한국중부발전 지속가능채권은 STB1, 롯데카드 사회적채권은 SB1을 받았다. 18일 수요예측 예정인 현대제철도 녹색채권 최고 등급 GB1에 등극했다. 평가한 발행사 모두 관련 자금을 ESG 활동에 적격하게 사용한다고 판단했다.

롯데글로벌로지스도 GB1 등급을 받았다. GB1은 녹색채권의 모든 자금이 적격 프로젝트에 투입되고, 발행 기업 운영·관리체계, 공시 계획이 탁월한 경우에 해당한다.

한국신용평가 관계자는 "녹색채권이 사용될 투자처가 롯데글로벌로지스가 꾸준히 해왔던 사업들이고 서류상으로도 큰 문제가 없어 최고 등급은 무난"하다고 밝혔다.

◇녹색채권 92% 친환경 사업·업무환경 개선에 사용

롯데글로벌로지스는 녹색채권 500억원의 92%에 해당하는 460억원을 친환경 사업, 택배 근로자 업무환경 개선 등에 사용할 계획이다.

물류 BPO(Business Process Outsourcing) 플랫폼 도입에 264억원을 사용한다. 롯데글로벌로지스는 2018년 4억원, 2019년 53억원을 BPO 플랫폼 구축에 사용했다. 2020년까지 총 195억원을 투자한 것으로 알려졌다.

택배 시스템 업무 통합 및 고도화 작업에도 144억원을 투자한다. 특히 배차 효율화 작업이 가장 큰 핵심이다. 운행 거리 축소로 온실가스 배출 저감과 택배 근로자 업무 부담 완화를 모두 이루고자 한다.

친환경 전기차 구매에 52억원을 사용한다. 롯데글로벌로지스는 이미 업계 최초로 친환경 콜드체인 전기화물차를 배송에 정식 투입한 바 있다.

콜드체인 전기화물차는 전기에너지를 사용해 온실가스가 전혀 발생하지 않는다. 롯데글로벌로지스는 콜드체인 전기화물차를 2022년 200대까지 확대할 계획이다.

◇향후 꾸준한 발행 기대

롯데글로벌로지스는 물류업체 중에서는 선도적으로 ESG 채권을 발행한다. 한진은 3월 만기 도래 채권을 상환하기로 결정했다. CJ대한통운도 약 2000억원 규모의 공모채를 발행할 예정이지만 ESG채권은 아닌 것으로 알려졌다.

롯데글로벌로지스는 ESG 기조가 물류업계에도 불고 있는 만큼 ESG 채권 발행 전담 부서를 꾸려 채권 조달 전략에서 변화를 줄 계획이다.

롯데글로벌로지스 관계자는 “지속가능채권 발행부서를 두고 회사의 사회적, 생태적 전환을 모색할 것"이라며 "기업 운영에 대한 영향력이 크게 확대될 ESG성과 관리를 통해 이해관계자들의 니즈에 부합하고자 한다”고 밝혔다.

< 저작권자 ⓒ 자본시장 미디어 'thebell', 무단 전재, 재배포 및 AI학습 이용 금지 >

관련기사

best clicks

최신뉴스 in 전체기사

-

- 대구은행, '계좌 임의개설' 제재 수위 가닥…불확실성 제거

- 전대금융 보폭 넓히는 수은…한도 82억달러로 상향

- [태영건설 워크아웃]우발채무 7000억에 뒤집힌 최종 지분구조

- [금융지주 해외은행 실적 점검]신한카자흐스탄은행, 고집스런 '기회의 땅' 도전 결실

- [보험사 IFRS17 조기도입 명암]ABL생명, 이익체력 약점 노출…저축성이 발목

- [보험사 IFRS17 조기도입 명암]흥국생명, K-ICS 비율 경과조치 적용 꾸준한 개선세

- [저축은행 유동성 진단]다올저축, 예수금·대출 영업 '속도조절'…유동성 우수

- [보험사 IFRS17 조기도입 명암]ABL생명 결손금 폭탄…킥스비율에도 악영향

- [은행권 신경쟁 체제]진격하는 하나·우리, 체급차이 어떻게 넘을까

- [저축은행 이사회 돋보기]한투저축, 경영승계 CEO 후보군 단 '한 명'

남준우 기자의 다른 기사 보기

-

- [아시아나 화물사업부 M&A]입찰가 두고 팽팽한 줄다리기, 가격갭 더 벌어졌다

- 세븐브릿지PE, '철 스크랩 강자' SB리사이클링 150억 투자 완료

- [아시아나 화물사업부 M&A]'제주항공+1' 우선협상대상자 복수로 뽑는다

- 우본 잡은 제이앤PE, '3000억 펀드' 절반 이상 채웠다

- [LP&Earning]'백주현 CIO 3년차' 공무원연금공단, 수익률 회복 호재

- [아시아나 화물사업부 M&A]취항지별 '운항 허가' 리스크, 딜 클로징 미칠 영향은

- [아시아나 화물사업부 M&A]'KAS+아시아나에어포트', 지상조업 독점 해결책은

- 한앤코, '코오롱인더 필름 JV' 지분 80% 확보한다

- 총회연금재단, 이래CS 운영 자문 맡길 GP 찾는다

- [아시아나 화물사업부 M&A]FI 필요한 제주항공, '애경그룹 주담대' 허들 넘을까