[한국씨티은행 철수설]성장 정체·수익성 내리막, 돌파구 어디에ROE 3%, 그룹 10%대 미션 '어림없어'…성장률·건전성 모두 약화

김현정 기자/ 이장준 기자공개 2021-02-23 07:22:51

이 기사는 2021년 02월 22일 13:41 thebell 에 표출된 기사입니다.

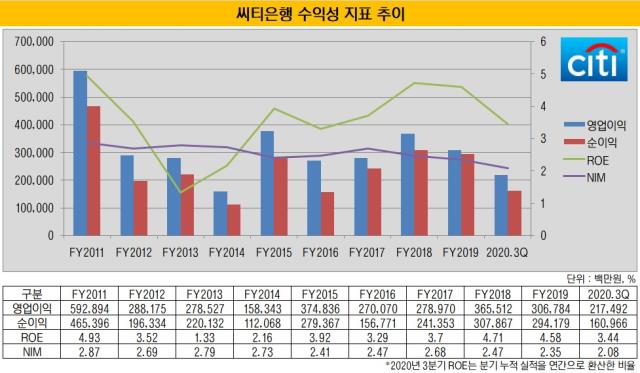

철수설이 불거진 한국씨티은행의 최근 경영 지표를 살펴보면 수익성 및 성장성 모두 악화일로를 걷고 있는 것으로 분석된다. 해외 모그룹인 씨티그룹이 '자기자본이익률(ROE) 10%'를 과제로 부여했음에도 해당 비율은 오래도록 3%대에 머물러있다. 최근 10년 새 꾸준히 감소 추세에 있는 대출증가율도 뾰족한 수를 찾지 못하는 중이다.씨티그룹의 한국 시장 철수설이 불거지면서 한국씨티은행의 현 경영상태가 도마 위에 오르고 있다. 제인 프레이저 씨티그룹 최고경영자(CEO)가 지난달 컨퍼런스콜에서 전 세계 사업 부문을 놓고 ‘선택과 집중’ 전략을 펼치겠다고 공언한 것과 맞물려 한국법인이 '제외 대상'이 될 가능성에 무게가 실렸기 때문이다.

씨티그룹은 오래 전부터 해외 자회사들을 대상으로 투자 대비 수익성이 나오지 않으면 불이익을 감수하더라도 영업 규모 축소 등에 나서야 한다는 '엄포'를 놓았다. 그 마지노선은 ROE 10%였다.

하지만 한국씨티은행의 ROE는 오랜 시간 1~4%대를 머무르고 있다. 2013년 1.33%로 최저치를 찍은 뒤 2018년 4.71%까지 끌어올린 적도 있다. 하지만 이후 줄곧 하락해 최근 2020년 3분기엔 3.44%까지 내려앉았다.

문제는 한국씨티은행의 고배당 정책에도 불구하고 이런 수치가 나왔다는 점이다. 한국씨티은행은 그간 거액의 잉여금을 모회사로 보내왔다. 배당금 유출액이 커지면 ROE의 분모에 해당하는 자본이 작아져 ROE 수치는 오르게 된다.

2018년 ROE가 급등한 것도 당시 한국씨티은행이 중간배당으로 씨티그룹에 8116억원의 배당금을 유출했기 때문이었다. 2017년 2800억원에 불과한 순이익을 낸 은행이 3배 가까운 배당금을 국외로 유출한 것을 놓고 국내선 따가운 눈총이 쏟아졌지만 결과적으로 수익성 지표는 타행과 비교하면 보잘 것 없었다. 2018년 말 국내 시중은행들의 ROE는 8.3~9.33% 사이였다.

순이익 감소가 원인이었다. 씨티은행의 2020년 3분기 누적 순이익은 1611억 원으로 지난해 전년 대비 38% 줄었다. 작년 초저금리 기조와 코로나19 충당금 적립 여파로 어쩔 수 없이 모든 시중은행들의 순이익이 감소하긴 했다지만 씨티은행의 감소율이 유난히 컸었다. 당시 5대 시중은행의 감소율은 6.2~11%에 그쳤다.

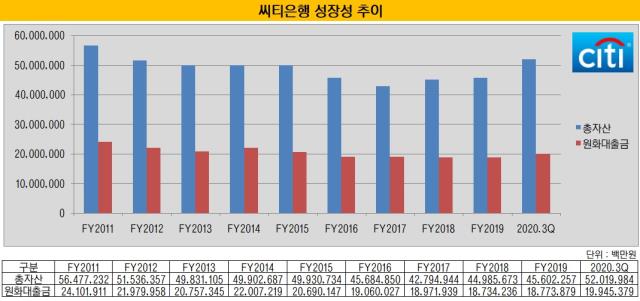

이같은 결과는 씨티은행의 소매금융 축소 전략에 원인이 있다는 평이다. 씨티은행은 지난 10년 간 원화대출금이 꾸준히 감소했다. 시중은행과의 치열한 경쟁에서 별다른 두각을 드러내지 못했기 때문이다. 이에 2016년 씨티은행은 차별화 전략을 마련했다.

비대면 거래가 활발해진 만큼 점포 수를 줄여 비용을 아끼고 기업금융과 자산관리(WM) 등에 선택과 집중을 하자는 것이었다. 씨티은행은 2016년 133개였던 점포를 2017년 즉각 44개로 줄였다. 현재는 39개다.

이자이익은 꾸준히 감소하는 가운데 수수료이익 비중은 크게 뛰어오르지 못했다. 최근 3~4년 동안 연간 이자이익이 1000억원가량 줄어든 반면 연간 수수료이익은 800억원 증가했다. 수수료 이익은 그나마 2019년 하반기 DLF 사태 이후 많이 선전했다.

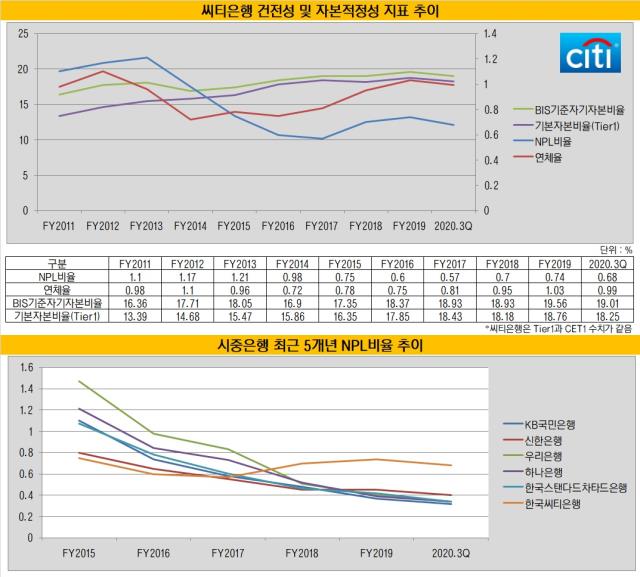

여기에 더해 자산건전성 악화가 전체 수익성 악화에 불을 지폈다. 한국씨티은행은 온라인 영업을 강화하는 과정에서 개인신용대출을 공격적으로 늘려왔다. 개인신용대출은 주택담보대출 대비 상대적으로 부실률이 높다.

실제 한국씨티은행의 고정이하여신 추이를 살펴보면 가계여신에서 나오는 NPL이 2016년 598억원에서 2019년 862억원으로 꾸준히 늘고 있다. 2020년 3분기 누적기준으로는 824억원 수준이어서 지난해 총 NPL은 전년 수준을 훌쩍 넘어설 전망이다.

한국씨티은행의 고정이하여신(NPL)비율은 2020년 3분기 말 기준 0.68%다. 타행들의 경우 0.32~0.4% 사이에서 관리하고 있는 것과 비교하면 수치가 높다.

부실률이 높아짐에 따라 충당금 적립액이 커져만 갔고 이로 인해 대손비가 손익을 크게 훼손했다는 분석이다. 2016년 말 800억원 정도였던 대손비용이 3년 사이 1726억원에 이르게 됐다.

2020년 씨티은행은 코로나19 충당금을 크게 적립하지 않아 논란을 빚었음에도 2020년 3분기 누적기준 대손비가 1284억원에 이른다. 같은 기간 타행들의 대손충당금적립률이 130~140% 정도인데 씨티은행의 경우 208%이란 수치를 보여주고 있다. NPL비율과 함께 본다면 미래에 대비해 보수적으로 충당금을 쌓았다고 해석하긴 어려운 부분이다.

< 저작권자 ⓒ 자본시장 미디어 'thebell', 무단 전재, 재배포 및 AI학습 이용 금지 >

관련기사

best clicks

최신뉴스 in 전체기사

-

- 수출입은행, 상반기 출자사업에 14곳 출사표

- 카카오, 2억달러 교환사채 발행 '공식화'

- [Red & Blue]수급 몰리는 피제이메탈, 알루미늄 시세 급등 '수혜'

- 이에이트, 가천대·길병원과 '디지털 트윈 병원' 구축 MOU

- [멀티플렉스 재무 점검]베트남만 남은 롯데시네마 해외사업

- [뮤지컬 제작사 열전]EMK컴퍼니, 고속성장 비결은 '대기업과 10년 동맹'

- 모트롤 인수 추진하는 두산그룹, 3년 전과 달라진 건

- [LG화학의 변신]패착된 NCC 증설, 자산 유동화 '제값 받기' 관건

- [캐시플로 모니터]포스코인터 '조단위 투자' 거뜬한 현금창출력

- [항공사 기단 2.0]'공격 확대' 에어프레미아·이스타, 매출·리스 줄다리기