하나은행, 원화 지속가능채권으로 후순위채 찍는다 6월 최대 5000억 발행 전망, 서스테이널리틱스 검증

이지혜 기자공개 2021-05-26 13:03:25

이 기사는 2021년 05월 25일 15:55 thebell 에 표출된 기사입니다.

하나은행이 상각형 조건부자본증권 후순위채를 SRI채권(사회책임투자채권, ESG채권)으로 발행한다. 친환경사업과 사회적사업에 자금을 투입하는 지속가능채권이 발행대상이다. 그동안 외화로 수 차례 SRI채권을 발행했는데 이번에는 원화로도 발행한다.은행들이 일반 은행채 외에 상각형 조건부자본증권을 SRI채권으로 발행하는 기조가 뚜렷해지고 있는데 하나은행도 이런 기조에 발맞추는 것으로 보인다.

25일 투자은행업계에 따르면 하나은행이 상각형 조건부자본증권 후순위채를 발행하기 위해 준비하고 있다. 모집금액은 3500억원이며 수요예측 결과에 따라 최대 5000억원으로 증액발행할 계획이다. 대표주관업무는 한양증권이 단독으로 맡았다. 6월 중순 이전 수요예측부터 발행까지 모두 끝낼 것으로 예상된다.

하나은행의 SRI채권은 지속가능채권이다. 조달자금을 친환경사업과 사회적사업에 투입할 계획이다. 하나은행이 2018년 외화 SRI채권을 발행하며 만들었던 지속가능금융 관리체계에 따르면 자금투입 프로젝트로 △중소기업금융 △사회경제적 발전과 역량 강화 △가용 주택 공급 △일자리창출 △친환경 교통수단 △신재생에너지 △친환경 건물 등이 있다.

하나은행은 실제 중소기업에 대출을 제공했을 뿐 아니라 새터민과 외국인 근로자에게 금융서비스도 지원했다. 또 전기차·관련 장비 제조사와 녹색 건축물, 200MW 규모의 바이오매스사업에도 금융을 제공했다.

하나은행이 원화 SRI채권을 발행하는 것은 하나금융그룹에서 세 번째다. 하나캐피탈과 하나카드가 지난해 11월 원화 SRI채권을 발행한 이래 하나은행도 조달대열에 합류한 것이다.

한국거래소 SRI채권 플랫폼에 따르면 현재 하나카드와 하나캐피탈이 발행한 SRI채권 잔액은 각각 3000억원, 6000억원으로 9000억원에 이른다. 하나은행이 지속가능채권을 발행하면 하나금융그룹 발행물량이 조 단위를 넘어설 것으로 예상된다.

하나은행을 비롯해 하나금융그룹 계열사가 SRI채권 발행에 힘을 쏟는 이유로 그룹 경영방침이 꼽힌다. 하나금융그룹은 2030년까지 지속가능금융부문에 모두 60조원 규모로 ESG금융의 조달과 공급을 추진하겠고 밝혔다. 이른바 ‘2030&60’ 프로젝트다.

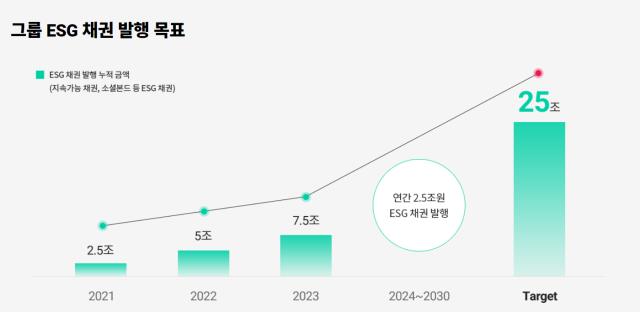

구체적 발행목표도 수치로 제시했다. 하나금융그룹은 연간 2조5000억원 규모로 SRI채권을 발행해 2030년까지 모두 25조원을 달성하겠다는 방침을 세웠다.

다만 하나은행은 이전에 외화 SRI채권을 발행한 경험이 있는 만큼 국내 인증기관에서 추가로 SRI채권을 인증받지 않았다. 하나은행은 2018년 서스테이널리틱스에서 사전검증을 받았는데 이번에 원화 지속가능채권을 발행하면서도 이를 활용하기로 했다.

< 저작권자 ⓒ 자본시장 미디어 'thebell', 무단 전재, 재배포 및 AI학습 이용 금지 >

관련기사

best clicks

최신뉴스 in 전체기사

-

- 수출입은행, 상반기 출자사업에 14곳 출사표

- 카카오, 2억달러 교환사채 발행 '공식화'

- [Red & Blue]수급 몰리는 피제이메탈, 알루미늄 시세 급등 '수혜'

- 이에이트, 가천대·길병원과 '디지털 트윈 병원' 구축 MOU

- [멀티플렉스 재무 점검]베트남만 남은 롯데시네마 해외사업

- [뮤지컬 제작사 열전]EMK컴퍼니, 고속성장 비결은 '대기업과 10년 동맹'

- 모트롤 인수 추진하는 두산그룹, 3년 전과 달라진 건

- [LG화학의 변신]패착된 NCC 증설, 자산 유동화 '제값 받기' 관건

- [캐시플로 모니터]포스코인터 '조단위 투자' 거뜬한 현금창출력

- [항공사 기단 2.0]'공격 확대' 에어프레미아·이스타, 매출·리스 줄다리기

이지혜 기자의 다른 기사 보기

-

- [뮤지컬 제작사 열전]EMK컴퍼니, 고속성장 비결은 '대기업과 10년 동맹'

- [뮤지컬 제작사 열전]EMK컴퍼니, 매출 1위에도 영업이익 급감 이유는

- 장윤중 카카오엔터 대표, 빌보드와 글로벌 공략 '속도'

- [뮤지컬 제작사 열전]제작사 빅5, 시장 확대에 '함박웃음'…외형 '껑충'

- SM, 카카오 '콘텐츠 비욘드 콘텐츠' 동참…청사진은

- [Inside the Musical]쇼노트의 실험 <그레이트 코멧>, 무대와 객석 허물다

- 하이브, UMG와 10년 독점계약...경제적 효과는

- 지난해 BTS 일부 멤버 재계약 금액, 500억대 추정

- 하이브, 대기업집단 지정 초읽기…파급효과는

- [Musical Story]쇼노트, 카카오엔터 IP로 '글로벌' 뮤지컬 만든다