[오너십 시프트]세종메디칼, 창업주일가 경영권 프리미엄 85% '잭팟'②정현국 대표, 지분 29.54% 384억 매각…특수관계인 포함 757억 규모

김형락 기자공개 2021-08-10 07:10:54

[편집자주]

기업에게 변화는 숙명이다. 성장을 위해, 때로는 생존을 위해 변신을 시도한다. 오너십 역시 절대적이지 않다. 오히려 보다 강력한 변화를 이끌어 내기 위해 많은 기업들이 경영권 거래를 전략적으로 활용한다. 물론 파장도 크다. 시장이 경영권 거래에 특히 주목하는 이유다. 경영권 이동이 만들어낸 파생 변수와 핵심 전략, 거래에 내재된 본질을 더 면밀히 살펴보고자 한다.

이 기사는 2021년 08월 04일 10:34 thebell 에 표출된 기사입니다.

코스닥 상장사 세종메디칼 창업주 일가가 거금을 받고 지분을 모두 처분한다. 코로나19 여파로 지난해부터 적자가 이어지자 경영권 지분을 정리하기로 했다. 준비해왔던 2세 승계 작업은 빛을 보지 못했다. 대신 경영권 프리미엄을 쏠쏠하게 챙겼다는 평가다.정현국 세종메디칼 대표이사가 최대주주 자리를 내놨다. 지난달 23일 비상장사 타임인베스트먼트를 주축으로 구성된 인수단과 경영권 변경 계약을 체결했다. 타임인베스트먼트가 다음달까지 세종메디칼 제3자 배정 유상증자에 250억원을 납입하면 새로운 최대주주가 된다.

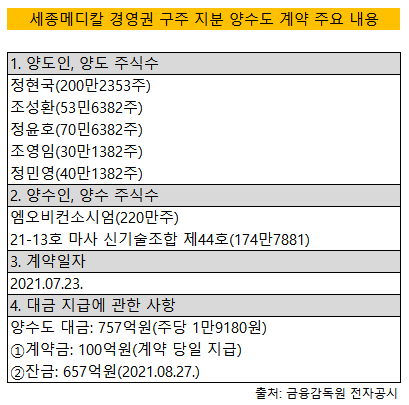

경영권 구주 지분은 재무적투자자(FI)가 떠안는다. 기존 최대주주인 정 대표 지분(29.54%)과 △아들 정윤호 세종메디칼 부사장(10.42%) △처남 조성환 세종메디칼 대표이사(7.91%) △딸 정민영 세종메디칼 전무(5.92%) △부인 조영임 씨(4.45%) 보유 지분을 포함한 58.25%다.

경영권 프리미엄은 높게 책정됐다. 1주당 거래가격은 1만9180원이다. 계약 전날 종가(1만350원) 대비 85% 수준이다. 구주 지분 거래 규모만 757억원이다. 지난 1분기 세종메디칼 연결 기준 자산총계(541억원)보다 크다.

'엠오비컨소시엄'과 '21-13호 마사 신기술조합 제44호'가 구주 지분을 나눠서 인수한다. 계약 당일 21-13호 마사 신기술조합 제44호가 정 대표에게 계약금 100억원을 지급했다. 나머지 657억원 잔금일은 오는 27일이다.

전략적투자자(SI)인 타임인베스트먼트는 신주를 할인 발행하는 유상증자에 실탄을 집중한다. 같은 금액으로 보다 많은 지분 확보하려는 행보다. 제3자 배정 유상증자 신주 발행가액은 9220원이다.

정 대표 일가는 상장 3년 만에 투자금 회수 기회를 잡았다. 주식 양수도 거래가 끝나면 정 대표 수중에 384억원이 들어온다. 정 부사장과 정 전무는 각각 135억원, 77억원을 쥔다. 조 대표와 조영임 씨도 각각 103억원, 58억원을 확보한다.

정 전무와 조영임 씨는 2018년 기업공개(IPO) 때 한차례 지분을 현금화했다. 당시 정 전무와 조 씨가 각각 구주 40만5000주를 매출해 61억원으로 바꿨다. 공모가는 1만5000원이었다.

경영권이 넘어가면서 세종메디칼 2세 승계도 미완으로 막을 내린다. 창업주인 정 대표는 정 부사장을 일찌감치 세종메디칼로 불러들였다. 세종메디칼은 정 대표가 설립한 개인회사 '세종기업'에서 출발했다. 2010년 법인으로 전환하면서 정 대표와 조 대표 투톱 체제를 구축했다.

정 부사장은 2013년 세종메디칼에 합류했다. 기획 총괄 차장으로 일하며 상장에도 힘을 보탰다. 지난해 1월 연구개발(R&D) 총괄 부사장(미등기 임원)으로 선임했다. 올해 생산 총괄 부사장으로 활동하며 2대주주 자리를 지켰다.

정 전무도 합세했다. 2018년 세종메디칼에 들어와 지난해 1월 영업 총괄 전무(미등기 임원)로 승진했다. 지분은 동생 정 부사장보다 적었다.

실적 정체가 발목을 잡았던 것으로 풀이된다. 세종메디칼은 2018년부터 지난해까지 매출이 150억~160억원(이하 연결 기준)을 오르내렸다. 지난해에는 영업손실 5억원을 내며 적자로 돌아섰다. 지난 1분기에도 영업손실 2억원을 기록했다.

세종메디칼 관계자는 "경영권 지분 거래가격에는 추후 성장 가능성, 재무적 안정성 등이 반영됐다"며 "매수자 쪽에서도 그동안 주가가 공모가보다 저평가돼있던 점 등을 고려했다"고 말했다.

< 저작권자 ⓒ 자본시장 미디어 'thebell', 무단 전재, 재배포 및 AI학습 이용 금지 >

best clicks

최신뉴스 in 전체기사

-

- 스튜디오산타클로스ENT, 주주권익 보호 '구슬땀'

- 이에이트, AI 시뮬레이션·디지털 트윈 기술 선보여

- MBK, '몸값 2조' 지오영 인수 SPA 체결 임박

- [2024 더벨 글로벌 투자 로드쇼-베트남]한인이 설립한 RCE, 세계 첫 ‘중장비 온라인 중고거래’

- 회계법인 해솔, 부동산 타당성 자문 업무협약

- [2024 더벨 글로벌 투자 로드쇼-베트남]베트남의 지오영 '바이메드'·전기오토바이 '셀렉스' 눈길

- 지아이에스, 코스닥 상장 위한 예비심사신청서 제출

- [꿈틀대는 토큰증권 시장]'업계 표준' 루센트블록, '두자릿수' 레코드 조준

- [Company & IB]조달 '막바지' 롯데그룹, 롯데케미칼에 쏠리는 눈

- '910억 CB 발행' 아스트, 경영 정상화 속도 낸다

김형락 기자의 다른 기사 보기

-

- [기업집단 톺아보기]파라다이스, 원가율 70%대로 낮아진 이유

- [기업집단 톺아보기]코스피 이전 추진하는 파라다이스, 거버넌스 재편 과제

- [Board Index/BSM분석]롯데쇼핑, 기업 운영 경험도 이사회 필요 역량

- [Board Index/롯데그룹]이사진 출석률 100%인 상장사는 한 곳뿐

- [Board Index/롯데그룹]롯데지주는 부결 의안, 계열사엔 보류 의견

- [유동성 풍향계]CJ올리브영, 유보 이익으로 만든 FI 지분 매입 자금

- [Board Index/롯데그룹]사추위에 대표이사 두는 롯데케미칼

- [Board Index/롯데그룹]비상장사부터 시작한 대표·의장 분리

- [Board Index/롯데그룹]계열사 21곳 움직이는 이사진 147명

- [CFO는 지금]롯데하이마트, 자본준비금으로 배당 재원 쌓는 이유는