SK그룹 잇단 빅딜, 들썩이는 인수금융 업계 조단위 뎃파이낸싱 수요…"LP와 사전 협의 가능성"

서하나 기자공개 2021-08-13 08:00:04

이 기사는 2021년 08월 12일 11:10 thebell 에 표출된 기사입니다.

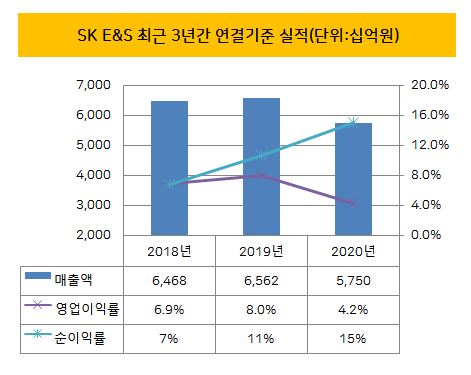

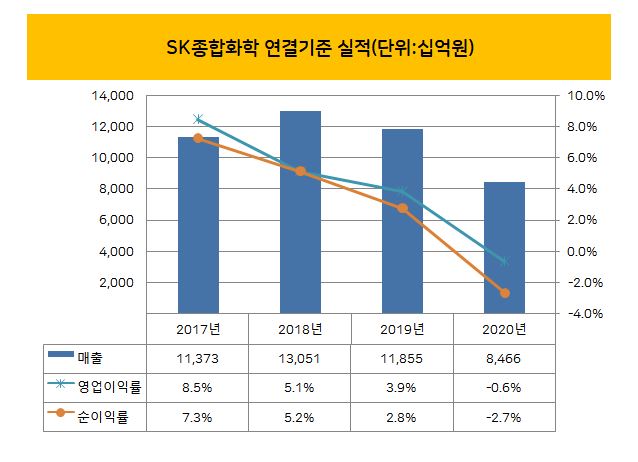

SK E&S와 SK종합화학 등 SK그룹 주요 계열사들이 잇달아 조단위 투자를 유치하면서 인수금융 업계의 기대감이 덩달아 커지고 있다. 두 계열사의 투자 규모만 3조원 수준인 만큼 최소 조단위 자금이 인수금융을 통해 수혈될 것으로 기대된다. 투자를 유치 중인 두 계열사는 조만간 적격인수후보(숏리스트) 발표를 앞두고 있다.12일 인수합병(M&A) 업계에 따르면 SK E&S와 SK종합화학 등 최근 투자 유치를 진행 중인 SK 계열사들이 조만간 숏리스트를 선정할 예정이다. SK E&S 자본확충 딜의 경우 크레디트스위스(CS)와 BoA메릴린치가 실무 작업은 맡고 있고, 경영권을 제외한 지분 약 49%를 매각하는 SK종합화학 딜에는 JP모간이 주관사로 나섰다.

두 계열사에 투자 의사를 밝힌 후보들이 모두 쟁쟁한 사모투자펀드(PEF) 운용사인 만큼 대부분 첫번째 관문을 무난히 넘어설 것으로 예상된다. 또 이번 딜 규모가 각각 조단위에 이르는 만큼 벌써부터 인수금융시장에서 기대감이 차오르고 있다.

M&A 업계 관계자는 "SK E&S와 SK종합화학 지분 인수를 추진중인 후보들이 대형 사모펀드들이고, 두 계열사가 모두 안정적이고 인프라성 투자 성격을 띠고 있어 투자를 반기는 LP들과 사전에 어느 정도 협의를 마치고 딜에 참여했을 가능성이 높다"고 전했다.

SK E&S는 2조원 규모 상환전환우선주(RCPS) 발행을 추진하고 있다. 콜버그크래비스로버츠(KKR)와 IMM프라이빗에쿼티, 글랜우드프라이빗에쿼티, EMP벨스타 등이 투자 의사를 밝혔다. SK종합화학 소수지분 인수전엔 스틱인베스트먼트, 글랜우드, IMM인베스트먼트 등이 참여했다. SK종합화학 지분 49%의 가치는 1조원 안팎에서 최대 1조5000억원까지 거론된다.

거래 구조상 하나의 펀드에서 끌어올 수 있는 최대 금액이 총 투자액의 약 20~30% 내외라는 점을 감안하면 최소 1조5000억원의 자금이 인수금융을 통해 유입될 것이란 추산이 가능하다. 인수대상 지분을 담보로 한 LTV(담보인정비율)를 통상 40~60%라고 가정했을 때다. 투자가 확정된 PEF가 블라인드펀드와 코인베펀드 등을 통해 전체 투자액의 절반 가량을 충당하고, 나머지 투자액의 절반 가량을 인수금융을 활용하는 그림이 유력하다.

콜버그크래비스로버츠(KKR)는 SK E&S 자본확충 딜에 참여한 후보 중 가장 큰 규모의 블라인드펀드를 운용하고 있다. 올 초 아시아와 태평양 지역 투자를 목적으로 블라인드펀드 'KKR아시아펀드 4호'를 약 4조2869억원(39억 달러) 규모로 조성했다. 이 펀드는 폐기물, 신재생 에너지, 전력·유틸리티, 통신·운송 인프라 등을 주요 투자처로 삼고 있다.

IMM프라이빗에쿼티는 블라인드펀드 로즈골드4호를 활용해 투자를 진행할 것으로 예상된다. 총 1조9000억원 규모로 클로징한 로즈골드4호는 현재 약 50%(9000억원)을 소진해 1조원 가량 미소진 물량을 보유하고 있다. 현재 인수를 추진 중인 펫프렌즈(펀드 활용 약 1000억원)와 한샘(펀드 활용 약 3000~4000억원) 투자를 포함하면 드라이파우더는 약 4000억원 가량이 될 것으로 추정된다.

스틱인베스트먼트는 운용 중인 스페셜시츄에이션펀드(SSF) 2호를 통한 투자가 예상된다. 2019년 8월 총 1조2200억원 규모로 클로징한 SSF 2호는 대기업과 중견기업의 핵심경쟁력 강화와 사업구조 개편, 지배구조 개선 등을 핵심 투자 기회로 설정하고 있다. 미소진 물량은 약 6600억원 수준으로 추산된다. 주차장 관리 업체 하이파킹(펀드 활용 약 1000억원), 전지용 동박 소재 기업 일진머티리얼즈(펀드 활용 약 2500억원), 다이어트 컨설팅 업체 쥬비스(펀드활용 약 1100억원), 차량 공유업체 그랩(펀드 활용 약 1000억원) 등에 투자했다.

글랜우드의 경우 SK E&S와 SK종합화학 투자에 모두 참여 의사를 밝혔다. 최근 약 9000억원 규모로 최종 클로징한 2호 블라인드펀드를 활용하기 위해 첫 번째 투자처를 찾고 있다. 특히 글랜우드는 최근 NH증권과 KB증권, 한국투자증권 등 인수금융 주선 기관 5곳 정도에 투자 제안서를 제출해 달라는 요청을 했을 정도로 적극적인 것으로 알려졌다.

MM인베스트먼트는 올해 1월 약 8608억원 규모로 조성한 블라인드펀드 페트라8호를 활용할 것 전망이다. 페트라8호는 이커머스 플랫폼 무신사, 헬리녹스 등에 투자를 통해 약 19%(1600억원)을 소진, 현재 약 7000억원가량을 미소진 물량으로 남겨뒀다.

< 저작권자 ⓒ 자본시장 미디어 'thebell', 무단 전재, 재배포 및 AI학습 이용 금지 >

관련기사

best clicks

최신뉴스 in 전체기사

-

- [아시아나 화물사업부 M&A]MBK 손잡은 에어프레미아, 다크호스 등극

- [대기업 프로스포츠 전술전략]전북현대, '돈방석' 기회 끝내 놓쳤다

- 골프존, 주가 하락에 발목잡혔나…GDR 분할 '무산'

- [Art Price Index]시장가치 못 찾은 퍼포먼스 작품

- 하이브 '집안싸움'이 가리키는 것

- 이익률 업계 톱인데 저평가 여전…소통 강화하는 OCI

- KB금융, 리딩금융의 품격 ‘주주환원’ 새 패러다임 제시

- 대외 첫 메시지 낸 최창원 의장의 속내는

- KG모빌리티, 라인 하나로 전기차까지

- [이사회 분석]갈 길 바쁜 LS이브이코리아, 사외이사 없이 간다

서하나 기자의 다른 기사 보기

-

- 이엔플러스, 글로벌 셀메이커 방열 소재 사용 승인

- 콤텍시스템, 'BM 금융 솔루션 데이' 개최

- [K-배터리 밸류업 리포트]'열처리 장비사' 원준, 올해 전망 '맑음'

- 대동, 농업 챗GPT 서비스 'AI대동이' 오픈

- 아이티센그룹, 자회사형 장애인 표준사업장 설립 추진

- [thebell interview]"장비 제조·엔지니어링 역량 두루 갖춘 기업 일굴 것"

- [K-배터리 밸류업 리포트]TCC스틸, 오너가 지분가치 '눈덩이'

- [IR Briefing]'믹싱' 외길 제일엠앤에스, 2차전지 올인

- 율호, 탄자니아 대규모 니켈·흑연 광산 탐사권 확보

- [K-배터리 밸류업 리포트]TCC스틸, 적자에도 '20만톤' 니켈도금강판 양산 승부