호텔롯데, 사모채 발행...글로벌 투자자금 마련 2년물 1100억, 금리 2.3%...호텔 체인 확장 자금수요

오찬미 기자공개 2021-11-17 07:37:53

이 기사는 2021년 11월 15일 10:03 thebell 에 표출된 기사입니다.

호텔롯데(AA-/안정적)가 만기 2년의 사모채를 발행했다. 금리인상기를 앞두고 글로벌 호텔 체인 확장에 필요한 투자자금을 선제적으로 마련하고 있는 모습이다. 코로나19 영향으로 재무건전성은 악화됐지만 국내 1위 시장 지위와 보유자산 등을 바탕으로 시장성 조달에는 큰 어려움을 겪지 않고 있다.호텔롯데는 지난 12일 사모채 1100억원을 발행했다. 만기 2년으로 금리는 2.3%에 결정됐다. 신한금융투자가 주관업무를 맡았다.

이번 사모채 금리는 등급민평금리 수준에서 책정됐다. KIS채권평가에 따르면 12일 AA-등급 민평금리는 2.316%다. 호텔롯데의 2년물 개별민평금리는 이보다 높은 2.486%다. 발행 금리는 개별 민평 대비 약 17bp 낮게 결정됐다.

코로나19 확산으로 영업실적 부진이 지속되고 있지만 포스트 코로나에 대한 기대감 확산되면서 개별민평 보다 낮은 금리에 조달이 가능했다. 호텔롯데는 올 상반기에도 1729억원의 적자를 냈다. 하지만 지난해 동기 3420억원 적자 대비 적자폭을 절반 가량으로 줄였다.

당장 영업실적 저하로 어려움을 겪고 있지만 포스트 코로나를 대비해 추가 투자에 더욱 박차를 가할 계획이다. 신동빈 롯데그룹 회장은 올해 초 호텔롯데의 글로벌 체인을 두 배로 늘리겠다는 계획을 제시했다. 특히 해외 호텔사업 확장에 상당한 투자가 이뤄질 전망이다. 호텔롯데의 미국 호텔은 3개로 이를 5년 내 20개 이상으로 늘리겠다는 목표롤 갖고 있다.

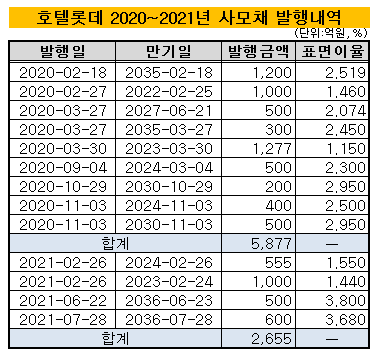

IPO작업이 본격화되기 이전까지는 시장성 조달 역시 꾸준히 이뤄질 전망이다. 다만 AA급 우량 신용도에도 불구하고 최근 실적 여파로 공모채보다 사모채 시장을 더 자주 찾았다. 사모채로 조달한 자금은 연간 총 3755억원에 달한다. 이에 비해 공모채는 올 1월 단 한차례 뿐이었다.

IPO작업이 본격화되기 이전까지는 시장성 조달 역시 꾸준히 이뤄질 전망이다. 다만 AA급 우량 신용도에도 불구하고 최근 실적 여파로 공모채보다 사모채 시장을 더 자주 찾았다. 사모채로 조달한 자금은 연간 총 3755억원에 달한다. 이에 비해 공모채는 올 1월 단 한차례 뿐이었다.호텔롯데는 중국 사드보복 이슈가 불거진 2017년부터 매년 사모채 시장에서 5000억원이 넘는 자금을 조달하고 있다. 연도별로 살펴보면 2017년 5000억원, 2018년 6700억원, 2019년 5100억원, 2020년 5877억원, 2021년 3755억원 등이다.

수년간 적자 상태가 지속된 탓에 재무지표는 악화되고 있다. 차입금 상환과 호텔 운영 등에 필요한 자금을 대부분 차입에 의존한 결과다. 호텔롯데의 연결기준 총차입금은 올해 상반기 9조162억원, 순차입금은 6조6200억원으로 집계됐다. 부채비율은 174.6% 수준을 보이고 있다.

< 저작권자 ⓒ 자본시장 미디어 'thebell', 무단 전재, 재배포 및 AI학습 이용 금지 >

관련기사

best clicks

최신뉴스 in 전체기사

-

- 스튜디오산타클로스ENT, 주주권익 보호 '구슬땀'

- 이에이트, AI 시뮬레이션·디지털 트윈 기술 선보여

- MBK, '몸값 2조' 지오영 인수 SPA 체결 임박

- [2024 더벨 글로벌 투자 로드쇼-베트남]한인이 설립한 RCE, 세계 첫 ‘중장비 온라인 중고거래’

- 회계법인 해솔, 부동산 타당성 자문 업무협약

- [2024 더벨 글로벌 투자 로드쇼-베트남]베트남의 지오영 '바이메드'·전기오토바이 '셀렉스' 눈길

- 지아이에스, 코스닥 상장 위한 예비심사신청서 제출

- [꿈틀대는 토큰증권 시장]'업계 표준' 루센트블록, '두자릿수' 레코드 조준

- [Company & IB]조달 '막바지' 롯데그룹, 롯데케미칼에 쏠리는 눈

- '910억 CB 발행' 아스트, 경영 정상화 속도 낸다