손보사 RBC비율, 생보 첫 역전…채권 비중 탓? 금리 상승 등 외부환경 변동에 상대적으로 취약한 구조 노출

서은내 기자공개 2022-06-30 07:33:45

이 기사는 2022년 06월 29일 14:59 thebell 에 표출된 기사입니다.

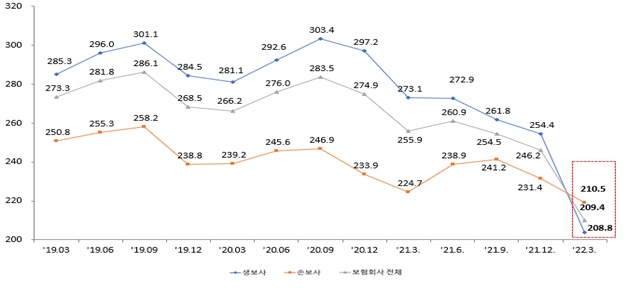

생명보험사의 지급여력(RBC) 비율 평균이 손해보험사의 RBC 평균보다 떨어진 것으로 나타났다. 2011년 RBC제도를 시행 이후 첫 역전이다. 금리 변동 등 외부 시장환경 변화에 생보사가 손보사에 비해 상대적으로 취약함을 나타낸 것이란 해석도 나온다. 안정을 위해 투자 비중을 높게 가져간 채권이 금리 상승기엔 독으로 작용한 셈이다.29일 금융감독원이 발표한 '2022년 3월말 보험사 RBC 비율 현황'에 따르면 생명보험사의 RBC 비율 평균 수치는 208.8%, 손해보험사는 210.5%로 나타났다. 지난해 12월말 기준 생보사와 손보사의 RBC 비율은 각각 254.4%, 231.4%이다. 생보사는 45.6%P, 손보사는 20.9%P 하락한 결과다.

최근 시장금리 급등으로 채권평가이익이 감소하자 보험사들의 RBC비율이 직격탄을 맞았다. RBC 비율이 전반적으로 급락했고 생보사들의 RBC 비율 평균이 손보사들의 평균치보다 아래로 떨어졌다.

2011년 본격적인 RBC 제도 시행이후 금융감독원은 매 분기별로 보험사들의 RBC 비율을 발표해왔다. 개별 보험사들의 RBC 비율에 따라 평균 수치가 등락을 반복했으나 생보사들의 비율 평균은 손보사들의 평균치를 꾸준히 웃돌았다.

한 보험 유관기관 관계자는 "금리 상승과 같은 외부 변동성에 보다 영향을 많이 받은 것"이라며 "시장 금리 변동 이슈가 지속되고 있고 내년 K-ICS(신지급여력제도)가 도입되면 이같은 자본적정성 비율의 생보사, 손보사 간 역전 추세는 앞으로도 이어질 가능성이 크다"고 덧붙였다.

내년부터는 IFRS17 기준에 맞춰 새로운 자본적정성 기준인 K-ICS가 도입된다. K-ICS는 현행 RBC와 달리 자산 뿐 아니라 부채까지도 시가 평가해 가용자본을 산출하는 지표다. 새 제도가 적용되면 금리변동에 따른 시가평가의 영향이 자산 뿐 아니라 부채에도 나타나게 된다. 그만큼 변동성에 대한 노출은 커지는 셈이다.

한 신용평가사 관계자는 "K-ICS 하에서는 자산부채를 종합적으로 관리하는 보험사들의 ALM이 중요해진다"며 "외부 시장의 변동성이 커지는 때에 이를 흡수할 수 있을 정도로 잘 관리할 수 있는지가 재무건전성을 좌우할 것"이라고 말했다.

< 저작권자 ⓒ 자본시장 미디어 'thebell', 무단 전재, 재배포 및 AI학습 이용 금지 >

관련기사

best clicks

최신뉴스 in 파이낸스

-

- [카드사 해외사업 점검]우리카드, '악전고투' 미얀마…인니 성장으로 보완

- [보험사 GA 열전]AIG어드바이저, 손보 유일 제판분리의 성공적 안착

- [금융지주 해외은행 실적 점검]KB미얀마은행, 악재 딛고 사상 첫 연간 흑자 '의미 크다'

- [금융지주 해외은행 실적 점검]KB프라삭, 캄보디아 '1등' 도전 앞두고 숨고르기

- [저축은행 유동성 진단]애큐온저축, 예치금 확대…수익성보다 '안정성'

- [보험사 IFRS17 조기도입 명암]AXA손보, 결손금→이익잉여금…전환 효과 톡톡

- [보험사 IFRS17 조기도입 명암]농협생명, 부실한 자본관리 새 제도서도 취약성 드러났다

- [저축은행 이사회 돋보기]한투저축, 캐피탈과 사외이사진 '판박이'

- [보험사 IFRS17 조기도입 명암]교보라이프, 시가평가·결손금 직격탄…유증 탈출 언제쯤

- [우리은행 글로벌그룹 대수술]기강잡기 나선 조병규 행장, 해외법인장 소집해 '쓴소리'

서은내 기자의 다른 기사 보기

-

- [Gallery Story]'침체기'에도 실적 올린 페이스 갤러리, 500억대 매출

- [갤러리 비즈니스 2.0]"부산 지역 젊은 작가, 글로벌 무대에 세운다"

- [People in Art]미술 '투자' 전문에서 미술 '구호' 전문가로

- [2024 화랑미술제]8090 작가 픽한 갤러리들

- [2024 화랑미술제]국제갤러리, 10여명 최다 작가로 전시구성 차별화

- [Gallery Story]조현화랑, '키시오 스가'로 대형 호텔에 서울점 개관

- [2024 화랑미술제]눈 높아진 컬렉터들, 시장 정상화 흐름

- [2024 화랑미술제]"출품작 중 조각 비중 낮다" 윤영달 회장의 아쉬움

- 정부·국현 미술은행, 공공미술은행으로 편입 유력

- 갤러리 비즈니스 2.0