[해외법인 재무분석]'역대급 실적' 코스맥스그룹, 미국법인 BEP 기대감화장품 하반기 BEP 달성 목표, 건기식 생산·운영 효율성 제고

변세영 기자공개 2025-03-24 07:59:07

[편집자주]

2022년 12월 법인세법 개정으로 국내 본사가 해외 자회사로부터 배당금을 받을 때 부담하는 세금 규모가 큰 폭으로 줄었다. 이에 따라 현금 확보가 필요한 기업의 최고재무책임자(CFO)들은 배당을 확대할 여력이 있는 해외 자회사는 어디인지 살펴봐야 할 것으로 판단된다. 기업별 국내 본사 배당수익을 책임질 우량 해외 자회사를 찾아본다.

이 기사는 2025년 03월 21일 07시59분 thebell에 표출된 기사입니다

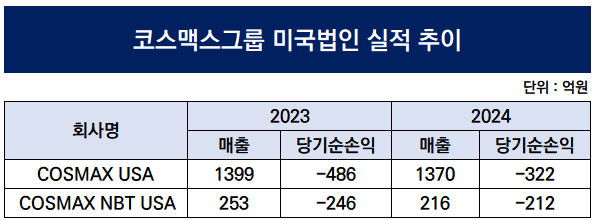

코스맥스그룹이 지난해 사상 최대 실적을 올린 가운데 미국법인 만큼은 아쉬운 흐름을 보여 대비를 이루고 있다. 화장품과 건기식 미국법인 모두 적자를 줄이는 데는 성공했지만, 외형이 축소되고 있다는 점에서 고심이 상당할 것으로 분석된다.◇코스맥스엔비티USA 외형 2022년 대비 반토박, 유상증자 지속

지난해 연결기준 코스맥스엔비티 매출액은 3179억원, 영업이익은 99억원으로 전년대비 각각 4.7%, 16.8% 감소한 것으로 집계됐다. 코스맥스그룹은 사업형 지주사인 코스맥스비티아이 산하에 화장품 OEM/ODM을 담당하는 코스맥스와 건기식을 다루는 코스맥스엔비티 등이 계열사로 존재한다.

코스맥스엔비티 실적이 뒷걸음질한 배경에는 미국과 상하이 법인이 나란히 매출이 감소한 게 주효했다. 특히 미국법인의 경우 2022년과 비교해 외형이 절반 이상 축소된 점이 눈에 띈다.

코스맥스그룹은 2014년 코스맥스엔비티(옛 뉴트리바이오텍)를 인수하며 본격적으로 건기식으로 포트폴리오를 다각화했다. 이후 미국 텍사스에 생산 공장을 마련하며 현지에 깃발을 꽂았다. 코스맥스가 미국을 낙점한 것처럼 코스맥스엔비티도 글로벌 건기식 시장 중심인 미국에 도전장을 내밀었다.

다만 미국사업은 쉽지만은 않았다. 코스맥스엔비티USA 매출액은 2022년 456억원까지 늘어났지만 출범 이후 적자를 지속했다. 2022년 순손실은 338억원에 달했다. 이에 코스맥스엔비티는 2022년 기존 2개로 운영되던 공장을 하나로 통합하는 결단을 내렸다.

효율화 덕분에 순손실이 줄고 있는 건 고무적이지만 동시에 매출볼륨도 쪼그라들고 있다는 건 풀어야 할 과제다. 코스맥스엔비티USA 순손실은 2023년 246억원, 2024년 211억원으로 줄었다. 다만 같은 기간 매출액도 253억원, 216억원으로 감소한 것으로 파악됐다. 상황이 이렇다 보니 코스맥스엔비티는 2023년 미국법인 손상차손으로 267억원, 2024년에는 209억원을 각각 인식하기도 했다.

그럼에도 미국법인에 대한 유동성 지원은 계속되고 있다. 2023년 유상증자(39억원)와 대여금을 출자전환한 후 지난해에도 264억원 유상증자를 단행하며 물심양면 서포트했다.

◇코스맥스USA 장기간 적자 지속, 하반기 BEP 달성 ‘목표’

미국에서의 부침은 비단 코스맥스엔비티에 한정되는 건 아니다. 그룹으로 범위를 넓혀보면 지난해 역대 최대 실적을 갈아치운 코스맥스 역시 미국에서 좀처럼 턴어라운드에 어려움을 겪고 있기 때문이다. 2024년 코스맥스 연결기준 매출액은 2조1661억원, 영업이익 1754억 원을 기록했다. 전년 대비 각각 21.9%, 51.6% 증가한 수치다. 출범 이래 처음으로 연 매출 2조원 돌파다. 반면 코스맥스USA의 경우 온도차가 존재했다. 2024년 순손실을 100억원 이상 줄이는 데 성공했으나 매출(1370억원)도 전년대비 2%가량 빠졌다.

코스맥스는 2013년 미국법인을 설립하면서 미국에 진출했다. 이후 2017년 현지 색조화장품 제조 기업 누월드까지 인수했다. 그러다 2021년 코로나로 수주가 줄어들자 오하이오와 뉴저지 공장 통폐합을 단행했다. 2023년에는 누월드와 미국법인을 추가로 통합하며 경영 효율화 작업에 몰두했다. 다만 2022년 기준 누월드와 코스맥스USA 합산 매출액이 1700억원에 달했다는 점을 고려하면 외형이 크게 축소된 상태다.

코스맥스 미국법인은 서부를 중심으로 신규 고객사 유입을 확대하고 있다는 설명이다. 이를 통해 과거 OEM 위주에서 탈피해 고부가인 ODM 비중을 높게 유지하며 반전을 도모하는 중이다. 긴 리드타임을 가진 미국 특성상 신규 고객사들로부터의 매출이 서서히 실적에 반영된다는 점을 고려하면 상저하고를 기대한다는 입장이다.

코스맥스엔비티 미국법인의 경우 '미국 현지 생산' 및 '한국 생산 후 수출'이라는 이원화 생산 방식으로 운영해 생산-운영 효율성을 높인다는 계획이다. 미국 고객사 중 한국 생산에 관심있는 곳이 많아 견적 협의 및 생산계획 수립 등 후속 절차에 대응할 방침이다. 이를 통해 연내 두자릿 수 매출 성장과 영업손실 축소가 예상된다고 회사 측은 전했다.

코스맥스그룹 관계자는 “올해 코스맥스 미국법인은 로컬 인디 브랜드사 공략에 집중해 두자릿수 성장 및 하반기 중 BEP 달성을 목표로 한다”라고 말했다. 이어 “코스맥스엔비티 미국법인의 경우 수출 이원화 생산 방식을 통해 효율성을 높여갈 방침”이라고 덧붙였다.

< 저작권자 ⓒ 자본시장 미디어 'thebell', 무단 전재, 재배포 및 AI학습 이용 금지 >

관련기사

best clicks

최신뉴스 in 인더스트리

-

- 한화그룹, 미국 대관조직 '컨트롤타워' 만든다

- [이해진의 복귀, 네이버의 큰 그림]포시마크로 보여준 '빅딜' 성과…글로벌 기업 '한발짝'

- [유증&디테일]셀리드, 최대주주 재원 마련 방안 '지분 매도'

- [대진첨단소재 줌인]줄어든 공모자금, 미국 공장에 90% 투입

- [하이테크 소부장 리포트]원익머트리얼즈·QnC의 흑자, 재고 감축 전략 통했다

- [Red & Blue]후공정 포트폴리오 확대한 ISC "하반기 추가 M&A"

- [Red & Blue]스피어, 특수합금 신사업 모멘텀 부각

- [thebell interview/고피자는 지금]임재원 대표 “인도 흑자전환 목표로 한식 브랜드 론칭”

- [Company Watch]한창, 애물단지 한주케미칼 매각 '눈앞'

- [AACR 2025]미국 클리아랩 인수하는 딥바이오 '매출 다변화' 예고

변세영 기자의 다른 기사 보기

-

- [퍼포먼스&스톡]'4년 만에 성장세' 롯데하이마트, 주가도 V자 ‘화답’

- [캐시플로 모니터]재무개선 이마트24, CAPEX 축소로 '곳간 방어'

- 삼성물산 패션, 자체브랜드로 수익성 반전 도모

- [캐시플로 모니터]'흑자 전환' 한국맥도날드, 현금성자산 25배 '급증'

- [IR Briefing]배민 손잡는 티빙, 가입자 수 늘리기 '화력 집중'

- '지분 수증' 신세계 정유경 회장, 남매의 뚜렷한 '대비'

- [Company Watch]교원프라퍼티, '교육사업 적자 축소' 내실화 '방점'

- [웅진 프리드라이프 인수]'9000억 빅딜' 숨은 조력자 면면 살펴보니

- [Company Watch]예수금 쌓이는 교원라이프, '지분투자' 가속도

- [Peer Match Up/CJ프레시웨이 vs 삼성웰스토리]미래 먹거리 발굴 '특명' 신사업 투자 현황은