[Financial Index/금융지주]신한금융, 부채비율 43%…우리금융 출자여력 '넉넉'[재무안정성]BNK금융 이중레버리지비율 규제선 가장 근접

김현정 기자공개 2025-05-02 13:37:19

[편집자주]

기업은 숫자로 말한다. 기업의 영업·투자·재무활동의 결과물이 모두 숫자로 나타난다. THE CFO는 기업이 시장과 투자자에 전달하는 각종 숫자와 지표(Financial Index)들을 집계하고 분석했다. 숫자들을 통해 기업집단에서 주목해야 할 개별 기업들을 가려보고 그룹의 재무적 변화를 살펴본다. 그룹 뿐만 아니라 업종과 시가총액 순위 등 여러 카테고리를 통해 기업의 숫자를 분석한다.

이 기사는 2025년 04월 25일 12시56분 THE CFO에 표출된 기사입니다

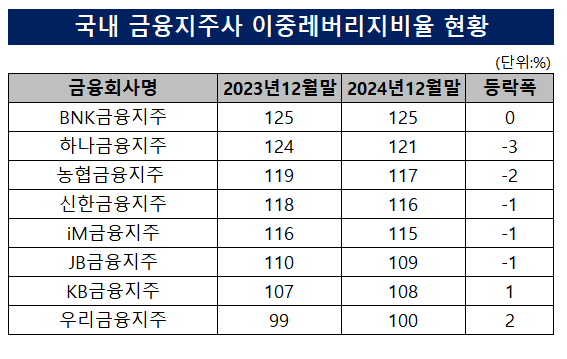

지난해 말 기준 국내 금융지주사들 가운데 신한금융지주가 가장 높은 부채비율을 나타냈다. 자회사 출자 총액은 압도적으로 가장 컸는데 상당 부분 사채를 통해 계열사 지원에 나선 것으로 파악됐다.우리금융의 경우 부채비율이 가장 낮고 이중레버리지비율도 최저치인 만큼 금융지주사 중 재무안정성이 뛰어난 것으로 평가됐다. 출자 여력이 7조원이 넘는 만큼 자본여력만 충분하다면 현재 인가를 기다리고 있는 동양생명·ABL생명 외 추가 투자도 가능한 것으로 파악됐다. 반면 BNK금융은 이중레버리지비율이 125%로 가장 높아 출자여력이 가장 제한적인 것으로 나타났다.

◇부채비율 최고 신한금융…우리금융 최저, 다만 큰 규모 신종 보유

THE CFO는 금융감독원 금융통계정보시스템을 통해 국내 주요 금융지주사의 재무안정성 지표를 조사했다. 집계 대상은 국내 은행계 금융지주사 8곳이다. 한국투자금융지주와 메리츠금융지주 등 비은행 금융지주사 2곳은 제외했다. 재무안정성은 작년 말 기준 부채비율과 이중레버리지비율 등 두 가지 지표로 가늠했다.

지난해 말 기준 부채비율(지주사 별도기준)이 가장 높은 곳은 신한금융지주(43%)였다. 2023년 말 기준으로도 가장 높았는데 작년에도 같은 수준을 유지하며 부채비율이 가장 높은 곳으로 집계됐다.

신한금융의 부채 대부분(95%)은 ‘사채’로 구성됐다. 사채 총액은 10조7313억원이었는데 이 가운데 일반사채가 8조5334억원, 외화사채가 2조1979억원가량이었다. 반면 작년 말 기준 신한금융이 보유한 신종자본증권 규모는 4조6000억원가량이었다. 지주가 자금이 필요할 때 대부분을 사채로 조달하고 있음을 나타냈다.

그 뒤를 △JB금융지주(34%) △BNK금융지주(33%) △iM금융지주(32%) △하나금융지주(29%) 등이 이었다. 지난 16일 금융감독원이 발표한 '2024년 금융지주회사 경영실적(잠정)'에 따르면 지난해 말 기준 금융지주들의 부채비율 평균은 28.2%였는데 이들 모두 평균치를 웃돌았다.

부채비율이 하위권으로 재무 안정성을 보이고 있는 곳은 △우리금융지주(9%) △KB금융지주(19%) △NH농협금융지주(25%) 등으로 파악됐다.

우리금융의 경우 작년 말 기준 발행사채 규모가 2조376억원으로 집계됐다. 다만 신종자본증권 잔액이 3조8102억원으로 더 많았다. 자본비율이 부족한 우리금융의 경우 자본을 보완할 수 있는 신종자본증권 등으로 자금을 더 많이 조달하는 것으로 평가됐다.

우리금융은 작년 말 기준 BIS(총자본)비율은 15.71%로 8개 지주사 중 3위에 올랐지만 진성자본인 CET1(보통주자본)비율은 7위로 급격히 떨어지기도 했다. 부채비율은 낮지만 보완자본 의존도가 큰 셈이다.

◇BNK금융, 출자여력 가장 부족…우리금융, 7조 추가 확충 가능

또 다른 재무안정성 지표인 이중레버리지비율은 금융지주의 계열사 지원 여력을 나타내는 지표다. 자회사 출자 총액을 자기자본으로 나눠 계산한다. 이 비율이 100%를 넘는다는 것은 지주사가 빚을 내서 자회사에 출자(투자)했다는 의미다. 해당 지표가 낮을수록 출자여력이 넉넉한 셈이다. 현재 금융당국은 과도한 차입을 통한 자회사 출자를 막기 위해 해당 비율을 130% 이하로 유지하도록 권고하고 있다.

지난해 말 기준 이중레버리지비율이 가장 높은 금융지주사는 BNK금융인 것으로 나타났다. 125%로 당국의 규제한도보다 5%p 밖에 여유가 없었다. BNK금융은 작년 2월 2000억원 규모의 신종자본증권을 발행해 분모를 늘리는 식으로 이중레버리지율을 높인 바 있다. 2023년 1분기엔 실제로 130.79%까지 상승해 잠시 당국의 가이드라인을 넘어선 적도 있었다. 당시 3개월 내 자본을 1560억원가량 늘리면서 비율을 127%로 낮춘 바 있다.

하나금융의 이중레버리지비율은 121%로 BNK금융 뒤를 이었는데 작년(124%)보다 3%p 줄이며 이를 관리했다. 지난해 8월 하나생명과 하나손해보험 등 자회사에 3000억원 규모의 자금을 수혈했음에도 비율을 낮췄다. 작년 10월 4000억원 규모의 신종자본증권을 발행해 자본을 확충한 게 주효했다.

이 밖에 △농협금융(117%) △신한금융(116%) △iM금융(115%) 등이 비슷한 수준인 것으로 나타났다. 다만 이 가운데 신한금융의 경우 자회사에 대한 출자총액이 가장 큰 것으로 나타났다. 약 30조6237억원이었다. KB금융, 하나금융, 우리금융 등 신한금융 외 국내 4대금융지주의 자회사 출자총액은 23조~26조원 사이에 머물러있었다.

신한금융의 경우 자본 규모가 워낙 큰 만큼 이중레버리지비율을 110%대로 관리하고 있는 것으로 평가됐다. 앞선 동종업계 최고치의 부채비율과 연결지어본다면 사채 등 외부조달을 통해 자회사 출자를 많이 해온 것으로 풀이된다.

△JB금융(109%) △KB금융(108%) △우리금융(100%)은 상대적으로 이중레버리지비율이 여유가 있는 것으로 나타났다. 특히 우리금융의 경우 가장 수치가 낮았다. 지난해 말 기준 자본총액과 자회사 출자총액을 바탕으로 단순 계산하면 7조1925억원의 추가 여력이 있는 것으로 추산된다. 자본여력만 허락한다면 대형 인수합병(M&A)도 가능한 규모다.

우리금융은 작년 8월 동양생명 지분 75.43%와 ABL생명 지분 100% 주식매매계약(SPA)을 체결하고 현재 인가를 기다리고 있다. 두 회사의 총 인수가액은 1조5493억원으로 인수 후 이중레버리지비율도 여유가 있는 것으로 추산된다.

< 저작권자 ⓒ 자본시장 미디어 'thebell', 무단 전재, 재배포 및 AI학습 이용 금지 >

best clicks

최신뉴스 in 전체기사

-

- [Market Watch]DN솔루션즈 이어 롯데글로벌까지, 대형 IPO '휘청'

- [롯데글로벌로지스 IPO]흥행 실패 우려, 결국 상장 철회로 귀결

- [AACR 2025]제이인츠 'JIN-001', 독성 최소화한 '저농도' 효능 입증

- [Financial Index/SK그룹]주가상승률 50% 상회, SK스퀘어 'TSR' 그룹내 최고

- 금호타이어, 분기 '최대 매출'…영업이익은 '주춤'

- 유지한 SKC CFO "트럼프 관세, 위기보다 기회"

- [i-point]신테카바이오, 'K-BioX 글로벌 SUMMIT 6' 참여

- 간추려진 대명소노그룹 선택지, '티웨이'에 집중

- [감액배당 리포트]제주항공, 신속한 885억 감액…배당은 못했다

- [중간지주 배당수익 분석]세아베스틸지주, 배당수익 3배 급증...분할회사도 첫 기여

김현정 기자의 다른 기사 보기

-

- [Financial Index/금융지주]신한금융, 부채비율 43%…우리금융 출자여력 '넉넉'

- [Financial Index/금융지주]'13% ROE’ JB금융 수익성 최고…iM금융은 고전

- [이사회 분석/삼성전자]사내이사 5인체제 균열, 반도체로 재편된 이사회

- [Financial Index/금융지주]NPL·요주의·충당금 삼박자…우리금융, 건전성 ‘최상위’

- [이사회 분석/삼성전자]초격차 설계자로 꾸린 '코어' 보드 멤버

- [밸류업 성과 평가]NH투자증권 증권사 1위, 주가 상승폭 최대

- [밸류업 성과 평가]밸류업 하위권 DGB금융, 역성장의 덫

- 사외이사를 발굴하는 SK의 안목

- [밸류업 성과 평가]JB금융 5위권 진입, 지방금융그룹 저력

- [밸류업 성과 평가]4대 금융지주 밸류업 순위는…KB·하나·우리·신한